Финансовая стабильность является необходимым условием не только для стабильности цен, которая является целью политики центрального банка, но и для здорового развития экономики. На этом фоне многие страны стали уделять большое внимание финансовой стабильности при реализации своей политики. Внимание к финансовой стабильности растет, поскольку в последнее время появились новые факторы, которые могут вызвать финансовую нестабильность, включая укрепление связей между странами в финансовом секторе и быстрое развитие сложных финансовых инструментов.

Финансовую стабильность можно определить как «состояние, при котором финансовая система не является нестабильной». Это также может означать состояние, при котором три компонента финансовой системы — финансовые институты, финансовые рынки и финансовая инфраструктура — стабильны.

Истинная ценность финансовой стабильности лучше всего проявляется в ее отсутствии, в периоды финансовой нестабильности. В такие периоды банки отказываются финансировать прибыльные проекты, цены на активы сильно отклоняются от их реальной стоимости, а платежи могут поступать не вовремя. Серьезная нестабильность может привести к бегству из банков, гиперинфляции или краху фондового рынка. Это может значительно подорвать доверие к финансовой и экономической системе.

Устойчивость банков можно оценить с помощью таких показателей, как отношение неработающих кредитов к общему объему выданных кредитов (NPL ratio), коэффициент достаточности капитала (CAR) и средняя рентабельность собственного капитала (RoE).

Коэффициент неработающих кредитов относится к номинальной стоимости неработающих кредитов по отношению ко всем кредитам. Согласно определению ЕС, неработающий кредит — это кредит, платежи по которому не выплачиваются более 90 дней. Коэффициент показывает степень ухудшения качества кредитов, выданных банками. Чем выше коэффициент, тем хуже качество активов и, соответственно, тем выше ожидаемые убытки.

Коэффициент достаточности капитала (CAR) показывает платежеспособность банков. Он соотносит величину регулятивного капитала, т. е. инструментов капитала, признанных банковским регулированием, с активами, взвешенными с учетом риска. Это показатель способности банков покрывать убытки. Чем выше этот коэффициент, тем больше банков могут покрыть убытки, не ставя под угрозу свою платежеспособность.

Коэффициент рентабельности инвестиций (RoE) соотносит чистую прибыль банков (т. е. прибыль после уплаты налогов) и общий капитал. Он является показателем общей прибыльности банков. Высокая рентабельность означает, что банки находятся в благоприятном положении для увеличения своего резервного капитала в ближайшем будущем, а именно за счет нераспределенной прибыли. Всемирный банк рекомендует использовать «показатели стабильности на уровне фирмы» и «Показатели системной стабильности» для оценки финансовой устойчивости коммерческих банков.

Показатели стабильности на уровне фирмы. Общепринятым показателем стабильности на уровне отдельных учреждений является z-балл. Он явно сравнивает резервы (капитализацию и доходность) с риском (волатильность доходности) для измерения риска неплатежеспособности банка. Z определяется как z ≡ (k+μ)/σ, где k — собственный капитал в процентах от активов , μ — доходность в процентах от активов , а σ — стандартное отклонение доходности активов как мера волатильности доходности . Распространенность z-показателя обусловлена тем, что он имеет четкую (отрицательную) взаимосвязь с вероятностью неплатежеспособности финансового учреждения, то есть вероятностью того, что стоимость его активов станет меньше стоимости его долга. Таким образом, более высокий z-балл означает меньшую вероятность неплатежеспособности.

Показатель z-балл имеет ряд ограничений в качестве показателя финансовой стабильности. Возможно, наиболее важным ограничением является то, что z-балл основан исключительно на данных бухгалтерского учета. Таким образом, он хорош лишь настолько, насколько хороша базовая система учета и аудита. Если финансовым учреждениям удается сгладить отчетные данные, z-балл может дать чрезмерно положительную оценку стабильности финансовых учреждений. Преимущество z-коэффициента заключается в том, что он может быть использован для учреждений, для которых недоступны более сложные рыночные данные. Кроме того, z-коэффициенты позволяют сравнить риск дефолта в разных группах учреждений, которые могут отличаться по форме собственности или назначению, но сталкиваются с риском неплатежеспособности.

Показатели стабильности системы. Для измерения стабильности системы в ряде исследований предпринимается попытка объединить показатели стабильности на уровне фирмы (z-балл и расстояние до дефолта) в общесистемную оценку стабильности путем усреднения или взвешивания каждого показателя с учетом относительного размера учреждения. Недостатком этих агрегированных показателей является то, что они не учитывают взаимосвязанность финансовых учреждений, то есть то, что банкротство одного учреждения может быть заразительным.

В качестве показателя системного риска для крупных финансовых учреждений была предложена вероятность дефолта «первыми», или вероятность наступления одного дефолта среди нескольких учреждений. В нем используются нейтральные по отношению к риску вероятности дефолта, рассчитанные на основе спредов кредитных дефолтных свопов. Вероятность, в отличие от показателя расстояния до дефолта, признает, что дефолты в ряде учреждений могут быть взаимосвязаны.

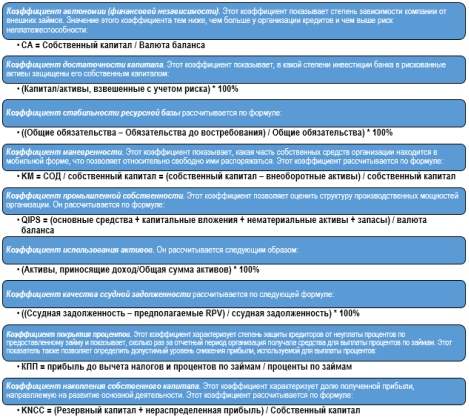

Другой оценкой стабильности финансовой системы является системный ожидаемый дефицит (СОД), который измеряет индивидуальный вклад каждого учреждения в системный риск. СОД учитывает индивидуальное кредитное плечо и принятие рисков, а также внешние эффекты банковского сектора для реальной экономики в случае банкротства этих учреждений. Эта модель особенно хороша для определения того, какие институты являются системообразующе важными и в случае их краха окажут наибольшее влияние на экономику в целом. Одним из недостатков метода СОД является то, что трудно определить, когда системообразующие учреждения могут обанкротиться. На практике для оценки финансовой устойчивости банков используются следующие коэффициенты финансовой устойчивости (рис. 1):

Рис. 1. Коэффициенты финансовой устойчивости

Банки, являясь важной составляющей национальной экономики, обеспечивают ее стабильность. Эффективное функционирование банковского сектора оказывает значительное влияние на развитие общественных отношений в целом. В этом контексте особое внимание уделяется финансовой стабильности и надежности каждого банка и банковской системы в целом. Центральный банк, как надзорный орган, постоянно следит за различными аспектами банковского бизнеса. Функционирование кредитных организаций в современной банковской среде во многом осуществляется благодаря требованиям банковского законодательства, деловой практике, этическим нормам в системе саморегулирования, использованию передовых методов управления в банковском секторе.

Таким образом, рассматривая предложенные направления развития системы обеспечения финансовой устойчивости коммерческих банков в качестве примера, можно осуществлять как эффективное развитие банковской деятельности непосредственно на рынке банковских услуг, так и разработку и внедрение новых банковских продуктов, что позволяет формировать конкурентоспособный и клиентоориентированный бизнес, обеспечивает стабильность и постоянство работы банка и способствует развитию прибылей и росту прибыли банка как важнейшего показателя устойчивости его бизнеса.

Литература:

- Финансовая стабильность | Группа Всемирного банка, 2016;

- Мартини Дж. Сравнительный анализ финансового развития по всему миру, 2012.