На современном этапе экономических отношений в странах зарубежья оценка риска несостоятельности базируется на использовании факторных моделей, разработанных непосредственно на многомерном дискриминантном анализе. Объединенное влияние нескольких переменных (например, финансовых коэффициентов) использует мультипликативный дискриминантный анализ. Цель данного анализа — это построение линии, делящей все компании на две группы: если точка расположена над линией, компании, которой она соответствует, финансовые затруднения, и банкротство в том числе, в ближайшем будущем не грозят, и наоборот. Эта линия и называется дискриминантной функцией, или индексом Z. Мультипликативный дискриминантный анализ для прогнозирования вероятности банкротства использовали такие зарубежные авторы, как Э. Альтман, Дж. Фулмер, Ж. Конан и М. Голдер, Р. Лис, Р. Тафлер и Г. Тишоу, Ж. Лего и Г. Спрингейт [1].

Самой элементарной моделью диагностики банкротства является двухфакторная математическая модель, построение которой учитывает только два показателя: коэффициент текущей ликвидности и удельный вес заемных средств в пассивах. Модель простая и используется даже в условиях информационной недостаточности, однако она не обеспечивает комплексной оценки и высокой точности.

Наиболее широкое применение в практике финансово-хозяйственной деятельности предприятий, для оценки вероятности несостоятельности получили модели, разработанные Э. Альтманом и У. Бивером.

Необходимо заметить, что в экономике рыночных отношений наиболее точными признаются многофакторные модели прогнозирования банкротства, которые содержат несколько финансовых показателей. В отличии от российской практики в практике зарубежных финансовых показателей для оценки вероятности банкротства зачастую используется «Z-счет» Эдварда Альтмана (индекс кредитоспособности), представляющий пятифакторную модель, построенную по данным успешно действующих и обанкротившихся промышленных предприятий США [2].

Стоит учесть, что без определенных коэффициентных поправок идеальной данную модель в реальных условиях считать нельзя, так как она была построена Э.Альтманом в период между 1946 и 1965 гг., из шестидесяти шести проанализированных предприятий половина работала успешно. Так же стоит отметить то, что им были исследованы только двадцать два аналитических коэффициента, которые могли быть полезны для прогнозирования возможного банкротства предприятия того времени.

Построенный с помощью аппарата мультипликативного дискриминантного анализа индекс кредитоспособности позволяет на начальном этапе зарождения признаков банкротства разделить субъекты хозяйствования на потенциальных банкротов и не банкротов.

Итоговый коэффициент вероятности банкротства Z рассчитывается с помощью пяти показателей, каждый из которых был наделен определенным весом, установленным статистическими методами. Одним из показателей модели является отношение рыночной стоимости всех обычных и привилегированных акций предприятия к заемным средствам, однако не все российские организации продают свои акции на рынке, поэтому в условиях России эта модель может быть применима только для акционерных обществ. Для остальных организаций можно использовать модель Альтмана (1983 г.), несколько адаптированную к российским условиям [3].

В эту модель также включаются пять показателей:

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,42Х4 + 0,995Х5, (1)

где, Х1 — доля чистого оборотного капитала в активах,

Х2 — доля формирования активов за счет нераспределенной прибыли,

Х3 — рентабельность активов,

Х4 — коэффициент соотношения собственного и заемного капитала,

Х5 — коэффициент оборачиваемости активов.

Оценка вероятности банкротства по пятифакторной модели (1983 г.) Альтмана представлена в таблице 1.

Таблица 1

Оценка вероятности банкротства по пятифакторной модели Альтмана

|

Значение Z |

Вероятность банкротства |

|

< 1,23 |

Вероятность банкротства очень высокая, т. е. предприятие практически является несостоятельным (банкротом) |

|

1,23 < Z < 2,89 |

Вероятность банкротства достаточно высока (зона неопределенности) |

|

Z ≥ 2,89 |

Вероятность банкротства ничтожно мала |

Порядок расчета показателей отражен в таблице 2.

Таблица 2

Порядок расчета показателей

|

Показатель |

Порядок расчета |

|

Х1 |

Чистый оборотный капитал (оборотные активы — краткосрочные обязательства) / Общая величина активов |

|

Х2 |

Нераспределенная прибыль / Общая величина активов |

|

Х3 |

Прибыль до налогообложения + проценты к уплате / Общая величина активов |

|

Х4 |

Балансовая стоимость собственного капитала / Заемный капитал |

|

Х5 |

Выручка (нетто) от продажи / Общая величина активов |

Заслуживает отдельного внимания и система показателей Уильяма Бивера для оценки потенциальной несостоятельности, т. е. банкротства. Являясь первым финансовым аналитиком, использующим статистические приемы в сочетании с финансовыми коэффициентами для прогнозирования вероятного банкротства предприятия, У.Бивер создавал базу данных, которую использовал потом в своей модели для статистического тестирования надежности тридцати финансовых коэффициентов с различной степенью значимости для прогнозирования финансового будущего предприятий. Среднее значение данных показателей у фирм, не имевших финансовых проблем, сравнивалось с величиной показателей у компаний, которые позже обанкротились [4].

Стоит заметить, что им в ходе исследования была выделена закономерность в том, что среднее значение рассматриваемого коэффициента у предприятий, которые позже обанкротились, отличается от величины того же самого показателя у преуспевающих предприятий, сохранивших способность платить по своим краткосрочным обязательствам.

Финансовым аналитиком У. Бивером была предложена система показателей для оценки финансового состояния организации с целью диагностики банкротства (таблица 3).

Таблица 3

Система показателей У. Бивера

|

№ п/п |

Название показателя |

Порядок расчета |

Значение показателей |

||

|

группа 1 |

группа 2 |

группа 3 |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Коэффициент Бивера |

Денежный поток (чистая прибыль + амортизация) Среднее значение заемного капитала |

0,4–0,45 |

0,17 |

- 0,15 |

|

2 |

Экономическая рентабельность, % |

Чистая прибыль х 100 % Средняя стоимость активов |

6,0–8,0 |

4,0 |

- 22,0 |

|

3 |

Финансовый левередж, % |

Средняя стоимость заемного капитала х 100 % Средняя стоимость пассивов |

≤ 37 |

≤ 50 |

≤ 80 |

|

4 |

Коэффициент покрытия активов чистым оборотным капиталом |

Собственный капитал — внеоборотные активы Средняя стоимость активов |

0,4 |

≤ 3 |

≈ 0,06 |

|

5 |

Коэффициент текущей ликвидности |

Средняя стоимость оборотных активов Краткосрочные обязательства |

≤ 3,2 |

≤ 2 |

≤ 1 |

|

Группа 1 — нормальное финансовое состояние, риск банкротства незначителен |

|||||

|

Группа 2 — неустойчивое финансовое состояние, риск банкротства средний (в течение 5 лет) |

|||||

|

Группа 3 — кризисное финансовое состояние, риск банкротства (в течение года) |

|||||

Коэффициент Бивера расценивают как один из показателей уровня платежеспособности.

Финансовый леверидж обычно рассчитывается как отношение заемного капитала к собственному капиталу. Исходя из порядка расчета (графа 3) — это коэффициент финансовой зависимости.

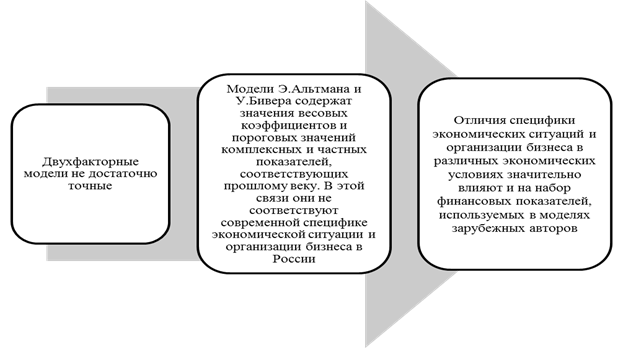

Изучив и проанализировав зарубежные модели прогнозирования вероятности банкротства, представим основные их недостатки (рисунок 1).

Рис. 1. Недостатки зарубежных моделей прогнозирования вероятности банкротства

Отсутствие в России статистических материалов по организациям-банкротам не позволяет скорректировать методику исчисления весовых коэффициентов и пороговых значений с учетом российских экономических условий, а определение данных коэффициентов экспертным путем не обеспечивает их достаточной точности [5].

При оценке риска банкротства возникают, по крайней мере, два обстоятельства заслуживающих отдельного внимания. Первое — искажение в переводе экономического значения показателей в зарубежной и отечественной практике, их привязка к отчетности имеющей определенные отличия. Второе — отличие в законодательной, информационной базе и налоговой нагрузке российских предприятий от зарубежных субъектов хозяйствования. Следует отметить, что такие различия не позволят применить зарубежную методику по определению риска банкротства в полной мере, а позволят лишь частично из множества финансовых показателей выбрать несколько полезных.

Таким образом, раскрывая теоретическую и практическую значимость разработанных методик оценки несостоятельности, или банкротства необходимо отметить, что представленные системы критериев диагностики банкротства являются несовершенными, в части того, что по этим методикам, можно объявить банкротом даже высокорентабельное предприятие, если оно использует в обороте много заемных средств. Также стоит учесть то, что к нормативному значению принятых критериев следует подходить индивидуально с учетом отраслей экономики и не только отраслей, но и под отрасли.

Поэтому поиск новых алгоритмов диагностики вероятности банкротства хозяйствующих субъектов, свободных от указанных недостатков, сохраняет свою актуальность.

В заключение статьи необходимо отметить, что при оценке несостоятельности во внимание берется влияние рисков прошлых периодов, хотя предприятие и его партнеров, контрагентов и конкурентов интересуют перспективное финансовое состояние. Зарубежными и российскими специалистами разработаны модели прогнозирования банкротства, позволяющие предсказать кризисную ситуацию коммерческой организации еще до появления ее очевидных признаков, кроме этого современные модели учитывают налоговую нагрузку на предприятия. Такие изменения дают возможность использовать различные антикризисные стратегии для предотвращения несостоятельности.

Литература:

1. Мазурова И. И., Белозерова Н. П., Леонова Т. М., Подшивалова М. М./ Методы оценки вероятности банкротства предприятия: учебное пособие — СПб.: Изд-во СПбГУЭФ, 2012.

2. Парушина, Н. В. Теория и практика финансового анализа в управлении эффективностью деятельности организаций [Текст] / Н. В. Парушина // Экономические системы: генезис, формирование, развитие и прогнозирование: коллективная монография / под ред. проф. Н. И. Лыгиной. — Воронеж: Научная книга, 2011. — С. 47–63.

3. Проблемы прогнозирования банкротства на отечественных предприятиях Электронный ресурс] // Режим доступа: http://business.rin.ru/cgibin/search.pl?action=view&num=342139&razdel=39&w=0&p_n=1. (дата обращения 04.04.2015).

4. Чурсина, Ю. А. Выявление эффективной методики диагностики банкротства предприятия в целях предупреждения введения антикризисного управления [Текст] / Ю. А. Чурсина, К. В. Кондратьев // Аудит и финансовый анализ. — 2013. — № 1.

5. Балдин, К.В., Белугина, В.В., Галдицкая С. Н., Передеряев, И. И. Банкротство предариятия: анализ, учет и прогнозирование: учебное пособие. — 2-е изд. — М.: Издательство — торговая корпорация «Дашков и Ко», 2008.