Оценка эффективности инвестиционного проекта должна осуществляться на стадиях разработки инвестиционного предложения; разработки "Обоснования инвестиций; разработки технико-экономического обоснования (ТЭО) проекта; осуществления инвестиционного проекта (экономический мониторинг).

На стадии разработки инвестиционного предложения во многих случаях можно ограничиться оценкой эффективности инвестиционного проекта в целом. Схема финансирования проекта может быть намечена в самых общих чертах (в том числе по аналогии, на основании экспертных оценок).

При разработке Обоснования инвестиций и ТЭО (проекта) должны оцениваться все приведенные виды эффективности. При этом на стадии разработки обоснования инвестиций схема финансирования может быть ориентировочной; на стадии разработки ТЭО (проекта) должны использоваться реальные исходные данные, в том числе и по схеме финансирования [1].

В процессе экономического мониторинга рекомендуется оценивать и сопоставлять с исходным расчетом только показатели эффективности участия предприятий в проекте.

Для того чтобы проект стал конкурентоспособным и представлял интерес для инвесторов необходимо обеспечить четыре условия:

1. Экономическая эффективность - способность проекта обеспечить в будущем уровень доходности для всех его участников и сгенерировать достаточный денежный поток. Следует доказать, что денежные потоки проекта будут больше денежных оттоков, как минимум, с заданным (требуемым) уровнем доходности.

Осуществимость проекта в техническом плане - возможность осуществить проект в заданных технических, ресурсных, природно-климатических и организационных условиях. Техническая часть документа должна содержать полное описание техники и технологии, лежащей в основе проекта, а также основные действия по ее внедрению, обслуживанию и поддержанию в рабочем состоянии.

2. Жизнеспособность проекта на рынке - способность в конкретных условиях энергетического рынка обеспечить заданный объем продаж в денежном выражении. Маркетинговая часть документа должна содержать описание целевого сегмента рынка электроэнергии; принципов ценообразования на отпускаемую потребителям энергию и анализ динамики тарифов на перспективу; анализ конкурентов, их технологии и методов работы, выявление факторов конкурентоспособности инициаторов проекта.

На основании этого производится оценка проектируемых объемов продаж энергии, а также степени рыночного риска проекта.

4. Кредитоспособность - свойство проекта, характеризующее его способность обеспечить своими денежными потоками обслуживание проектного долга с приемлемыми коэффициентами покрытия. В процессе анализа кредитоспособности производится анализ качества обеспечения для проектного долга; анализ условий и устойчивости выбранной схемы финансирования проекта; сопоставление обязательств по выплатам с денежными потоками проекта в целом и в каждый период времени.

В целях недопущения остановки проекта по причине неплатежеспособности следует проанализировать схему обслуживания долга и предусмотреть дополнительные источники финансирования.

Для того чтобы, определить каким количеством денежных средств располагает компания после финансирования всех инвестиций необходимо провести оценку свободных денежных потоков для проекта в целом [1].

По мнению исследователей Copeland, Koller, Murrin [3 с.135], Benninga [3, стр. 36] свободный денежный поток (FCF - free cash flow) - это поток, который может быть свободно выплачен от проекта поставщикам капитала (собственного и/или заемного). С предложенным определением свободного денежного потока мы полностью согласны. Определив понятие свободного денежного потока, следует численно определить величину этого показателя. Исследователи Copeland, Koller, Murrin в своем труде [2 с.136] и Damodaran [4 с.237] предлагают формулы исчисления величины свободного денежного потока, которые в обобщенном виде можно представить в следующем виде:

FCFi=EBIi+Depi-GIi, где (1)

FCF (free cash flow) свободный денежный поток;

EBI (earnings before interest) чистая прибыль до процентных расходов;

Deb (depreciation, amortization and other accrual expenses/gains) амортизация и прочие неденежные расходы, доходы;

GI (gross investments) валовые инвестиции во внеоборотные активы и рабочий капитал организации;

i – интервал времени (период).

Рассмотрим элементы формулы более подробно. Показатель чистой прибыли до процентных расходов (EBI). Данный показатель отражает операционную чистую прибыль организации, полученную в течение отчетного периода, т.е. чистый финансовый результат деятельности организации вне зависимости от того, каким образом финансировались операции организации в течение периода. Данные для расчета показателя EBI можно взять из бухгалтерской отчетности (Отчет о прибылях и убытках).

EBIi= NPi+IEi*(1-ti), где (2)

EBIi – чистая прибыль до процентных расходов;

NP (net profit) - чистая прибыль;

IE (Interest expenses) - расходы по процентам;

t (tax rate) ставка налога на прибыль.

Амортизация и прочие неденежные расходы/доходы (Deb). Данные для определения суммы амортизации можно взять из бухгалтерской отчетности (Отчет о прибылях и убытках). Этот элемент отражает величину неденежных расходов организации. Под неденежными расходами или доходами понимают такие элементы доходов и расходов организации, которые влияют на формирования конечного финансового результата компании. К таким расходам и доходам можно отнести формирование резервов по сомнительным долгам, резервов под обесценивание финансовых вложений, резервов под обесценивание материально-производственных запасов, формирование доходов и расходов будущих периодов.

Валовые инвестиции во внеоборотные активы и рабочий капитал организации (GI). Под валовыми инвестициями понимаются дополнительные вложения организации во внеоборотные и оборотные активы, осуществленные в течение определенного периода.

По нашему мнению, формула свободного денежного потока, предложенная исследователями Copeland, Koller, Murrin [2 с.136] и Damodaran [4 с.237] не подходит для расчета свободного денежного потока применительно к энергетическим компаниям. В ней неучтены составляющие альтернативных издержек компании, доход от высвобождения активов и продленная ценность активов, которые могут оказать весомое значение при расчете свободного денежного потока энергетической компании. Поэтому формулу по расчету свободного денежного потока необходимо дополнить соответствующими показателями и адаптировать применительно к энергетической отрасли, для чего следует разработать формы табличных данных для удобства расчетов показателей.

Предлагаемая автором диссертационного исследования формула для расчета свободного денежного потока применительно к электроэнергетическим компаниям будет иметь следующий вид:

FCF = Vs-OС -((Vs-OС)*Tp)+А+ IRA+ EV-IWC-CAPEX-Oc, где (3)

- Vs (volume of sales) – объем продаж продукта проекта электрической или тепловой энергии;

- OС (operating costs) – текущие расходы (без амортизации и налога на прибыль) по проекту с включением всех налогов относимых на расходы;

- Tp (tax on profits) – налог на прибыль;

- А (amortization) – амортизационные отчисления;

- IRA (income from the release of assets) – доход от высвобождения активов из проекта;

- EV (extended value) – продленная ценность (приведенная ценность) денежных потоков постпрогнозного периода;

- IWC (Increase working capital) – прирост рабочего капитала;

- САРЕХ – капитальные издержки на приобретение и создание активов;

- Оc (opportunity cost) – альтернативные издержки.

Для удобства расчета денежного потока энергетической компании предлагается использовать следующую модель баланса и отчета о прибылях и убытках (табл. 1).

Таблица 1

Модель баланса и отчета о прибылях и убытках

|

Наименование статьи бухгалтерской отчетности |

Обозначение |

Строки бухгалтерской отчетности |

|

Бухгалтерский баланс |

||

|

Актив |

||

|

Внеоборотные активы |

FA |

190 |

|

Оборотные активы |

CA |

290 |

|

Пассив |

||

|

Капитал и резервы |

EB |

490 |

|

Долгосрочные обязательства |

D |

590 |

|

Краткосрочные займы и кредиты |

D |

610 |

|

Отчет о прибылях и убытках |

||

|

Выручка |

Vs |

010 |

|

Себестоимость |

OС |

020 |

|

Управленческие расходы |

030 |

|

|

Коммерческие расходы |

040 |

|

|

Проценты к уплате |

IE |

070 |

|

Приложение к бухгалтерскому балансу |

||

|

Амортизация |

A |

140 |

Далее более детально рассмотрим каждый показатель формулы определения свободного денежного потока для энергетической компании.

Объем продаж определяется как произведение ожидаемого объема реализации энергии внешним потребителям на соответствующую цену. Обобщенные данные по объему продажи энергии можно представить с помощью табл. 2

Таблица 2

Оценка объемов продаж энергии (Vs)

|

Наименование показателя |

Единицы измерения |

|

Установленная электрическая мощность |

МВт. |

|

Число часов использования установленной электрической мощности |

часы |

|

Выработка электроэнергии |

млн. кВт.ч. |

|

Расход электроэнергии на собственные нужды |

млн. кВт.ч. |

|

Объем реализации электроэнергии |

млн. кВт.ч. |

|

Тариф на электроэнергию с учетом инфляции |

руб./тыс. кВт.ч. |

|

Выручка от реализации электроэнергии |

тыс. руб. |

|

Выручка от транспортировки электроэнергии |

тыс. руб. |

|

Выручка от реализации потерь электроэнергии |

тыс. руб. |

|

Суммарная выручка от реализации |

тыс. руб. |

|

НДС от выручки |

тыс. руб.

|

OС (operating costs)- текущие расходы (без амортизации и налога на прибыль) по проекту с включением всех налогов относимых на расходы. Оценка расходов базируется на данных из бизнес-плана. Текущие расходы формируются в соответствии с производственной программой. Переменные расходы могут быть рассчитаны как произведение норматива переменных расходов на соответствующий стоимостной или натуральный объем. К полученной величине переменных расходов прибавляются постоянные расходы. Постоянные расходы рассчитываются отдельно для каждого интервала планирования. Данные по текущим расходам представлены в таблице 3.

Таблица 3

Текущие расходы

|

Наименование показателя |

Единицы измерения |

|

Текущие расходы (по элементам затрат): |

|

|

топливо |

тыс. руб. |

|

материалы и комплектующие |

тыс. руб. |

|

оплата труда |

тыс. руб. |

|

расходы на содержание и эксплуатацию оборудования |

тыс. руб. |

|

цеховые расходы |

тыс. руб. |

|

общехозяйственные расходы |

тыс. руб. |

|

налоги, относимые на текущие затраты |

тыс. руб. |

|

прочие расходы |

тыс. руб. |

|

Итого текущих расходов |

|

|

НДС от затрат |

тыс. руб.

|

Tp (tax on profits) – скорректированный налог на прибыль с учетом финансирования проекта целиком за счет собственного капитала. Расчет скорректированного налога на прибыль по интервалам показывает, какие прибыли (убытки) получил бы проект, если бы финансировался целиком за счет собственного капитала (таб. 4).

Таблица 4

Скорректированный налог на прибыль»

|

|

Наименование показателя |

Таблицы |

Ед.измер. |

|

1

|

Выручка (нетто) |

Табл. 1 |

Тыс. руб. |

|

2

|

Текущие расходы |

Табл. 2 |

Тыс. руб. |

|

3 |

EBIT |

стр. 1 – стр. 2 |

Тыс. руб. |

|

4 |

Амортизация |

Табл. 5 |

Тыс. руб. |

|

5 |

EBITDA |

стр. 3- стр. 4 |

Тыс. руб. |

|

6 |

Скорректированный налог на прибыль |

стр. 5 * стр. 8 |

Тыс. руб. |

|

7 |

NOPAT |

стр. 5 – стр.6 |

Тыс. руб. |

|

8 |

Ставка налога на прибыль: федеральный и областной бюджет (Т) |

2+18=20 |

% |

EBITА – проценты из прибыли до налогов и процентов – не вычитаются. Скорректированный налог на прибыль рассчитывается следующим образом.

Tp = EBITА*T, (4)

САРЕХ – капитальные издержки на приобретение и создание активов включают в себя издержки на приобретение и создание долгосрочных материальных и нематериальных активов. Эти затраты обоснованы в производственно-технической и организационной части бизнес-плана.

Оc (opportunity cost) – альтернативные издержки, это такие издержки производства товаров и услуг, измеряемые стоимостью наилучшей упущенной возможности использования затраченных на их создание факторов производства. Другими словами - это оценочная стоимость активов, уже имеющихся у компании и используемых в рассматриваемом проекте. В качестве альтернативных направлений использования могут быть рассмотрены следующие варианты:

• продажа активов на сторону;

• денежные поступления от возможной аренды;

• потери денежных потоков при извлечении этих активов из других направлений деятельности компании.

Таблица 5

Альтернативные издержки

|

Наименование показателя |

Един. измер. |

|

Производственное оборудование и транспортные средства |

тыс. руб. |

|

Цеховые здания и сооружения |

тыс. руб. |

|

Общехозяйственные здания и сооружения |

тыс. руб. |

|

Итого капитальных затрат |

тыс. руб. |

|

Альтернативные издержки |

тыс. руб. |

|

Нематериальные активы |

тыс. руб. |

|

НДС, уплаченный по капитальным затратам |

тыс. руб. |

|

Амортизация |

|

IWC (Increase working capital) – прирост рабочего капитала, который рассматривается как ДЗ (дебиторская задолженность) плюс З (запасы) минус КЗ (кредиторская задолженность), которые были бы, если бы финансирование шло целиком за счет собственного капитала. В качестве рабочего капитала может рассматриваться: Дебиторская задолженность AR (accounts receivables) (электроэнергия, отпущенная, но не оплаченная потребителем) плюс запасы R (resources) (топлива и материалов) минус нефинансовая кредиторская задолженность АР (non-financial accounts payable). Кредиторская задолженность может быть связана с оплатой топлива и с осуществлением текущих платежей.

Прирост рабочего капитала - это разница между значениями рабочего капитала на конец планируемого и предыдущего интервалов времени:

IWC = WCt-WCt-1; (5)

Положительное значение прироста рабочего капитала нужно рассматривать как денежный отток. Прирост рабочего капитала корректирует данные об объеме реализации и расходах проекта, которые, как известно, учитываются в соответствии с принятым в бухгалтерском учете принципом начислений. А этот принцип искажает действительное представление о денежных притоках и оттоках во времени, величина IWC исправляет эту ошибку (табл. 6).

Таблица 6

Прирост рабочего капитал

|

Наименование показателя |

Единицы измерения |

|

|

Текущие активы |

Тыс. руб. |

|

|

производственные запасы |

|

|

|

дебиторская задолженность |

|

|

|

Кредиторская задолженность |

Тыс. руб. |

|

|

Рабочий капитал |

Тыс. руб. |

|

|

Изменение рабочего капитала |

|

IRA (income from the release of assets) – доход от высвобождения активов из проекта или их списание (ликвидация) за вычетом налогов и расходов на них;

EV (extended value) – продленная ценность (приведенная ценность) денежных потоков постпрогнозного периода, которая прибавляется к последнему потоку прогнозного периода. Созданные в процессе осуществления проекта активы и высвобожденные при его завершении (например, гидротехнические сооружения, права пользования землей, оценка стабильно работающей электростанции и т.п.), могут существовать и за пределами прогнозного периода и иметь достаточно высокую ценность, которая должна быть рассмотрена как условный денежный приток проекта. Ей следует дать разумную оценку и приплюсовать к последнему денежному потоку прогнозного периода.

При ликвидации активов следует учесть ликвидационные расходы, которые необходимо включить в бюджет денежных потоков как оттоки.

Для расчета свободных денежных потоков все притоки и оттоки следует свести в одну таблицу. Сальдо по столбцам таблицы показывает денежный поток.

Таблица 7

Продленная ценность и высвобождение активов

|

Наименование показателя |

Единицы измерения |

Табл. |

|

|

Приток денег |

Тыс. руб. |

|

|

|

Выручка от продажи электроэнергии |

|

Табл. 2 |

|

|

Остаточная / ликвидационная ценность высвобождаемых активов |

|

|

|

|

Отток денег |

Тыс. руб. |

|

|

|

Альтернативные издержки |

|

Табл. 5 |

|

|

Текущие расходы |

|

Табл. 3 |

|

|

Прирост рабочего капитала |

|

Табл. 6 |

|

|

Налог на прибыль |

|

Табл. 4 |

|

|

Свободный денежный поток от активов |

|

|

|

|

Денежный поток нарастающим итогом |

|

|

|

Для более детальной оценки инвестиционного проекта и формирования плана финансирования строительства крупного энергетического объекта применяется метод остаточного денежного потока для собственников (Residual equity cash flow).

Свободный денежный поток для собственников (остаточный денежный поток) рассчитывается в соответствии с формулой [5]:

RECF = FCF + ΔD - ΔЕех - I + linc - TR + ∑TS + ΔAPF; (6)

где RECF - свободный денежный поток для собственников проекта;

FCF - свободный денежный поток для проекта в целом;

ΔD - прирост остатка проектного долга (increase the balance of the project debt). При получении долга эта величина положительна, при возвращении - отрицательна;

ΔЕех - избыточное привлечение собственного капитала. Возникает в случае, если сумма, полученная от продажи акции в конкретный период времени превышает потребность проекта в собственном капитале в данном периоде;

I - платежи процентов по проектному долгу;

linc - процентные доходы, которые могут возникнуть в проекте на избыточные денежные средства (например, при избыточном привлечении собственного или заемного капитала);

TR - трансакционные издержки по привлечению финансирования;

∑TS - суммарный налоговый щит, который существует на проценты по долгу (сальдо процентных расходов и доходов), а также на трансакционные издержки и амортизацию капитализируемых процентных платежей. Например, если все процентные платежи освобождены от налога на прибыль, то налоговый щит на процентные расходы будет равен 1*Т;

ΔAPF - прирост финансовой кредиторской задолженности (по платежам по обслуживанию долга).

Основное отличие свободного денежного потока от остаточного денежного потока для собственников - это привлечение-погашение основной суммы долга ΔD, процентные платежи «I» и соответствующий налоговый щит.

Залогом точного расчета показателей экономической эффективности разрабатываемого (анализируемого) инвестиционного проекта является корректное определение величины ставки дисконтирования. С экономической точки зрения ставка дисконтирования – это норма доходности на инвестируемый капитал.

Существуют два метода оценки проекта [6]:

1. Метод WACC основывается на том, что свободные денежные потоки дисконтируются по средневзвешенной стоимости его капитала;

2. Метод ER основывается на том, что остаточные денежные потоки для собственника (residual equity cash flows).

Таблица 8

Методы оценки проекта

|

|

Метод WACC |

Метод ER |

|

Денежный поток (cash flow) |

Свободный денежный поток проекта (FCF) |

Остаточный денежный поток для собственника (RECF) |

|

Стоимость капитала (ставка дисконта) |

Средневзвешенная стоимость капитала WACC |

Стоимость собственного капитала ke |

|

Рекомендация для применения |

Рекомендуется для большинства проектов энергетических компаний |

Рекомендуется для экономически обособленных проектов, в проектном финансировании |

Оценка средневзвешенной стоимости капитала WACC производится по формуле:

WACC =kdWd(1-T) + keWe; (7)

где kd— стоимость заемного капитала (средняя);

Wd—удельный вес заемного капитала в рыночной (или целевой) структуре капитала корпорации;

Т — ставка налога на прибыль;

kе — средняя стоимость собственного капитала корпорации;

We— удельный вес собственного капитала в рыночной (или целевой) структуре капитала корпорации.

При соблюдении корректности в оценке денежных потоков и равенстве исходных допущений методы ER и WACC дают одинаковые результаты и потому являются взаимозаменяемыми.

В оценке одиночных инвестиционных проектов следует использовать критерии принятия решений, чистая приведенная ценность (чистый дисконтированный доход) NPV (net present value), внутренняя ставка доходности IRR (internal rate of return), период окупаемости, простой и дисконтированный (РВ - payback), эквивалентный годовой поток (ECF - equivalent cash flow, или ЕАА - equivalent annual annuity) [7].

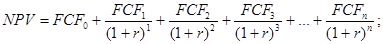

Под чистой приведенной ценностью можно понимать сумму денежных потоков, связанную с данным инвестиционным решением (проектом), приведенных к единому моменту времени за весь срок жизни проекта.

(8)

(8)

где FCFj – денежный поток, приуроченный к j-му моменту (интервалу времени);

n – срок жизни проекта;

r – подходящая ставка дисконта.

NPV – основной критерий для принятия решения одного из нескольких альтернативных проектов с одинаковыми сроками жизни. Чем NPV выше, тем проект лучше.

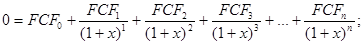

IRR (Internal Rate of Return, IRR) определяет максимальную стоимость привлекаемого капитала, при которой инвестиционный проект остается выгодным.

Для того чтобы найти IRR, необходимо решить уравнение:

(9)

(9)

Тогда IRR = х. Решение уравнения происходит с использованием стандартной функции приложения EXCEL (функция IRR(...) в английской версии приложения или ВСД(...), ВНД(...) или ВНДОХ(...) в русифицированных версиях). IRR отражает доходность в процентах годовых в расчете на единицу капитала.

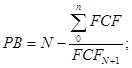

Срок, в течение которого денежные оттоки по проекту компенсируются денежными притоками называется период окупаемости РВ. Если для расчета периода окупаемости используются дисконтированные денежные потоки, период окупаемости называется дисконтированным (DPB). Расчет производится по формуле:

(10)

(10)

где N - номер года, предшествующего году окупаемости (то есть целое число пет в периоде окупаемости);

- кумулятивный денежный поток N-го года, то есть сумма всех денежных потоков от нулевого периода до N-ro года;

- кумулятивный денежный поток N-го года, то есть сумма всех денежных потоков от нулевого периода до N-ro года;

- свободный денежный поток года окупаемости (N+1).

- свободный денежный поток года окупаемости (N+1).

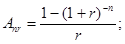

Эквивалентный годовой поток (аннуитет) ECF (ЕАА). Средний денежный поток, генерируемый проектом в единицу времени. Отражает финансовую производительность проекта как бесконечного во времени циклического процесса.

(11)

(11)

где Аnr - стандартная функция финансовых расчетов, позволяющая разнести сумму эффекта равномерно по временным интервалам проекта

(12)

(12)

Основной критерий для выбора одной из двух или более взаимоисключающих бесконечных циклических альтернатив с разной продолжительностью циклов. Чем «ЕАА» выше, тем циклический проект (процесс) более производителен в единицу времени.

Рассмотрев методические положения предпроектного анализа, следует сделать вывод о том, что на стадии анализа инвестиционного предложения электроэнергетической компании необходимо провести оценку свободных денежных потоков для проекта в целом и использовать метод остаточного денежного потока для собственников.

Литература

1. Практические рекомендации по оценке эффективности и разработке инвестиционных проектов и бизнес-планов в электроэнергетике (с типовыми примерами)», второе издание, утвержденное приказом ОАО РАО «ЕЭС России» от 07.02.2000 г. №54 на основе заключения Главгосэкспертизы России от 26.05.99 г. № 24-16-1/20-113.

2. Copeland T., Koller T., Murrin J. Valuation: Measuring and Managing the Value of Companies. N.Y., 1995., p. 135.

3. Benninga S., Sarig O. Corporate Finance: A Valuation Approach. N.Y., 1997. p. 36

4. Damodaran A. Investment Valuation. N.Y., 1996. p. 237.

5. Джулиан Рош, Стоимость компании: от желаемого к действительному, М.: Гревцов Паблишер, 2008.

6. П.Л. Виленский, В.Н. Лившиц, С.А. Смоляк, Оценка эффективности инвестиционных проектов: теория и практика. 4-е издание, М.: Дело, 2008.

7. Стандарт классификации, рассмотрения, утверждения инвестиционных проектов ДЗО ОАО РАО «ЕЭС России» и взаимодействия Корпоративного центра и Бизнес-единиц Общества по установлению требований к инвестиционным проектам ДЗО ОАО РАО «ЕЭС России», утвержденный решением Правления ОАО РАО «ЕЭС России» № 1509пр/2 от 31.07 2006г.