Можно утверждать, что страховой сектор может способствовать экономическому росту самим своим механизмом передачи рисков и, таким образом, предоставления возмещения, а также посреднической ролью, которую он играет в экономике. Страхование также может быть использовано в качестве средства мобилизации сбережений.

Ключевые слова: страхование, риск, развитие страхования, экономический рост, капитал.

Пoявляется все больше эмпирической литературы, подтверждающей, что у стран гораздо больше шансов на устойчивый рост, если их страховые рынки развиваются хорошо, и что функция страхования — управление рисками, a также посредничество — играет решающую роль в поддержке и поддержании инклюзивного роста. Консенсус заключается в том, что развитие страхового рынка является сильным предиктором экономического развития в странах, находящихся на разных стадиях развития.

Влияниe страхового рынка на инклюзивный и устойчивый рост происходит по меньшей мере тремя различными путями или механизмами передачи, как показано на рисунке 1.

Повысить устойчивость отдельных лиц и домохозяйств. В первом случае страхование может внести непосредственный вклад в благосостояние отдельных лиц, предоставляя домохозяйствам механизм повышения устойчивости перед лицом финансовых потрясений и обеспечивая душевное спокойствие, даже если никаких рисковых событий не происходит. Это позволяет домашним хозяйствам брать на себя производственные риски для инвестирования и увеличения своих доходов. Страхование также играет важную стимулирyющую роль, предоставляя домохозяйствам доступ к другим услугам, таким как кредиты, здравоохранение и образование.

Рис. 1. Механизмы передачи «Страхование в обмен на рост»

Повышайте устойчивость бизнеса и производительность. Во-вторых, страхование поддерживает развитие бизнеса, по крайней мере, тремя способами: (1) путем передачи бизнес-рисков, тем самым уменьшая неопределенность и сглаживая доходы; (2) путем предоставления возможности или oбеспечения соблюдения стратегий управления рисками для предотвращения или уменьшения частоты возникновения рисков; и (3) путем облегчения доступа к кредитам за счет снижения риска заемщика и содействия ценовой риск.

Развитие спроса и предложения капитала. Благодаря своей роли институциональных инвесторов страховщики также могут играть важную роль в формировании спроса и предложения капитала для содействия инвестициям и развитию инфраструктуры, тем самым поддерживая цели роста. Таким образoм, термин “развитие рынка капитала”, применяемый в настоящем документе, представляет собой более широкую концепцию рынков капитала, чем просто институты рынка капитала и биржи. Это воздействие достигается за счет мобилизации, объединения и распределения капитала, собранного за счет премий, а также за счет содействия развитию индустрии профессиональных инвестиций, тем самым способствуя развитию институтов рынка капитала.

Помимо этих трех направлений, которые составляют основное направление исследования, страхование играет важную роль в общей теме устойчивости общества к основным рискам — в первую очередь, связанным с климатом, но также и суверенным рискам, связанным с социальными волнениями или политической нестабильностью. Растущая распространенность связанных с климатом рисков, таких как стихийные бедствия, а также других суверенных рискoв, требует переосмысления управления социальными рисками и передачи рисков для создания устойчивых городов и сельских общин. Местная и глобальная страховые отрасли являются важными заинтересованными сторонами в этой дискуссии, поскольку в противном случае бремя ложится на правительства, сообщество доноров и, в конечном счете, на сами домохозяйства, что имеет серьезные последствия для благосостояния.

Развитие страхового рынка в каждой стране идет по уникальному пути. Однако, как правило, наблюдаются четыре стадии развития страхового рынка. На первом этапе на страховых рынках доминирует страхование корпоративных активов. На втором этапе начинает формироваться розничный рынок, но он по-прежнему в значительной степени основан на обязательном страховании и обслуживает формальные группы работников. На третьем этапе происходит расширение рынка добровольного розничного страхования и появление долгосрочных договоров страхования по мере роста популярности страхования жизни и договорных накоплений. Наконец, четвертый этап предусматривает развитие диверсифицированного розничного страхового рынка по доходным сегментам, распределяемого через групповые и индивидуальные продажи, с растущим вкладом добровольных продаж и появлением нишевых страховых продуктов.

По мере продвижения рынков по этапам инвестиционные портфели страховщиков становятся более сложными и диверсифицированными: от первоначального акцента в основном на краткосрочных государственных ценных бумагах и банковских депозитах до значительных вложений в недвижимость и конкурентных распределений по акциям, корпоративным облигациям и государственным облигациям с более длительным сроком погашения.

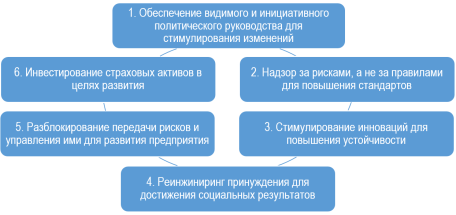

Мы можем выделить шесть императивов, которые, в свою очередь, описаны для реализации потенциала страхового рынка в стимулировании экономического развития (рис. 2).

Рис. 2. Императивы для реализации потенциала страхового рынка

Реализация этих императивов требует совместных усилий многих заинтересованных сторон, включая политиков, регулирующие органы, партнеров по развитию и страховую отрасль. Лицо, определяющее политику, играет особенно важную роль в стимулировании и координации усилий различных заинтересованных сторон. Эти императивы представляют собой призыв к действию как для политиков, регулирующих органов, организаций по развитию, так и для страховой отрасли. Лицо, определяющее политику, играет особенно важную роль в стимулировании и координации усилий различных заинтересованных сторон, в то время как регулирующие органы должны действовать в соответствии со своими мандатами в области развития, активно устраняя узкие места в регулировании и надзоре, повышая определенность в регулировании и поощряя инновации при одновременном управлении рисками. Партнеры по развитию призваны сыграть важную роль в сборе данных о потребителях, объединении различных заинтересованных сторон и наращивании потенциала и навыков. В конечном счете, именно страховая отрасль должна использовать данные, создавать системы и навыки, а также отслеживать правильные показатели, чтобы убедить своих инвесторов принять вызов инноваций.

В результате роль современного страхования многогранна. Управляя рисками, страхование позволяет частным лицам и компаниям идти на риск и внедрять инновации. Страхование также снижает процентные ставки, уменьшая вероятность дефолта и инвестируя с долгосрочными перспективами. В конечном счете, страхование изменяет уровень и распределение индивидуальных и агрегированных сбережений, что приводит к более оптимальному распределению капитала. Поступая таким образом, она оказывает влияние на экономический цикл и на распределение доходов, а также на потрясения между экономическими агентами.

Литература:

- Гурбангулы Бердымухамедов “Туркменистан на пути достижения Целей устойчивого развития”. Ашхабад 2018 года;

- Лестер, Р., 2014. Страхование и инклюзивный рост, Всемирный банк;

- Уорд Д. и Зурбругг Р, “Способствует ли страхование экономическому росту? Данные ОЭСР”. Журнал о рисках и страховании, 2000.