В настоящее время происходит стремительное развитие оплаты товары и услуг с помощью банковских карт или как еще называют этот процесс — эквайринг. В данной статье раскрывается сущность эквайринга как способа денежных расчетов, а также его особенности, рассматриваются основные плюсы и минусы эквайринга. Представлена динамика выпуска платежных карт, а также рассмотрены количество счетов с дистанционным доступом, открытых в кредитных организациях.

Ключевые слова: эквайринг, интернет-эквайринг, кредитные организации, платежная система, банковские карты.

Рассматривая тенденции развития современного мира, можно отметить, что в настоящее время все большее количество людей переходит с наличных средств на безналичный расчет. При покупке или получение услуги в интернете население все чаще использует платежные карты. В этом случае используется такой термин как «эквайринг» [1].

Эквайринг — это списание денежных средств с банковского счета, как плата за товар или услугу с помощью специального оборудования — POS-терминала [2]. Для точного и правильного функционирования интернет-эквайринга необходимо как минимум 3 субъекта: кредитная организация (эквайер), юридическое лицо (торговая организация) и держатель карты (физическое лицо, покупатель). Как правило, юридическое лицо заключает договор с кредитной организацией, при этом используется специальное оборудование финансового учреждения, затем происходит процесс приема оплаты товаров или услуг с помощью держателей карт.

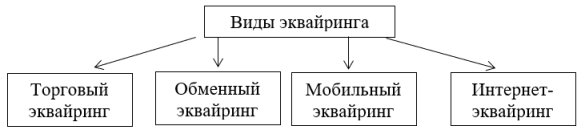

Рассмотрим основные виды эвкайринга на рисунке 1.

Рис. 1. Виды эквайринга

Разберем, что представляет собой интернет-эквайринг. В настоящее время данная система становится очень популярной вместе с ростом различных интернет-магазинов. Отличительная черта заключается в оплате через Интернет без какого-либо дополнительного оборудования. Покупатель выбирает нужный товар, выбирает функцию оплаты, вводит данные с банковской карты и подтверждает покупку с помощью SMS-сообщения. Интернет-эквайринг обходится интернет-магазинам в 3 %-6 % от общей суммы оплаты товара покупателем. Такая высокая комиссия обусловлена обеспечением банком-эквайером защиты от кражи данных карты [5]. Интернет-эквайринг как сервис ничем не отличается от стандартного эквайринга, за тем исключением, что данные карты считываются не кардридером в магазине, а вводятся самим плательщиком на сайте в специальную защищенную платежную форму.

В таблице 1 представлены плюсы и минусы интернет-эквайринга.

Таблица 1

Плюсы иминусы интернет-эквайринга

|

Интернет-эквайринг |

|

|

Плюсы |

Минусы |

|

выход на глобальный рынок |

низкий уровень компетентности продавцов и покупателей |

|

уменьшение издержек |

теневые схемы расчетов |

|

доступность магазина (24/7) |

недоверие покупателей продавцам в силу их удаленности |

|

огромное количество предлагаемых услуг |

время доставки товара может составлять несколько дней или даже недель |

|

более доступные продукты по цене |

привлекательность для кибер-мошенников |

|

нет необходимости тратить деньги на съем магазина под торговые площади, как и нанимать большое количество сотрудников |

юридические особенности отношений торгово-сервисного предприятия в сети интернет |

|

повышает уровень жизни человека, предоставляя ему широчайший перечень товаров по более низким ценам, нежели в оффлайновых магазинах |

дистанционность и неосязаемость товара |

|

долгая доставка товара до адресата |

|

|

схемы ухода от налогов в интернет-бизнесе |

|

Плюсы эквайринговых отношений 1) экономия государственных средств на печатание банкнот банка России, так как это просто дорого, производство наличных денег, их перевозка, охрана; 2) возможность контроля денежного оборота в стране; 3) эффективное управление затратами, анализ расходования средств потребителя и контроль за оборотом наличности; 2) отсутствие необходимости тратить собственные средства, перевозить крупные суммы наличных денежных средств; 3) увеличение скорости расчетов, так как время оплаты картой должно быть быстрее, чем процесс оплаты наличными, выдача сдачи; 4) повышение конкурентоспособности предприятия на занимаемом рынке за счет привлечения новых клиентов, активно пользующихся расчетами картой.

По данным ЦБ РФ оборот онлайн–покупок вырос в 2018 году на 69,6 % по сравнению с прошлым периодом. До этого резкий рост онлайн–торговли был отмечен лишь в 2014 году — подъем рынка на 127,1 % можно было обозначить как взрывной. Еще раньше существовало ограниченное количество ниш, где принимали оплату картой онлайн, — в большей степени такую возможность предоставляли крупные и международные компании. В 2014 году онлайн–платежи проникли во все сферы торговли, включая и недорогие сегменты. Сегодня проникновение интернет–эквайринга уверенно забирает часть офлайн–продаж торгового эквайринга. На рисунке 2 представлена доля интернет–эквайринга в общем объеме торгового эквайринга в 2016–2018 годах [5].

Рис. 2. Доля интернет–эквайринга в общем объеме торгового эквайринга в 2016–2018 годах

Проанализируем динамику выпуска платежных карт в таблице 2.

Таблица 2

Динамика выпуска платежных карт

|

Показатель |

2016 |

2017 |

2018 |

|

Карты, выпушенные в стране (тыс. шт.) |

243 907 |

254 737 |

271 634 |

|

Карты с функцией выдачи наличных денег (тыс. шт.) |

243 907 |

254 737 |

271 634 |

|

Карты с дебетовой функцией (тыс. шт.) |

232 548 |

245 674 |

261 964 |

|

Карты с кредитной функцией (тыс. шт.) |

29 464 |

30 144 |

32 155 |

|

Карты розничной торговли (тыс. шт.) |

н.д. |

н.д. |

н.д. |

|

Терминалы, расположенные в стране |

|||

|

Банкоматы, шт. |

206 316 |

258 874 |

313 534 |

|

Банкоматы с функцией снятия наличных денег, шт. |

125 594 |

186 711 |

260 935 |

|

из них: банкоматы с функцией кредитового перевода, шт. |

116 745 |

177 026 |

240 548 |

|

POS-терминалы, шт. |

356 854 |

410 412 |

502 365 |

Источник: http://www.cbr.ru/statistics

За период 2016–2018 годов (таблица 2) количество эмитированных карт возросло на 27727 тыс. шт., темп прироста составил 110,37 %. По сравнению с 2016 годом количество платежных карт, эмитированных российскими кредитными учреждениями, выросло, темп прироста равен 38,5 %.

Проанализировав таблицу 1, видно, что все платежные карты, выпущенные в стране, обладают функцией выдачи наличных денег, удельный вес платежных карт с дебетовой функцией составил 261,97 млн. карт или 95,4 % на конец 2018 года от всех выпущенных карт в России, сократившись с 96,44 % (245,67 млн. карт) по сравнению с 2017 годом. Динамика за период 2016–2018 годов в абсолютном выражении выросла на 29 416 тыс. штук или темп прироста составил 112,65 %, удельный вес платежных карт с кредитной функцией составлял лишь 11,84 % на конец 2018 года от всех выпущенных карт в России, увеличившись за период 2017–2018 годов на 2 691 тыс. штук, где темп прироста составил 109,13 %.

Рост числа банкоматов в стране за период 2016–2018 годов составил 107 218 штук и достиг 313 534 штук, темп прироста составил 151,97 %, из них количество банкоматов с функцией снятия наличных денег увеличилась со 125 594 шт. в 2017 году до 260 935 шт. в 2018 году, то есть на 135 541 шт., темп прироста равен 207,76 %, число банкоматов с функцией кредитового перевода выросло со 116 745 шт. до 240 548 шт. на 2018 год, то есть выросло на 123 803 шт. или темп прироста составил 206,04 %, количество POS-терминалов также возросло на 145 511 шт. к 2018 году по сравнению с 2016 годом и составило 502 365 шт., темп прироста равен 140,77 %.

Проанализируем в таблице 3 количество кредитных организаций, осуществляющих эмиссию и/или эквайринг платежных карт.

Таблица 3

Количество кредитных организаций, осуществляющих эмиссию и/или эквайринг платежных карт (ед.)

|

Годы |

Всего кредитных организаций |

Из них осуществляющие: |

||

|

Эмиссию и/или эквайринг |

Эмиссию |

Экваринг |

||

|

2016 |

733 |

530 |

522 |

488 |

|

2017 |

623 |

439 |

434 |

402 |

|

2018 |

561 |

395 |

391 |

354 |

Источник: http://www.cbr.ru/statistics/print.aspx?file=p_sys/sheet012.htm

Рассматривая таблицу 3, можно сделать вывод, что более 50 % всех кредитных организаций на протяжении 2016–2018 годов, предоставляют возможность осуществления эмиссии, эквайринга или услуг вместе. Несмотря на уменьшение, количество кредитных учреждений на популярность этих услуг это никак не влияет.

Проведем анализ таблицы 4, в которой рассмотрим количество счетов с дистанционным доступом, открытых в кредитных организациях.

Таблица 4

Количество счетов сдистанционным доступом, открытых вкредитных организациях, тыс. ед.

|

Годы |

Общее количество счетов |

В том числе открытых клиентами |

||||

|

Юридическим лицам, не являющимся кредитными организациями |

Из них: сдоступом через Интернет |

Физические лица, всего |

Из них: сдоступом через сеть Интернет |

С доступом посредством мобильных телефонов |

||

|

2016 |

162 833,2 |

4026,4 |

3764,9 |

158 806,8 |

136 149,3 |

117 390,3 |

|

2017 |

191 961,5 |

4522,9 |

4360,9 |

187 438,7 |

161 628,6 |

143 088,6 |

|

2018 |

216 592,5 |

5216,7 |

5091,7 |

211 375,8 |

189 897,5 |

166 753,2 |

Источник: http://www.cbr.ru/statistics/p_sys/print.aspx?file=sheet009.htm&pid=psrf&sid=ITM_39338

Анализируя таблицу 4, можно сказать, что количество счетов, открытых юридическими лицами, не являющимися кредитными организациями в кредитных организациях, изменилась следующим образом: количество счетов за 2016–2018 года возросло с 4026,4 тыс. ед. до 5216,7 тыс. ед., абсолютное увеличение составило 1190,3 тыс. ед., а темп прироста 29,56 %; из них счета с доступом через Интернет возросли с 3764,9 тыс. ед. в 2016 году до 5091,7 тыс. ед. в 2018 году. Абсолютное изменение стало равно 1326,8 тыс. ед., темп прироста — 35,24 %, удельный вес счетов юридических лиц с доступом через сеть Интернет в общем количестве открытых счетов был равен 2,2 % в 2016 году и 2,35 % в 2018 году.

Структура счетов, открытых физическими лицами в кредитных организациях, стала следующей: количество счетов за 2016–2018 года возросло с 158 806,8 тыс. ед. до 211 375,8 тыс. ед. за 2016–2018 года, абсолютное увеличение составило 52 569 тыс. ед., а темп прироста 133,10 %; из них счета с доступом через Интернет возросли с 136149,3 тыс. ед. в 2016 году до 189897,5 тыс. ед. в 2018 году. Абсолютное изменение стало равно 53748,2 тыс. ед., темп прироста — 139,48 %, удельный вес счетов физических лиц с доступом через сеть Интернет в общем количестве открытых счетов был равен 72,09 % в 2016 году и 76,99 % в 2018 году.

Несмотря на популярность во всем мире, в России эквайринг сегодня все еще находится на стадии развития. Общее количество выпущенных банковских карт в стране уже превысило численность населения с коэффициентом покрытия больше единицы. В экономически развитых странах этот показатель выше в два, и даже в четыре раза. В любом случае, отрыв числа операций, совершенных с помощью банковских карт, ежедневно увеличивается от использования наличных денежных средств [6]. На сегодняшний день можно наблюдать, как безналичные способы оплаты становятся все более популярны среди населения России.

Таким образом, уже сейчас на рынке наблюдается ежегодное уменьшение ставки эквайринга. А это означает извлечение внутренней стоимости электронных денег. Еще больше средств из операционного обеспечения инфраструктуры оборота вернется в экономику. В не слишком отдаленной перспективе (около 3–4-х лет) можно прогнозировать исчезновение некоторых банковских систем интернет-эквайринга. В равной степени это касается агрегаторов, платежных систем и процессинговых центров, которые не будут соответствовать требованиям рынка и времени. Также, с высокой вероятностью, произойдет четкая демаркация между нишами занятыми выжившими банковскими системами, агрегаторами, платежными сервисами и процессинговыми центрами. Такое разграничение, в свою очередь, приведет к своеобразному симбиозу, признаки которого можно наблюдать уже сейчас. Фактически рынок идет к интеграции, которая позволит существенно увеличить прибыли тех, чьи услуги будут востребованы.

Литература:

- Официальный сайт Министерства экономического развития РФ [Электронный ресурс]. — Режим доступа: www.economy.gov.ru/minec/main.

- Словарь банковских терминов [Электронный ресурс]. — Режим доступа: www.banki.ru/wikibank/bank-ekvayer.

- Чугунова Т. Н. Деятельность Банка России в условиях нового законодательства // Деньги и кредит. — 2017. — № 3. — С. 3–8.

- Робсман, Ю. В. Место эквайринга в современной системе платежно-расчетных отношений / Ю. В. Робсман // Деньги и кредит. — 2016. — № 5. — С. 39–41.

- Официальный сайт Центрального Банка РФ [Электронный ресурс]. –URL: http://www.cbr.ru/statistics

- Робсман, Ю. В. Место эквайринга в современной системе платежно-расчетных отношений / Ю. В. Робсман // Деньги и кредит. — 2016. — № 5. — С. 39–41.

- Владыка М. В., Анализ эффективности показателей экономики макрорегиона (на примере центрального федерального округа) Владыка М. В., Ваганова О. В., Кучерявенко С. А., Быканова Н. И.// Общественные науки. 2016. № 11. С. 3728.

- Vladyka M. V., Analysis of efficiency indicators of a macro region's economy (on the example of the central federal district) /Vaganova O. V., Kucheryavenko S. A., Bykanova N. I. // The Social Sciences (Pakistan). 2016. Т. 11. № 15. С. 3728–3733