В настоящее время на банковском рынке практически все услуги одинаковы: кредиты и вклады, услуги лизинга, депозитарий и ипотека – весь банковский рынок однороден, поэтому за клиента постоянно идет борьба, что связано с ростом числа банков и их филиалов в регионах страны. Конкурентоспособным оказывается банк, который грамотно подходит к выбранной им стратегии развития.

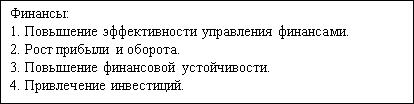

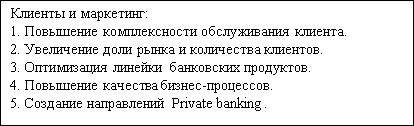

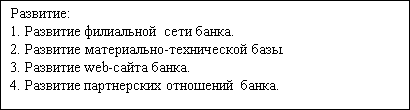

Известно, что основным инструментом разработки конкурентной стратегии коммерческого банка является формирование стратегии коммерческого банка, представленной на рис. 1. Представим формирование стратегической карты коммерческого банка на примере ПАО Сбербанк.

Рис. 1 - Стратегическая карта коммерческого банка

Однако, в работе ПАО Сбербанк на сегодняшний день присутствует ряд проблемных областей, без решения которых невозможна полная реализация его потенциала развития. К ним следует отнести:

«…1. Необходимость повышения эффективности использования важнейшего конкурентного преимущества Банка – клиентской базы и знаний о клиентах.

2. Недостаточная надежность и масштабируемость процессов и систем.

3. Недостаточная зрелость управленческих систем и процессов.

4. Разрастание доли проблемных кредитов, вызванное устаревшей системой оценки кредитоспособности заемщиков.

5. Наличие серьезных резервов в повышении эффективности системы управления расходами [1]».

Отметим, что основной проблемой кредитования для ПАО Сбербанк, как и для многих других отечественных банков, является угроза роста кредитов статуса «проблемные». Также существует ряд других проблем (рис.2).

![]()

![]()

![]()

![]()

Рис.2 - Проблемы процессов кредитования ПАО Сбербанк

По данным рисунка 2 можно заключить, что «тормоз» развития деятельности ПАО Сбербанк - устаревшая система оценки кредитоспособности заемщиков. В целях поддержания конкурентных позиций на рынке и стабильности финансовых показателей деятельности ПАО Сбербанк можно предложить совершенствование системы оценки кредитоспособности заемщиков, которая позволит снизить риски для банка и, соответственно, обеспечить устойчивость функционирования.

ПАО Сбербанк приступил к разработке новой Стратегии, которая ориентирована на банковский сектор РФ и деятельность ПАО Сбербанк. В ПАО Сбербанк наблюдается проблема увеличения просроченной задолженности по кредитам (430,2 млрд. руб. в 2015 г.). По этой причине руководству банка необходимо следить за повышением эффективности системы оценки кредитоспособности ПАО Сбербанк.

Следует отметить, что видение Сбербанка в 2018 году «…сформировано на основе пяти главных направлений развития или стратегических тем. Именно сфокусированная работа по этим направлениям приведет компанию к успеху, позволит достичь всех финансовых и качественных целей, которые банк ставит перед собой на период до конца 2018 года [4]».

Эти пять направлений следующие:

«…- с клиентом - на всю жизнь: банк будет строить очень глубокие доверительные отношения с клиентами, станем полезной, иногда незаметной и неотъемлемой частью их жизни. Цель Сбербанка - превосходить ожидания клиентов;

- команда и культура: банк стремится к тому, чтобы сотрудники и корпоративная культура Сбербанка стали одними из основных источников конкурентного преимущества;

- технологический прорыв: Сбербанк завершит технологическую модернизацию банка и научится интегрировать в бизнес все самые современные технологии и инновации;

- финансовая результативность: банк повысит финансовую отдачу своего бизнеса благодаря более эффективному управлению расходами и соотношением риска и доходности;

- зрелая организация: Сбербанк сформирует организационные и управленческие навыки, создаст процессы, соответствующие масштабу Сбербанка и уровню его амбиций [4]».

Миссия банка: «…Мы даем людям уверенность и надежность, мы делаем их жизнь лучше, помогая реализовывать устремления и мечты [1]».

Миссии отводится важное место, поскольку она определяет смысл и содержание деятельности Сбербанка, подчеркивает его существенную роль в экономике страны. Важно помнить, что клиенты банка, их потребности, мечты и цели - основа всей деятельности банка как организации. Миссия банка также устанавливает «…амбициозную цель устремлений организации - стать одной из лучших финансовых компаний мира - и подчеркивает, насколько важны для Сбербанка его сотрудники, и насколько реализация его целей невозможна без реализации их личных и профессиональных целей. Высокие цели достигаются командой единомышленников, которых объединяет общая система ценностей [4]».

За последние годы банком была проведена значительная работа, обеспечившая формирование основных групп конкурентных преимуществ:

«…1 Значительная клиентская база. Банк успешно работает с клиентами во всех сегментах (от розничных клиентов и индивидуальных предпринимателей до крупнейших холдингов и транснациональных компаний) по всем регионам страны.

2 Огромный масштаб операций. Банк имеет неоспоримые преимущества как с точки зрения масштаба бизнеса (размера сделок, доступа к ресурсам, международных рейтингов), так и с точки зрения размера и качества физической инфраструктуры (в частности, уникальной сбытовой сети для розничных и корпоративных клиентов, включающей физические офисы, банкоматы и платежные терминалы, цифровые каналы обслуживания).

3 Широкий спектр финансовых продуктов и услуг. За счет наличия в продуктовой линейке Группы полного спектра операций для всех групп клиентов во всех странах присутствия, Сбербанк может обеспечить комплексное обслуживание каждого клиента как в России, так и за рубежом. Банк также обладает уникальной возможностью качественного обслуживания как физических, так и юридических лиц одновременно.

4 Промышленные технологии. За 5 лет банку удалось создать прочный фундамент для дальнейшего инновационного развития - была создана промышленная система управления рисками, консолидирована операционная функция, была существенно упорядочены ИТ-процессы и системы.

5 Мощный бренд. Конкурентное преимущество основано на доверии со стороны всех категорий клиентов, которое подкрепляется качеством обслуживания и положительным клиентским опытом. За прошедшие 5 лет бренд Сбербанка наряду с традиционными атрибутами надежности и стабильности все больше начинает ассоциироваться с современными технологиями и инновационностью, становится символом успеха Группы.

6 Международное присутствие. В последние годы Сбербанк существенно расширил свое международное присутствие и стал по-настоящему международной группой. Присутствие в 22 странах мира дает возможность тиражировать внутри Группы лучшие технологии и практики, диверсифицировать риски, укреплять бренд на международных рынках, развивать интернациональную команду сотрудников.

7 Коллектив и управленческие технологии. За 5 лет коллектив Группы существенно обновился, укрепил свои навыки, а также приобрел уникальный опыт масштабной трансформации. Также было уделено значительное внимание разработке и масштабному тиражированию современных управленческих технологий: например, построению функции по работе с персоналом, внедрению инструментов Производственной системы Сбербанка, повышению эффективности управления текущей деятельностью [4]».

Задача по увеличению чистой прибыли в двойном размере и сохранению ежегодного темпа ее прироста в объеме 14–16% в год – амбициозная задача при макроэкономической нестабильности. Организация полагает, что сможет достигнуть данного результата при условии работы по пяти направлениям:

«…1 Укрепление конкурентных позиций.

2 Поддержание уровня чистой процентной маржи на уровне лучше конкурентов.

3 Обеспечение опережающего темпа роста некредитных доходов.

4 Обеспечение высокой эффективности организации по управлению расходами.

5 Поддержание достаточно высокого качества активов [2]».

Стратегия Сбербанка направлена «…на дальнейшее укрепление его позиций в качестве одного из ведущих и стабильных финансовых институтов мира. За ближайшие пять лет будут удвоены показатели чистой прибыли и активов, будет прорыв в эффективности управления расходами, будут повышены показатели достаточности капитала первого уровня, а рентабельность собственного капитала останется выше мировых аналогов [4]».

Литература:

1 Годовой отчет ПАО «Сбербанк» за 2015 год [Электронный ресурс] // sberbank.com. – URL: http://www.sberbank.com/ru/investor-relations/reports-andpublications/annual-reports

2 Официальный сайт ЦБ России [Электронный ресурс]. – Режим доступа: http://www.cbr.ru, свободный, Загл. с экрана.

3 Просалова В. С., Смольянинова Е. Н. Роль стратегии в стратегическом управлении кредитной организацией // Международный журнал прикладных и фундаментальных исследований. 2015. № 12–1. С. 145–148.

4 Стратегия развития Сбербанка на период 2014-2018 [Электронный ресурс] // sberbank.ru. – URL: http://www.sberbank.ru/ru/about/today/strategy_2018

5 Тысячникова Н. А., Юденков Ю. Н. Стратегическое планирование в коммерческих банках: концепция, организация, методология. М.: КНОРУС: ЦИПСиР, 2013. 312 с.