В статье анализируется структура доходов федерального бюджета в 2013–2015 годах. Рассматривается роль НДС в формировании доходной части федерального бюджета.

Ключевые слова: НДС, федеральный бюджет, доходы, расходы, ВВП, нефтегазовые доходы, ненефтегазовые доходы

В российской налоговой системе основную роль играют косвенные налоги, к которым относится НДС. Налог на добавленную стоимость — косвенный налог и как любой косвенный налог представляет собой надбавку к цене товара (работы или услуги), которая оплачивается конечным потребителем. НДС является федеральным налогом, только за 2015 год за счет него формируется 36,1 % всех доходов федерального бюджета. Выполняя свою основную функцию — фискальную, НДС влияет на процессы ценообразования, структуру потребления и др.

НДС представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемый на всех стадиях производства и обращения. Добавленная стоимость создается живым трудом, поэтому НДС возникает там, где есть живой труд, в результате которого создается новая стоимость. А живой труд есть на каждом этапе создания товара — начиная от добычи сырья и заканчивая торговлей. При этом по мере продвижения товара растут затраты, соответственно, возрастает и величина НДС. Каждый участник этой цепочки включает НДС в цену своего товара, реализует его и получает от покупателя деньги. Из этих денег и уплачивается налог. Таким образом, предприятия и организации можно рассматривать только как сборщиков налога, конечным же его плательщиком является конечный потребитель товара. Именно на нем лежит вся тяжесть налогового бремени, что дает полное основание причислить НДС к налогам на потребление.

Налоговая база по НДС определяется в соответствии со ст. 153 НК РФ и имеет многочисленные особенности в зависимости от вида облагаемой операции.

Так ввоз товаров в Россию (импорт товаров) признается объектом налогообложения по НДС (подп. 4 п. 1 ст. 146 НК РФ). Налог при этом уплачивается в составе общих таможенных платежей (подп. 3 п. 1 ст. 70 Таможенного кодекса Таможенного союза).

При этом сумма налога рассчитывается по особым правилам.

Например, если организация импортирует товары, облагаемые и таможенными пошлинами, и акцизами, используйте формулу:

НДС = Таможенная стоимость товара + Таможенные пошлины + Акцизы × Ставка НДС.

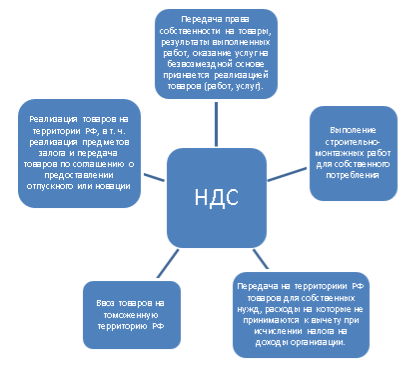

Рис. 1. Объекты налогообложения НДС

По каждой группе товаров налог рассчитывайте отдельно. Общая сумма НДС к уплате будет равняться сумме налогов, подсчитанных по группам товаров.

Такие правила установлены пунктом 3 статьи 160 и пунктом 5 статьи 166 Налогового кодекса РФ.

С точки зрения экономической практикифедеральный бюджет — важнейший элементмакроэкономической политики. Он обеспечивает аккумулирование финансовых ресурсов и их перераспределение.

Федеральный бюджет — форма образования и расходования денежных средств в расчете на финансовый год, предназначенных для исполнения расходных обязательств Российской Федерации. (БК гл. 3 ст. 16)

За счет средств бюджета формируется большая часть платежеспособного спроса. Это достигается тем, что из бюджета выплачиваются значительные объемы заработной платы, приобретаются товары и услуги, осуществляются капиталовложения.

В структуре федерального бюджета, безусловно, выделяются его доходная и расходная части. Доходы федерального бюджета — это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации.

Структура налоговых доходов федерального бюджета закреплена в статье 50 Бюджетного Кодекса РФ. В федеральный бюджет зачисляются налоговые доходы от следующих федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами: налога на прибыль организаций по ставке, установленной для зачисления указанного налога в федеральный бюджет, — по нормативу 100 процентов; налога на добавленную стоимость — по нормативу 100 процентов; акцизов на спирт этиловый из пищевого сырья — по нормативу 50 процентов и проч. (см. ст. 50 БК РФ) [1].

Структура доходов федерального бюджета в 2013–2016 годах представлена в следующей таблице 1 [4].

Таблица 1

Структура доходов федерального бюджета в 2013–2016 годах, млрд. руб.

|

Показатели |

2013 год |

2014 год |

2015 год | |||

|

млрд. руб |

в% кобъему доходов фед. бюджета |

млрд. руб |

в% кобъему доходов фед. бюджета |

млрд. руб |

в% кобъему доходов фед. бюджета | |

|

Доходы, всего |

13485,5 |

100,0 |

14767,5 |

100,0 |

15908,1 |

100,0 |

|

в том числе: | ||||||

|

Нефтегазовые доходы |

5944,5 |

44,1 |

6404,8 |

43,4 |

6586,7 |

41,4 |

|

в том числе: | ||||||

|

НДПИ |

2437,9 |

18,1 |

2548,7 |

17,3 |

2605,5 |

16,4 |

|

Таможенные пошлины |

3506,6 |

26,0 |

3856,2 |

26,1 |

3981,2 |

25,0 |

|

Ненефтегазовые доходы |

7541 |

55,9 |

8363,6 |

56,6 |

9321,4 |

58,6 |

|

в том числе: | ||||||

|

Налог на прибыль организаций |

440,7 |

3,3 |

477,9 |

3,2 |

536,6 |

3,4 |

|

НДС |

4445,7 |

33,0 |

5043,5 |

34,2 |

5743,5 |

36,1 |

|

Акцизы |

727,5 |

5,4 |

857,4 |

5,8 |

1032,6 |

6,5 |

|

НДПИ (без нефтегазовых доходов) |

20,8 |

0,2 |

22,5 |

0,2 |

23,8 |

0,1 |

|

Таможенные пошлины (без нефтегазовых доходов) |

704,8 |

5,2 |

718,9 |

4,9 |

721,4 |

4,5 |

|

Прочие ненефтегазовые доходы |

1201,5 |

8,9 |

1243,4 |

8,4 |

1263,5 |

7,9 |

Таким образом, из вышеприведенной таблицы мы можем проследить, что доля нефтегазовых доходов за 2013–2015 гг. снижается на 2,7 %, а доля ненефтегазовых доходов повышается на 2,7 %. Это происходит так как меняется соотношение нефтегазового и ненефтегазового секторов в структуре ВВП, а также действует бюджетное правило, согласно которому нефтегазовые доходы не расходуются, а идут в Резервный фонд и Фонд национального благосостояния.

Проанализировав данные, представленные в таблице, можно сделать вывод о том, что значительную часть налоговых доходов федерального бюджета поставляют поступления по НДС. Как видно из таблицы 1, удельная доля НДС в федеральном бюджете за 2013–2015 гг. увеличивается от 33,0 % до 36,1 %, то есть на 3,1 %.

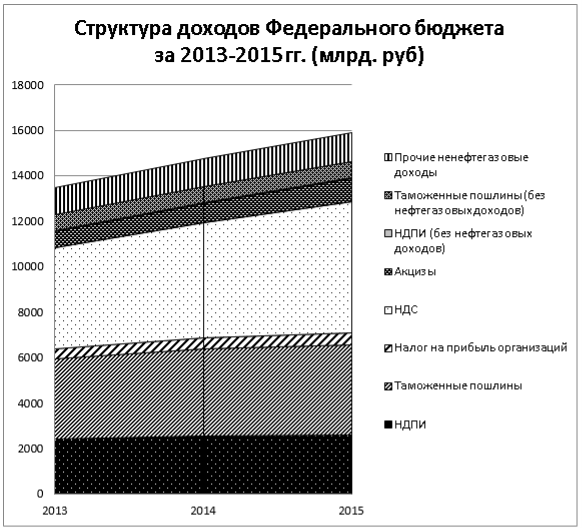

Для наглядности представим данную таблицу в виде графика (рис. 2).

Рис. 2. Структура доходов федерального бюджета в 2013–2015 годах, млрд. руб.

Заметим, что с каждым годом доходы в федеральный бюджет растут и удельный вес в поступлениях в бюджет занимают доходы, поступившие от уплаты НДС.

«Налог на добавленную стоимость входит в первую группу доходов федерального бюджета и является одним из решающих налогов во всей системе налогообложения России. В консолидированном бюджете РФ поступления от НДС уступают только налогу на прибыль и составляют около четверти всех доходов. В то же время в федеральном бюджете РФ налог на добавленную стоимость стоит на первом месте, превосходя по размеру все налоговые доходы» [5].

В трехлетней перспективе 2014–2017 годов приоритеты Правительства Российской Федерации в области налоговой политики остаются такими же, как и ранее — создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективе. Основными целями налоговой политики продолжают оставаться поддержка инвестиций, а также стимулирование инновационной деятельности. Относительно налогообложения в части НДС на указанный период со стороны Правительства РФ не запланировано существенных изменений [1].

Литература:

- Бюджетный кодекс Российской Федерации от 31.07.1998 № 145-Ф (принят ГД ФС РФ 17.07.1998); действующая редакция от 01.09.2016 [Электронный ресурс]: КонсультантПлюс / Режим доступа: http://www.consultant.ru/popular/budget

- Райзберг Б. А. Экономика и управление [Текст]: словарь / Б. А. Райзберг, Л. Ш. Лозовский; Моск. психол.-социал. ин-т. — М.: Моск. психол.-социал. ин-т, 2005. — 488 с.

- Романовский М. В. Налоги и налогообложение [Текст]: учебник/ М. В. Романовский, О. В. Врублевская. – СПб.: Питер, 2008. — 576 с.

- Федеральная налоговая служба РФ [Электронный ресурс]: Исполнение доходной части бюджета РФ / Режим доступа: https://www.nalog.ru

- Налог на добавленную стоимость: основные проблемы и пути их решения [Электронный ресурс]: НДС портал / Режим доступа: http://www.nds-nalog.ru

- Исполнение бюджета по доходам. Налог на добавленную стоимость на товары, ввозимые на территорию РФ [Электронный ресурс]: Министерство финансов Российской Федерации / Режим доступа: http://info.minfin.ru/kons_doh.php

- Исполнение бюджета по доходам. Налог на добавленную стоимость на товары, реализуемые на территории РФ [Электронный ресурс]: Министерство финансов Российской Федерации / Режим доступа: http://info.minfin.ru/kons_doh.php