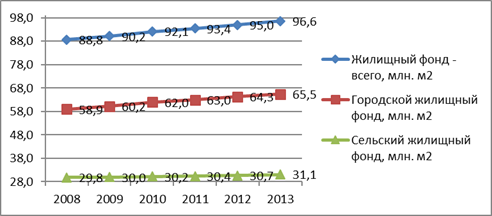

В настоящее время рынок недвижимости активно развивается. По данным Росстата Ростовской области, в 2014 году объем работ по виду деятельности «Строительство» в регионе составил 142794,4 млн. рублей, что на 16,5 % больше, чем в 2013 году [1, с.11]. Кроме того, следует отметить, что общая величина жилищного фонда с каждым годом также стремительно растет (рис 1.). Так, общая площадь жилищ в Ростовской области в 2012 году составляла 94960,5 тыс. м2, а в 2013 году — 96606,1 тыс. м2 [2].

Рис. 1. Жилищный фонд Ростовской области в 2008–2013гг.

Несомненно, наличие собственного жилья является достаточно важным для создания благоприятных условий жизни отдельной семьи, а следовательно, для развития общества в целом. Кроме того, жилье может использоваться как вариант вложения и сохранения средств, а также как источник дохода. Действительно, вкладывая средства в недвижимость, проще сберечь их от инфляции, поскольку подобные объекты со временем также растут в цене и, соответственно, потерь в таком случае удастся избежать. В особенности это касается недвижимого имущества, имеющего выгодное месторасположение, например, в центре крупного города, в районе с развитой инфраструктурой, такой как общественный транспорт, магазины, школы, детские сады и т. д. Что касается вложения средств, например, в ценные бумаги (акции, облигации), то такие активы, конечно, более ликвидны, их проще обратить в наличные средства. Тогда как продать недвижимость достаточно непросто, особенно в случае, если возникла потребность в получении наличных денежных средств в как можно более короткие сроки. Подобный аргумент можно привести и в пользу вложения средств в банки на депозитные вклады на определенный срок. Необходимо сказать также, что оба отмеченных варианта вложения средств достаточно выгодны и в плане доходности, величины получаемых процентов как платы за пользование вкладываемыми средствами, которые, по сути, выводятся временно из обращения, сокращая таким образом возможности потребления. Однако важно заметить, что вложение средств как в ценные бумаги предприятий (или государства), так и в срочные вклады в банках несет в себе определенный риск, связанный, в первую очередь, с нестабильностью экономической ситуации в нашей стране в долгосрочном периоде, и в частности, особенно это актуально в настоящее время в условиях развития финансового кризиса. Такие условия влекут за собой повышение рисков функционирования как предприятий, так и банковского сектора, рост вероятности их банкротства, неспособности платить по своим обязательствам.

Если же обратиться к рынку недвижимости, то следует обратить внимание на то, что подобное вложение средств не приводит к возникновению зависимости от других хозяйствующих экономических субъектов, эффективности их функционирования. Кроме того, необходимо отметить также наличие возможности получения экономических выгод от такой собственности. В данном случае речь идет о сдаче имущества в аренду. Так, в некоторых регионах, в частности, там, где особенно развита сфера туризма, значительную часть доходов местных жителей составляет именно сдача своего жилья в аренду отдыхающим. К таковым относятся, например, курорты Краснодарского края и Северного Кавказа: побережье Черного и Азовского морей, горнолыжные курорты Карачаево-Черкессии и Кабардино-Балкарии (Домбай и Приэльбрусье), лечебные курорты Кавказских минеральных вод (Минеральные Воды, Ессентуки, Пятигорск, Кисловодск). Также значителен рынок жилья, сдаваемого в аренду, в районных, областных центрах и, конечно же, в столице. Это связано с тем, что спрос на данное жилье формируют люди, приезжающие в большие города с целью получения образования, а также в поисках работы.

Важно подчеркнуть, что при сдаче недвижимости в аренду можно не просто получать некоторую текущую выгоду, а со временем даже полностью окупить вложенные средства, удвоив таким образом свое богатство: половина в виде недвижимости и вторая половина в виде денежных средств.

В данном исследовании попробуем выяснить, каков же период окупаемости средств, вкладываемых в недвижимое имущество. В качестве объекта исследования выберем рынок недвижимости города Ростова-на-Дону. Для наибольшей наглядности и точности полученных данных необходимо принять во внимание следующие моменты:

- учесть влияние инфляции, поскольку в современных условиях она оказывает значительное влияние на величину реальных доходов; а потому нельзя просто сложить все доходы, поступающие за ряд лет в виде арендной платы за сдаваемое жилье

- отдельно определить стоимость жилья и стоимость его аренды для квартир одно-, двух- и трехкомнатных, поскольку данная стоимость в этих случаях существенно различается, в связи с чем использование среднего значения может привести к некоторому искажению информации. Кроме того, выявив периоды окупаемости для разных видов квартир, можно провести сравнение и определить наиболее выгодный вариант вложения средств.

- провести исследование на основе использования данных по нескольким районам города, поскольку стоимость приобретения и аренды жилья в разных микрорайонах существенно различается. В связи с этим включим в рассмотрение такие укрупненные районы, как Северный, Западный, Центр и Александровка.

- следует рассмотреть два варианта, которые достаточно распространены при аренде недвижимости: во-первых, заключение договора «на словах», либо в редких случаях с оформлением написанной от руки расписки, не заверяемой нотариально, соответственно, в таких случаях никакие налоги не платятся; и во-вторых, вариант официального заключения договора аренды, а впоследствии — оплата арендодателем налога с полученных им доходов (речь идет об НДФЛ, составляющем 13 %).

Учитывая важнейший принцип финансовых расчетов — любая имеющаяся сумма средств может быть инвестирована и приносить доход — в процессе анализа и выявления периода окупаемости сравним варианты вложения средств в недвижимость и открытия срочного вклада в банке. Другими словами, при расчете будем использовать среднюю ставку процента по вкладам, предлагаемую банками.

Следует отметить, что проведение данного исследования во многом будет строиться на основе применения доходного метода оценки недвижимости, согласно которому ее стоимость определяется с учетом текущей стоимости будущих денежных потоков, которые будут поступать в виде доходов от использования указанного имущества. При этом необходимо обратить внимание на то, что в связи с нестабильностью экономической ситуации существует вероятность получения данных, не в полной мере соответствующих реальному развитию событий в будущем. Таким образом, получаемые прогнозные значения будут лишь примерным ориентиром, поскольку абсолютно точно определить состояние рынка недвижимости на длительную перспективу не представляется возможным. Это, пожалуй, наиболее серьезный недостаток данного метода, который однако не умаляет его достоинств, важнейшим из которых можно считать возможность учета будущих инвестиционных рисков. Отметим также, что существуют еще два метода оценки недвижимости: затратный (при котором учитываются все затраты на воспроизводство данного объекта за вычетом накопленного износа) и сравнительный (основанный на сопоставлении и анализе стоимости аналогичных объектов, цена которых известна). Однако в нашем исследовании необходимость в их применении не возникнет.

Следует обратить внимание на то, что при заключении договора аренды с арендатором важно указать такие условия, как:

- обязанность арендатора, помимо арендной платы, оплачивать также и коммунальные услуги — это приведет к более экономному использованию ресурсов квартиросъемщиком, поскольку он будет знать, что величина его расходов не фиксирована, а завит от интенсивности расходования им соответствующих ресурсов; в противном случае расход может оказаться столь большим, что превысит величину арендной платы и приведет, таким образом, к возникновению убытков у арендодателя

- оплата арендатором арендной платы за определенный период (например, месяц) в начале соответствующего периода (т. е. в начале данного месяца), другими словами, это означает, по сути, применение принципа предоплаты, что необходимо с целью защиты арендодателя от мошенников, которые могут, например, прожить в квартире в течение месяца, а затем, не заплатив, исчезнуть в неизвестном направлении.

С учетом сказанного можно сделать вывод, что основной формулой, которую мы будем применять в своих расчетах, является формула определения современной (приведенной) стоимости финансового потока (аннуитета, финансовой ренты) пренумерандо, т. е. при условии поступления средств в начале периода.

Далее, учет влияния инфляции связан с двумя основными аспектами: во-первых, как уже было сказано выше, нельзя напрямую сложить все поступающие суммы платежей, чтобы получить итоговое значение: необходимо дисконтировать данную сумму, привести к текущему моменту с учетом инфляции (важно понимать, что инфляция «съедает» суммы поступления, приводя, таким образом, к уменьшению реальных располагаемых сумм денежных средств); во-вторых, при осуществлении указанной операции дисконтирования необходимо использовать реальную ставку процента.

Необходимо заметить, что реальная процентная ставка будет значительно меньше, чем номинальная, предлагаемая банком, поскольку часть процента «съедается» инфляцией.

Для анализа стоимости квартир, продаваемых и сдаваемых в аренду, воспользуемся информацией, представленной на сайте бесплатных объявлений Avito.ru [3], а также на сайтах агентств недвижимости «Дон-МТ недвижимость» [4] и «Лендлорд» [5]. В процессе исследования рынка недвижимости будем рассматривать квартиры со следующими основными параметрами:

- Однокомнатные — общей площадью 30–40 м2;

- Двухкомнатные — площадью 50–60 м2;

- Трехкомнатные — площадью 70–80 м2.

Полученные данные представлены в таблице 1.

Таблица 1

Стоимость покупки и аренды квартир в зависимости от района и количества комнат[1].

|

Район К-во комнат |

Северный |

Западный |

Центр |

Александровка |

|

Стоимость покупки квартиры |

||||

|

1-комнатная квартира |

2 485 000 |

2 421 000 |

2 981 000 |

2 595 000 |

|

2-комнатная |

3 245 000 |

3 534 000 |

4 285 000 |

3 787 000 |

|

3-комнатная |

4 967 000 |

4 773 000 |

5 538 000 |

4 482 000 |

|

Стоимость аренды квартиры (за месяц) |

||||

|

1-комнатная |

14 600 |

14 308 |

17 854 |

16 333 |

|

2-комнатная |

20 778 |

19 667 |

21 958 |

19 000 |

|

3-комнатная |

20 875 |

21 667 |

35 737 |

20 000 |

Анализируя рынок недвижимости г.Ростова-на-Дону, можно сказать, что самые дорогие квартиры, конечно же, те, что расположены в центре города. Аналогичная ситуация и с величиной арендной платы. Что касается самых дешевых квартир — то здесь ситуация не столь однозначна и зависит от категории квартиры по количеству комнат. Так, в Западном микрорайоне самая низкая стоимость однокомнатных квартир и их аренды, в Александровке — трехкомнатных, а двухкомнатные квартиры дешевле в Северном микрорайоне, но аренда ниже в Александровке.

Далее, необходимо проанализировать имеющуюся информацию относительно темпов инфляции. По данным Росстата Ростовской области, темп инфляции в 2013 году составил 6,6 %, в 2014–11,8 % (что связано с началом финансового кризиса осенью 2014 г.) [1, с.38]. Что касается прогнозов на 2015 год, то здесь речь идет, по разным оценкам, о 12–15 % уровне инфляции, причем, как ожидается, пик придется на второй квартал 2015, а затем начнется снижение [6, 7]. Следует отметить, что прогнозирование в данном случае осложняется кризисом, неустойчивостью экономической ситуации. Принимая во внимание все указанные моменты, а также учитывая тот факт, что в нашем исследовании темп инфляции будет величиной уровня инфляции в течение довольно длительного времени, а не только одного года, в целях данного исследования примем темп инфляции равным 12,5 %.

В результате анализа информации по предложениям ряда крупнейших банков (таких как Центр-инвест [8], ВТБ 24 [9], РоссельхозБанк [10], Газпромбанк [11]) по вкладам, в качестве ставки дисконтирования примем процентную ставку по срочным вкладам с ежемесячной капитализацией, равную 14 % годовых, тогда реальная ставка процента составит 1,33 % годовых[2].

Наконец, рассчитаем период окупаемости для различных ситуаций (и их сочетаний):

- номинальная и реальная (учитывающая инфляцию) ставка процента

- уплата НДФЛ (или неуплата, т. е. отсутствие заключения официального договора с арендатором квартиры)

Полученные результаты представлены в таблице 2.

Таблица 2

Найденные значения периода окупаемости

|

Район |

Период окупаемости, лет |

|||

|

без уплаты НДФЛ |

с уплатой НДФЛ |

|||

|

номинальная ставка |

реальная ставка |

номинальная ставка |

реальная ставка |

|

|

1-комн.кв. |

||||

|

Северный |

7,8033 |

12,9848 |

8,4815 |

14,7457 |

|

Западный |

7,7753 |

12,9148 |

8,4522 |

14,6670 |

|

Центр |

7,7122 |

12,7575 |

8,3861 |

14,4904 |

|

Александровка |

7,4795 |

12,1873 |

8,1424 |

13,8496 |

|

2-комн.кв. |

||||

|

Северный |

7,3999 |

11,9954 |

8,0590 |

13,6339 |

|

Западный |

8,0638 |

13,6464 |

8,7537 |

15,4881 |

|

Центр |

8,4690 |

14,7119 |

9,1762 |

16,6821 |

|

Александровка |

8,5745 |

14,9969 |

9,2861 |

17,0011 |

|

3-комн.кв. |

||||

|

Северный |

9,4845 |

17,5859 |

10,2311 |

19,8926 |

|

Западный |

9,0829 |

16,4138 |

9,8146 |

18,5850 |

|

Центр |

7,3640 |

11,9095 |

8,0214 |

13,5373 |

|

Александровка |

9,1715 |

16,6684 |

9,9066 |

18,8693 |

Итак, анализируя полученные результаты, можно сделать вывод, что наименьший период окупаемости будет в случае отсутствия уплаты НДФЛ, а также при расчете с использованием номинальной процентной ставки, т. е. без учета влияния инфляции. Однако данный вариант не совсем соответствует действительности, поскольку инфляция оказывает существенное влияние на величину реальных доходов. Таким образом, можно сказать, что примерный срок окупаемости недвижимости составит 12–18 лет в зависимости от района города, в котором будет приобретено жилье. При этом следует обратить особое внимание на распределение периодов окупаемости между типами квартир в зависимости от количества комнат, а также месторасположения данных объектов недвижимости (по районам города). Так, наименьший период окупаемости имеют однокомнатные квартиры, что связано с их относительно невысокой стоимостью. А также особо необходимо отметить, что самый небольшой период окупаемости имеют трехкомнатные квартиры в центре города (самые дорогие!). Это объясняется тем, что, несмотря на высокую стоимость, данные квартиры имеют и высокую стоимость аренды, что приводит к ускорению окупаемости затрат на их приобретение. Если же рассматривать ситуацию с официальным заключением договора аренды и уплатой НДФЛ, то в этом случае срок окупаемости возрастает в среднем на 2 года, составляя 14–20 лет. Конечно, данный вариант кажется менее приемлемым с точки зрения увеличения периода окупаемости, однако важно понимать, что неуплата налогов может повлечь за собой привлечение к ответственности в соответствии с законодательством РФ. Кроме того, отсутствие официального договора может, например, затруднить процесс возмещения ущерба в случае хищения или порчи имущества арендаторами.

Таким образом, проанализировав периоды окупаемости недвижимости, можно сделать вывод, что подобное вложение средств достаточно долгосрочно, окупается в течение довольно длительного периода времени. Кроме того, как уже отмечалось в начале данного исследования, вложение средств в недвижимость низколиквидно. Однако необходимо подчеркнуть, что появляющееся в таком случае преимущество во многом перекрывает недостатки, поскольку приводит к снижению зависимости от колебаний на фондовом и валютном рынках, от степени устойчивости банковской системы, что в настоящее время в условиях кризиса приобретает особую актуальность, а следовательно, это позволяет наиболее эффективно сохранить и приумножить имеющиеся сбережения, сократить падение реальных доходов населения в условиях инфляции, способствуя, таким образом, росту стабильности, поддержанию благосостояния населения страны в целом.

Литература:

1. Социально-экономическое положение Ростовской области в январе-декабре 2014 года [Электронный ресурс] // Доклад Ростовстата. — 2015. — 119с. Режим доступа: http://rostov.gks.ru/wps/wcm/connect/rosstat_ts/rostov/resources/b0944000471fcc09bd14bd87789c42f5/Binder1.pdf

2. Жилищный фонд в Ростовской области. [Электронный ресурс]. Режим доступа: http://rostov.gks.ru/wps/wcm/connect/rosstat_ts/rostov/resources/fdaefe0046e88d45b075b887789c42f5/ %D0 %96 %D0 %B8 %D0 %BB %D0 %B8 %D1 %89 %D0 %BD %D1 %8B %D0 %B9+ %D1 %84 %D0 %BE %D0 %BD %D0 %B4.pdf

3. Сайт бесплатных объявлений Avito.ru [Электронный ресурс]. Режим доступа: https://www.avito.ru/

4. Сайт агентства недвижимости «Дон-МТ недвижимость» [Электронный ресурс]. Режим доступа: http://www.donmt.ru/

5. Сайт агентства недвижимости «Лендлорд» [Электронный ресурс]. Режим доступа: http://landlord.ru/rnd/

6. Набиуллина: инфляция в РФ в 2015 году может превысить 15 %. [Электронный ресурс]. Сайт Риа Новости. Режим доступа: http://ria.ru/economy/20150209/1046631070.html

7. Трегубова Е. Какой будет инфляция в 2015 году? Прогнозы экспертов [Электронный ресурс]. Сайт Аргументы и факты. Режим доступа: http://www.aif.ru/money/economy/prognozy_ekspertov_kakoi_budet_infliatciia_v_2015_godu

8. Сайт коммерческого банка «Центр-инвест» [Электронный ресурс]. Режим доступа: http://www.centrinvest.ru/

9. Сайт коммерческого банка «ВТБ 24» [Электронный ресурс]. Режим доступа: http://www.vtb24.ru/

10. Сайт коммерческого банка «РоссельхозБанк» [Электронный ресурс]. Режим доступа: http://www.rshb.ru/

11. Сайт коммерческого банка «Газпромбанк» [Электронный ресурс]. Режим доступа: http://www.gazprombank.ru/