Участие банков в инвестиционной сфере необходимая составляющая успешного развития всей банковской инфраструктуры и в целом экономики страны. Стабильность экономического развития на макроуровне по большей части зависит от степени устойчивости и гибкости банковской системы, но и коммерческие банки на микроуровне, как самостоятельные институты нуждаются в константной экономической среде. Политика, направленная на получение дохода у каждого банка, прежде всего будет ориентирована на максимизацию прибыли при приемлемом уровне риска, а значит участие банков в инвестировании экономики осуществляется лишь при наличии благоприятных экономических условий. Инвестиционная политика коммерческих банков предполагает формирование системы целевых ориентиров инвестиционной деятельности, выбор наиболее эффективных способов их достижения. В организационном аспекте она выступает как комплекс мероприятий по организации и управлению инвестиционной деятельности.

Предпосылкой развития инвестиционной политики служит общая деловая политика формирования банка, основные цели которой являются приоритетными при разработке стратегических целей инвестиционной деятельности. Представляя собой важный составной элемент общей экономической политики, инвестиционная политика выступает фактором обеспечения эффективного развития банка.

Главная цель инвестиционной деятельности любого коммерческого банка может быть определена как увеличение дохода от инвестиционной деятельности при вероятном уровне риска инвестиционных вкладов.

Помимо общей цели, разработка инвестиционной политики в соответствии с избранной банком стратегией экономического развития предусматривает учет и характерных целей, которые могут быть определены следующими показателями:

- обеспечение сохранности банковских ресурсов;

- развитии ресурсной базы, в том числе и клиентской;

- уменьшением общих рисков банковской деятельности, что должно привести к росту финансовой устойчивости банка;

- обеспечение и поддержание ликвидности;

- сведение к минимуму активов, которые не приносят дохода (наличные деньги, средства на корреспондентских счетах в Центральном банке) за счет замещения их части краткосрочными вложениями;

- получение еще одного положительного результата при покупке акций финансовых институтов, открытии филиалов, дочерних финансовых институтов в результате увеличения капитала и активов.

Для грамотной реализации инвестиционной политики банков, которая могла бы быть рациональной в сложившейся непростой экономической ситуации в стране, необходимо четко определять те цели и задачи, что могут привести к наиболее эффективному результату. Реальные возможности развития инвестиционной деятельности коммерческих банков в текущем периоде по большей части зависят от реструктуризации всей банковской системы страны. Необходимо компетентное соотношение финансового и реального сектора экономики, а так же регуляция всего процесса инвестирования государством. Кардинальная модификация характера связи банков с производством является важнейшим условием не только оздоровления экономики, но и укрепления самого банковского сектора.

Банковская система России обязана уже решительно определиться с путями дальнейшего развития на фоне усиливающейся конкуренции со стороны иностранных банков и дестабилизации всей экономики в целом. И, если инвестиции будут в большей мере осуществляться в производство, государство станет поддерживать высокотехнологичные мощности, реструктуризацию предприятий, которые смогли бы представить обоснованные планы своего стратегического развития, банки не без помощи со стороны государства смогут постараться значительно изменить ситуацию во взаимоотношениях банковского и реального сектора экономики. При этом банки с государственным участием, как и кредитные организации других форм собственности, обязаны действовать по рыночным принципам, оценивая риски своей деятельности и отвечая по своим обязательствам.

Еще одним важным путем развития банковских инвестиций может стать международное сотрудничество, не смотря на возрастающую конкуренцию. Это один из наиболее действенных путей привлечения значительных инвестиционных ресурсов в экономику российского государства. При этом международное сотрудничество может закрыть ту нишу инвестиционного рынка, которая не привлекает национальные и региональные инвестиционные институты — ниша малых проектов.

Российские коммерческие банки могли бы выступать существенными инвесторами на рынке рублевых корпоративных облигаций, при этом их доля на этом сегменте снизилась бы в оптимистичном сценарии (при падении доходности корпоративных облигаций) и возросла в противном случае.

Но так или иначе не стоит не упомянуть о главных и глобальных трудностях, с которыми могут столкнуться и сталкиваются банки при разработке своей долгосрочной инвестиционной политики. Существует выделенный ряд причин, по которым с начала развития рыночных отношений и по сей день трудно вовлечь банковские инвестиции в реальный сектор экономики. Выделим наиболее проблемные:

- краткосрочный характер сложившейся ресурсной базы банков;

- высокий уровень риска вложений в реальный сектор экономики;

- незаконченность формирования рынка эффективных инвестиционных

- проектов.

- общее нестабильное состояние российской экономики, характерное финансовой неустойчивостью

- использование неденежных форм расчетов, бартера

- неквалифицированный, низко подготовленный уровень менеджмента

- несовершенство юридической защиты банков, как кредиторов.

Еще одной причиной можно выявить особый фактор риска — несоответствие краткосрочных пассивов в капитале российских банков потребностям в инвестировании. Из-за этого значительно возрастает угроза ликвидности банка.

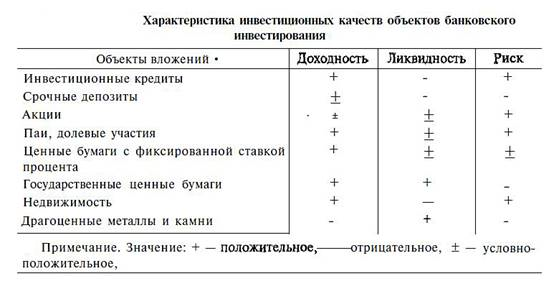

Расчет соотношения привлеченных и размещенных банками средств свидетельствует о том, что наиболее уравновешенными с позиций ресурсной обеспеченности являются краткосрочные вложения. Говоря о разработке всей инвестиционной структуры банков, следует упомянуть, так называемый, «магический треугольник» инвестиционных качеств.

Риск всех вложений во многом связан неразрывно с характером самого объекта инвестиций, законодательными и правовыми нормами, репутацией гаранта и эмитента. И так же при вложении средств в долевые участия, акции нельзя полностью исключать риск их потери в результате, например, банкротства предприятия. Границы степени ликвидности обозначены наличием постоянной возможности изъять средства, и все это связано с риском потерь неразрывно. И как раз таки выбор оптимальных форм инвестирования коммерческих банков с учетом различных факторов, воздействующих на инвестиционную деятельность, предполагает разработку и реализацию инвестиционной политики.

Воссоздание и увеличение инвестиционных возможностей коммерческих банков в рамках комплекса мер по реструктуризации банковской системы России рассчитывает приумножение роли государства в вырабатывании долгосрочной ресурсной базы банковской системы, отвечающей запросам инвестирования реального сектора, восстановление доверия к банкам со стороны физических лиц, частных вкладчиков, клиентов, отечественных и иностранных кредиторов. В начало усиления государственной помощи реструктуризации банковской системы должен быть положен рациональный компромисс между обязательной необходимостью развития банковской сферы и потенциалом федерального бюджета. Самую главную потребность в усилении активности коммерческих банков в инвестиционном процессе можно определить, как взаимосвязь эффективного развития банковской системы и экономике в целом.

Значительную роль в снабжении инвестиционного режима играют денежно — кредитные, налоговые, структурные и иные варианты стимулирования инвестиций.

Организационная инфраструктура инвестиций будет становиться все более интернациональной и интегрированной. Она не должна замыкаться на территории государства, или отдельной его части. Чем более разностороннее будет состав такой инфраструктуры, тем полнее она сможет реализовывать возможности государства, инвестиционных технологий и привлекать ресурсы на более удобных и выгодных условиях для развития экономики страны.

Литература:

1. Антикризисное управление предприятиями и банками: учеб. практ. пособие. М.: Дело, 2010. Бабанов В. В.

2. Инвестиционная деятельность: учебное пособие; Николаев М. А., 2014г.

3. Управление рисками инвестирования для начинающих; Захаров И., 2013г.

4. Гражданский кодекс Российской Федерации. М.: Юридическая литература, 2007.

5. Деньги и кредит, Рябинина Л. Н., 2014.

6. www.bankir.ru