В современных условиях функционирования предприятий наряду с информационной безопасностью возникает понятие экономической безопасности. Первоначально последнее понятие рассматривалось как обеспечение условий сохранения коммерческой тайны и других секретов организаций. Такому трактованию экономической безопасности посвящены публикации начала 90-х годов прошлого столетия. Обеспечение экономической безопасности рассматривалось, прежде всего, как защита информации. Проблему экономической безопасности предприятия в указанном контексте предлагалось решать исходя из предпосылки, что степень надежности все системы сохранности информации определяется уровнем безопасности ее самого слабого звена, которым считается персонал организации.

Обеспечение экономической безопасности предприятия строилось в форме двухуровневой системы защиты информации. Первый уровень предполагал сохранность секретов силами службы безопасности организации, а второй — предусматривал формирование психологической атмосферы «бдительности и ответственности» персонала организации с помощью, так называемых координаторов, назначаемых из лиц среднего руководящего звена и пользующихся среди сотрудников авторитетом. Признавая, что сохранность информации является одним из важных аспектов экономической безопасности предприятия, необходимо отметить, что сведение проблемы экономической безопасности предприятия только к защите коммерческой тайны представляет собой слишком упрощенный вариант решения такой проблемы [1].

Несколько позже возобладал другой подход к трактовке понятия экономической безопасности предприятия. Резкий спад производства в целом по стране, а главное — изменение экономических функций государства, которое уже не являлось основным инвестором и потребителем продукции, заставили посмотреть гораздо шире нам проблему экономической безопасности предприятий. Согласно этому взгляду экономическая безопасность обусловлена влиянием внешней среды, которая в рыночной экономике все время меняется и никогда не остается стабильной, постоянной или неизменной. Именно с позиции влияния внешней среды, защиты предприятий от ее отрицательного влияния и рассматривается содержание категории экономической безопасности предприятия.

Анализ рассмотренных подходов к проблеме экономической безопасности предприятия позволяет сделать следующие выводы. Экономическая безопасность организации складывается из нескольких составляющих, которые в каждом конкретном случае могут иметь различные приоритеты в зависимости от характера существующих угроз. Основным фактором, определяющим состояние экономической безопасности, является обладание устойчивыми конкурентными преимуществами [1].

Опираясь на изложенное выше, отметим, что и кредитные организации — элементы банковской системы — функционируют в соответствии с внешними и внутренними условиями, которые определяются взаимодействием элементов между собой и ситуацией внутри самой кредитной организации. И что важно, что, несмотря на постепенный переход к рыночной экономике, банковская сфера — одна из наиболее подверженных государственному влиянию и контролю отраслей.

Прежде отметим, что современная банковская система РФ создана в результате реформирования государственной кредитной системы, сложившейся в период централизованной плановой экономики. На сегодняшний день основными элементами финансово-кредитной системы России являются: Центральный Банк Российской Федерации (Банк России), кредитные организации, филиалы и представительства иностранных банков.

Основу для регулирования банковской системы создает законодательная база, которую формируют следующие законы:

- Федеральный закон от 10 июля 2002 N 86-ФЗ «О Центральном Банке Российской Федерации (Банке России)»;

- Федеральный закон от 2 декабря 1990 N 395–1 «О банках и банковской деятельности»;

- Федеральный закон от 23 декабря 2003 N 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации»;

- Федеральный закон от 26 октября 2002 N 127-ФЗ «О несостоятельности (банкротстве)»;

- Федеральный закон от 25 февраля 1999 N 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций».

Все представленные федеральные законы приняты и действуют в полном соответствии с Конституцией РФ. Данные законодательные акты так или иначе рассматривают вопрос отзыва лицензии у элементов российской банковской системы. Прежде всего, ФЗ «О центральном Банке Российской Федерации (Банке России)» охватывает рассматриваемый вопрос с точки зрения процесса, в котором Банк России выступает основным регулятором, а сама процедура отзыва лицензии является лишь одной из его функций. ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» обеспечивает гарантии в случае ликвидации кредитной организации — данная ситуация может возникнуть вслед за отзывом (приостановлением) лицензии. Федеральные законы «О несостоятельности (банкротстве)» и «О несостоятельности (банкротстве) кредитных организаций» детально описывают процедуру отзыва и возможной ликвидации кредитных организаций, причем, если первый из законов описывает общие процедуры, применяемые для любого юридического лица, коим является и кредитная организация, то второй — включает специфические особенности. ФЗ «О банках и банковской деятельности», на наш взгляд, основной документ в функционировании элементов банковской системы, детально описывает всю процедуру отзыва и последующей возможной ликвидации, а также основания для этого.

На законодательном уровне, а именно в соответствии с ФЗ «О банках и банковской деятельности», вводится такое понятие как «ликвидация кредитной организации». Ликвидация кредитной организации возможна и на добровольной основе — этому посвящена статья 23 названного выше федерального закона. В рамках данной статьи предусматривается прекращение деятельности кредитной организации по собственной инициативе: либо с целью закрытия организации как юридического лица, либо с целью реорганизации или присоединения к уже существующим элементам финансово-кредитной системы. Нас же интересует так называемая принудительная ликвидация, которой посвящается статья 23.1 федерального закона «Ликвидация кредитной организации по инициативе Банка России (принудительная ликвидация)» [3].

За прошлый год и последние несколько месяцев текущего года участились случаи отзыва лицензий у кредитных организаций с последующей их ликвидацией. Как уже говорилось ранее, Банк России, выступая финансовым регулятором и действуя в соответствии с ФЗ «О Центральном банке Российской Федерации (Банке России)», осуществляет на постоянной основе контроль за деятельностью кредитных организаций и при наступлении оснований, предусмотренных данным федеральным законом, а также ФЗ «О банках и банковской деятельности», применяет санкции по отзыву (приостановлению) лицензий. В ряде случаев, предусмотренных федеральным законами Банк России обязан применять такие меры для поддержания финансового «здоровья» нашей финансово-кредитной системы. По ряду действий Центральный банк на регулярной основе отчитывается. В разделе Статистика на сайте Банка России можно найти статистические данные, в частности, и по отзыву лицензий. Для анализа будем исходить из периода с 1 января 2004 по 1 марта текущего года.

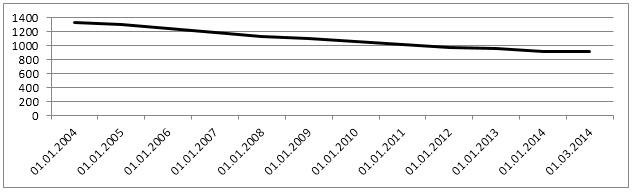

Количество кредитных организаций на 1 марта текущего года 910, по состоянию на 1 января 2004 года — 1329. Таким образом, было ликвидировано 419 организаций. Динамика изменения количества кредитных организаций приведена на рисунке ниже [2].

Рис. 1. Изменение количества кредитных организаций за 01.01.2004–01.03.2014

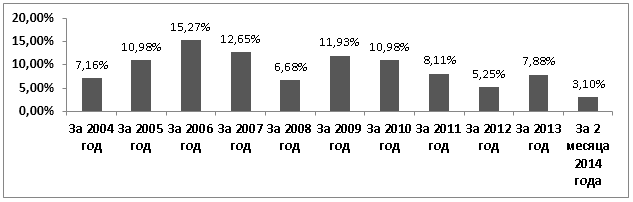

Динамика изменения количества за рассматриваемый период более наглядно в процентах от общего количества представлено на следующей гистограмме (рис. 2).

Рис. 2. Изменение количества организаций за рассматриваемый период, в %

Как видим из рисунка, наиболее резкий спад количества кредитных организаций произошел за 2006 год — немногим более 15 % или 64 кредитные организации. Немногим меньше за последующий 2007 год — 53 организации. В дальнейшем динамика несколько меньше, однако, это не может служить утешением. В прошлом году количество кредитных организаций уменьшилось с 956 в начале года до 923 на начало текущего года или на 7,88 % от общего количества. Все же есть о чем беспокоиться, ведь никто из кредитных организаций не застрахован от подобного рода событий, которые произошли с рядом довольно крупных банков, таких как Инвестбанк, Смоленский банк, АБ БПФ. Одна история с Мастер-банком чего стоит, после отзыва лицензии у которого глава Банка России Набиуллина Э. С. Довольно прозрачно намекнула, что Мастер-банк — «не один такой». У специалистов вызывает спор только то, сколько же еще банков уйдут с рынка, но сходятся в одном, что такие процедуры будут применяться еще и не раз. Для представления масштабов процесса обратимся к статистическим данным из Книги государственной регистрации (КГР) кредитных организаций. Данная книга учитывает все сведения, скажем так, жизненного цикла кредитной организации: от момента создания вплоть до закрытия. Сведения в КГР фиксируются накопительным способом, и выборка даже за непродолжительное время позволяет сделать определенные выводы. В нашем случае был произведен отбор данных за 2013 и первые 3 месяца текущего года. Наглядно это можно представить следующим образом (рис. 3).

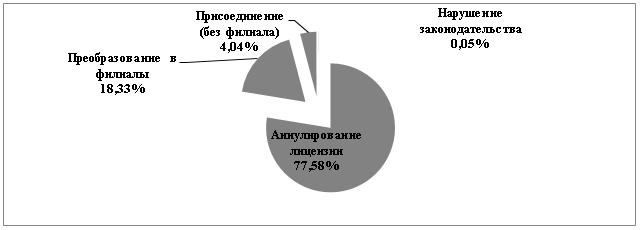

Рис. 3. Основания для ликвидации кредитных организаций (данные из КГР)

На данном рисунке представлены следующие основания ликвидации кредитной организации: в связи с нарушением законодательства в части оплаты уставного капитала; реорганизация путем присоединения к другим банкам без образования филиала; присоединение с преобразованием в филиалы других банков и в связи с отзывом (аннулированием) лицензии на осуществление банковских операций. Даже этого схематичного представления достаточно, чтобы отметить, что именно отзыв лицензии является основной причиной ликвидации кредитных организаций, в том числе и банков. В среднем порядка 78 % кредитных организаций было закрыто по этой причине [2].

Подводя итог рассмотренному, какой мы можем из этого всего сделать вывод? Прежде всего, то, что несмотря на разнообразие экономических угроз у кредитных организаций, основной все же является проблема отзыва лицензий.

Литература:

1. Козаченко А. В., Пономарев В. П., Ляшенко А. Н. Экономическая безопасность предприятия: сущность и механизм обеспечения: Монография. — К.: Либра, 2003. — 280 с.

2. Информация о регистрации и лицензировании кредитных организаций — http://cbr.ru/statistics

3. Федеральный закон от 2 декабря 1990 N 395–1 «О банках и банковской деятельности»