В статье исследованы вопросы экономической сущности и особенности увеличения капитализации коммерческих банков, также рассмотрены некоторые вопросы увеличения капитализации коммерческих банков в условиях внедрения инноваций, сформулированы научные заключения, предложения и рекомендации авторов по увеличению капитализации коммерческих банков в условиях внедрения и развития инноваций в экономике.

Ключевые слова: капитал банков, уставный капитал банка, капитализация коммерческих банков, инновация, цифровые технологии, коммерческие банки, банковские инновации, активы банков, пассивы банков, банковские операции.

The article investigates the issues of the economic essence and features of increasing the capitalization of commercial banks. Also, some issues of increasing the capitalization of commercial banks in the context of the introduction of innovations are considered, scientific conclusions, proposals and recommendations of the authors on increasing the capitalization of commercial banks in the context of the introduction and development of innovations in the economy are formulated.

Key words: capital of banks, authorized capital of a bank, capitalization of commercial banks, innovation, digital technologies, commercial banks, banking innovations, bank assets, bank liabilities, banking operations.

Введение

В условиях внедрения и развития инноваций и информационных технологий в банковской системе, увеличение капитализации коммерческих банков имеет важное практическое значение для укрепления ликвидности и финансовой устойчивости банков. Именно капитализация способствует увеличению ресурсного потенциала той или иной компании за счет дополнительного привлечения прямых и портфельных инвестиций. По этой причине с уровнем капитализации очень тесно связан объем финансового рынка. Кроме того, чем выше капитализация, тем выше залоговая стоимость компании, тем больше кредитов она сможет привлечь для развития своего бизнеса. В рамках отдельного института уровень капитализации характеризует способность его менеджеров доказать перспективность деятельности данного института.

Необходимо отметить, что в развитых странах накоплен многолетний передовой теоретический, методологический и практический опыт в области увеличения капитализации, моделирования, прогнозирования, анализа, оценки и регулирования финансовой устойчивости коммерческих банков. Изучение передового зарубежного опыта в данном направлении имеет важное практическое значение для дальнейшего увеличения капитализации, укрепления ликвидности и финансовой устойчивости коммерческих банков Узбекистана в условиях внедрения инноваций в экономику.

Глобальное развитие рыночных отношений современной экономики требует от коммерческих банков разработки и совершенствования методов укрепления капитализации и финансовой устойчивости, основанных на принципах рынка и экономической рациональности. В частности, в Стратегии действий по пяти приоритетным направлениям развития Республики Узбекистан в 2017–2021 годах, в разделе развития и либерализации экономики особое значение отводится именно углублению реформирования и обеспечению устойчивости банковской системы, уровню капитализации и депозитной базы банков; укреплению их финансовой устойчивости и надежности; дальнейшему расширению кредитования перспективных инвестиционных проектов [1].

Результаты исследования финансово-банковской системы развитых и развивающихся стран показывают, что капитализация коммерческих банков напрямую влияет на развитие и устойчивость экономики страны. Также кредиты банков оказывают поддержку развитию малого и среднего бизнеса, частного предпринимательства и стимулируют развитию инфраструктуры инновационной и цифровой экономики в стране.

Под влиянием пандемии коронавируса COVID-19 в международной банковской практике наблюдаются коренные изменения в деятельности коммерческих банков. Дальнейшее развитие цифровых технологий в экономке и, в частности, банковской системе обусловлено глобальным прогрессом в областях информационных технологий и телекоммуникаций.

Обзор литературы по теме.

Теоретические, методологические и практические вопросы увеличения капитализации, управления активами и пассивами коммерческих банков были исследованы в научных трудах зарубежных ученых экономистов, таких как Э.Гилл, Т.Кох, Э.Рид, X.Грюнинг, Э.Доллан, Л.Роджер, А.Симановский, О.Лаврушин, В.Усоскин, Г.Панова, Ж.Синки, Р.Коттер, У.Сото [2] Моисеев, Е.Жукова, Г.Белоглазова, Н.Валенцева, А.Гавриленко, В.Колесников, Г.Коробова, Л. Батракова, А. Литвинова, О. Овчинникова, Г.Панова, В. Родионова, И. Рыкова, Г.Тосунян и других.

Научные подходы увеличения капитализации, управления активам и пассивами коммерческих банков нашли практическое воплощение и в работах местных ученых экономистов и специалистов такие как: Ш.Абдуллаева, Т.Бобакулов, Б.Бердияров, Т.Каралиев, Ф.Муллажанов, А.Омонов, Н.Холмуродов, Р.Таджиев, Р.Шомуродов, Н.Каримов, И.Таймухамедов, М.Нурмуратов, З.Холмахмадов и многих других.

Капитализация во многом определяется экономическим ростом и глобальной конкурентоспособностью национальной экономики, тогда как капитал является величиной относительно постоянной. Именно поэтому стандарты Базель II и Базель III предприняли попытку вывести технику реализации концепции регулятивного капитала на качественно новый уровень: уровень оценок, ориентированных на рынок, поскольку стандарт Базель I исходил из концепции регулятивного капитала и определял требования к капиталу без учета реальной потребности в нем банков [2].

Понятия структура активов и структура пассивов коммерческого банка являются одними из основополагающих в теории банковского дела, поскольку вся деятельность банка сводится к грамотному формированию пассивной части баланса с последующим инвестированием накопленных средств в активные инструменты. Однако отношение к структуре активов и пассивов коммерческого банка как к самостоятельному объекту управления возникло относительно недавно.

Так, в учебнике «Банковское дело», изданном в 2009 году под редакцией известного зарубежного ученого экономиста Лаврушина О. И., приводится определение структуры активов как: «...соотношение разных по качеству статей актива баланса банка к балансовому итогу» [3], при этом определение структуры пассивов отсутствует.

Позже возникли понятие управления активами и пассивами банка. Разные авторы уделяли различное внимание данному вопросу. Так, в четвертом издании «Банковского дела» под редакцией зарубежного ученого экономиста Колесникова В. И. присутствует понятие управления активами и пассивами, но лишь как часть процесса управления ликвидностью: «Процесс управления ликвидностью банка включает в себя совокупность действий и методов по управлению активами и пассивами» [4].

Один из зарубежных ученых экономистов Боровская М. А. приводит определение управления пассивами также как средство поддержания ликвидности: «Управление пассивными операциями представляет собой деятельность банка, связанную с привлечением финансовых средств вкладчиков и других кредиторов и определением соответствующей комбинации источников средств, необходимой для удовлетворения ликвидности». Однако, рассматривая управление активами, Боровская М. А. в качестве результата воздействия, помимо поддержания ликвидности, выделяет также доходность операций: «Под управлением активами понимают пути и порядок размещения собственных и привлеченных средств с целью получения дохода и обеспечения ликвидности коммерческого банка. Применительно к коммерческим банкам — это распределение наличных денег, ссуд, инвестиций в ценные бумаги и другие активы» [5].

Другой зарубежный ученый экономист Ч. Ж. Вельфелем дает такое определение: «Управление активами и пассивами — это процесс планирования, связанный со всеми изменениями в активах и пассивах финансово-кредитных учреждений с точки зрения сумм, процентных ставок и сроков привлечения и размещения. Его цель — измерение степени риска и управление им» [6].

Подход известного зарубежного ученого экономиста П. С. Роуза является наиболее конструктивным и основан на предположении, что сущность управления активами и пассивами в банках заключается в формировании стратегии и осуществлении мероприятий, которые приводят структуру баланса банка в соответствие с его стратегическими программами. По его мнению, «…основная цель управления активами и пассивами состоит в максимизации или, по меньшей мере, в стабилизации величины маржи банка (разности между процентными поступлениями и процентными издержками) при приемлемом уровне риска» [7].

Анализ и результаты.

Смысл процесса капитализации состоит в повышении стоимости капитала, принадлежащего субъектам всех уровней экономики страны, в результате роста их хозяйственного потенциала и эффективности. Таким образом, капитализация во многом определяет темпы экономического роста и глобальную конкурентоспособность национальной экономики.

Действительно, для частных и государственных компаний и банков собственные средства являются практически единственными источниками повышения капитализации. Для компаний и банков, акции которых котируются на фондовой бирже, рыночная стоимость капитала является определяющей при оценке уровня капитализации. В частности, на 01.01.2020 рыночная капитализация всех публичных компаний мира составляла 96 трлн. долл. США, из них 5,6 трлн. долл. США — капитализация коммерческих банков. Капитализация публичных компаний превышает объем мирового ВВП, который за 2019 год составил 85,91 трлн. долл. США [8].

Проведенный анализ данной проблемы выявил недостаток комплексных исследований по вопросу капитализации коммерческих банков Узбекистана. Не существует четко выработанных и использованных на практике мер по данной тематике. Само понятие капитализация до сих пор не связывается с рыночным толкованием данного термина применительно к отечественным кредитным организациям. До сих пор и в научной среде и банковском сообществе под капитализацией понимают только наращивание собственного капитала банка. Например, Питер С. Роуз отмечает, что “мы часто оперируем термином “капитализация”, понимая под этим собственные средства или собственный капитал банков и его достаточность для покрытия рисков” [9].

Конечно, трудно переоценить одно из важнейших условий стабильной деятельности банка — величину собственного капитала, которая формируется за счет вкладов учредителей, прибыли и формируемых из нее фондов. Собственный капитал банка представляет собой совокупность различных по назначению полностью оплаченных элементов, обеспечивающих экономическую самостоятельность, стабильность и устойчивость банка.

Инновации, информационные технологии и цифровая экономика стали одним из основных факторов для ускореннего развития экономики многих стран. На сегодняшний день лидерами цифровой экономики являются Германия, Япония, США, Южная Корея и Великобритания. Обратной стороной данного процесса является рост интернет-мошенничества, что является одним из основных современных банковских рисков [10].

Основными направлениями деятельности банка является кредитование реального сектора экономики Узбекистана, финансирование проектов по технической и технологической модернизации в целях содействия производству конкурентоспособной продукции и создания новых рабочих мест. Особое место в работе банка занимает финансовая поддержка малого бизнеса и частного предпринимательства. При этом, Банк, помимо развития финансового рынка страны, также высоко ставит интересы своих вкладчиков, клиентов и акционеров.

Таблица 1

Анализ динамики роста собственного капитала АКБ «Hamkorbank» (млн. сум)

|

№ |

Наименование показателя |

2017 |

2018 |

2019 |

изменение 2019/2018 |

|

|

млн. сум |

% |

|||||

|

1 |

Акционерный капитал |

79 568 |

104 541 |

104 887 |

346 |

100 |

|

2 |

Эмиссионный доход |

12 314 |

12 314 |

38 814 |

26 500 |

315 |

|

3 |

Нераспределенная прибыль |

448 543 |

683 824 |

994 296 |

310 473 |

145 |

|

4 |

Всего капитал |

540 425 |

800 678 |

1 137 997 |

337 319 |

142 |

Примечание: таблица составлена авторами по данным аудиторского отчета АКБ «Хамкорбанк» по итогам 2018 и 2019 гг.

Показателем надежности и стабильности Банка является успешное сотрудничество на протяжении уже более 20 лет с международными финансовыми институтами в реализации проектов по микрофинансированию, кредитованию субъектов малого бизнеса, торговому финансированию и техническому содействию институционального развития. Сотрудничество с международными финансовыми институтами является одним из приоритетных направлений в развитии банка.

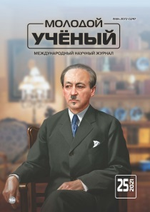

Анализ динамики изменения показателей свидетельствует о том, что за последние три года собственный капитал АКБ «Hamkorbank» возрос почти в три раза, основным источником роста капитала является нераспределенная прибыль. По итогам 2019 года собственный капитал банка увеличился на 337,3 млрд. сум или 142 % к аналогичным показателям 2018 года. Дополнительный капитал и неконтрольная доля участи в акционерном капитале остались без изменения. Нераспределенная прибыль банка увеличилась на 310,4 млрд. сум или составила 145 % к показателям 2018 года.

Рис. 1. Динамика роста собственного капитала АКБ «Hamkorbank» (млн. сум)

Примечание: рисунок составлен авторами по данным аудиторского отчета АКБ «Хамкорбанк» по итогам 2017 и 2019 гг.

В качестве конкурентных преимуществ банк позиционирует свою надежность, стабильность, высокую культуру обслуживания, оперативность, профессионализм. По всем основным показателям банк демонстрирует поступательный рост основных показателей, включая рост активов, депозитов и собственного капитала.

Таблица 2

Анализ основных показателей АКБ «Hamkorbank» (млрд. сум)

|

№ |

Наименование показателя |

2017 |

2018 |

2019 |

изменение 2019/2018 |

|

|

млрд. сум |

% |

|||||

|

1 |

Активы |

5433,7 |

6785,1 |

8838 |

2 053 |

130,3 |

|

2 |

Кредиты |

3 133,9 |

5 005,0 |

6 005,0 |

1 000,0 |

120,0 |

|

3 |

Собственный капитал |

540,4 |

800,7 |

1 138,0 |

337,3 |

142,1 |

|

4 |

Депозиты |

3 287,0 |

3 396,0 |

3 260,0 |

-136,0 |

96,0 |

Примечание: таблица составлена авторами по данным аудиторского отчета АКБ «Хамкорбанк» по итогам 2018 и 2019 гг.

В стремлениях банка включена цель стать лучшим банком-партнёром для реального бизнеса, закрепиться среди ведущих банков Республики.

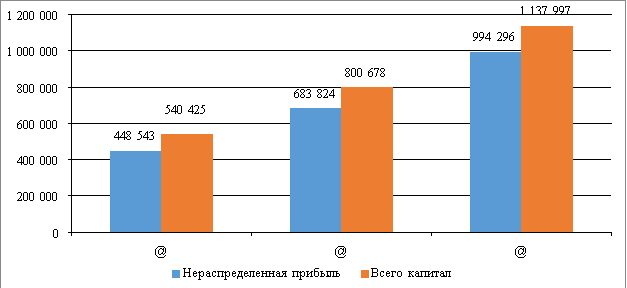

Как видно из таблицы 2 и рисунка 2 банк имеет высокие темпы роста по всем показателям активов. При этом наиболее высокими темпами растут объемы кредитных операций банка. По итогам 2018 года кредитный портфель банка увеличился на 1871 млрд. сум и составил 5005 млрд. сум или 159,7 % к показателям 2017 года. В 2019 году динамика роста кредитов несколько снизилась и составила 120 %, кредитный портфель увеличился до 6005 млрд. сум. По размеру активов банк занимает 8 место в рейтинге банков Узбекистана и 1 место среди частных банков и банков с участием иностранного капитала.

Рис. 2. Анализ динамики роста активов АКБ «Hamkorbank» (млрд. сум)

Примечание: рисунок составлен авторами по данным аудиторского отчета АКБ «Хамкорбанк» по итогам 2018 и 2019 гг.

Капитальная база растет меньшими темпами, нежели активы банка. Рентабельность капитала удерживается на уровне 10 %, что означает, при росте активов на 51 %, что банку необходим дополнительный капитал из внешних источников. Быстрое наращивание кредитного портфеля не может осуществляться без потери качества кредитов, хотя доля проблемных кредитов не увеличивается, но номинальная стоимость проблемных кредитов растет вместе с портфелем.

По результатам исследования теоретических основ увеличения капитализации коммерческих банков в условиях внедрения инноваций сформулировали следующие научные выводы, предложения и рекомендации:

- В широком понимании рыночная капитализация компании представляет собой оценку стоимости компании через совокупную рыночную оценку ее акций, допущенных к торговле на фондовой бирже, прирост стоимости компании за счет прибыли, гудвилла и ожиданий рынка.

- Для увеличения капитализации и снижения банковских рисков стремительно развивается переход к цифровым технологиям всех аспектов банковской деятельности.

- Для увеличения капитализации, укрепления ликвидности и финансовой устойчивости коммерческих банков Узбекистана необходимо привлекать опытных отечественных специалистов и специалистов международного класса в области банковской деятельности, экономического прогнозирования и аналитики, научно-исследовательский персонал, а также высшие образовательные учреждения, для разработки, апробирования, а в дальнейшем внедрения современных передовых банковских технологий.

- Исследование банковской системы развитых и развивающихся стран показывает, что финансовая устойчивость служит характеристикой стабильного положения и дальнейшего развития банка как главного элемента банковской системы. Устойчивость отдельного банка, ликвидность, надежность и стабильность банковской системы являются взаимозависимыми показателями, так как обусловлены состоянием экономической среды, в рамках которой осуществляется банковская деятельность.

- В своей деятельности коммерческим банкам приходится учитывать различные нюансы. В частности, немалое значение имеет характер рисков. Различают внешние и внутренние причины их возникновения. В категорию первых входят те риски, которые не связаны напрямую с деятельностью банка. Это убытки, возникшие вследствие каких-то серьезных событий.

- Рыночная капитализация, как объективный процесс определяется двумя видами факторов: А) внешней глобализирующейся средой или внешними (глобальными) факторами; Б) внутренним состоянием национальной экономики или внутренними (национальными) факторами.

- Собственный капитал формируется за счет вкладов учредителей, прибыли и формируемых из нее фондов. Он представляет собой совокупность различных по назначению, полностью оплаченных элементов, обеспечивающих самостоятельность, стабильность и устойчивость банка.

Литература:

- Указ Президента Республики Узбекистан № УП- 4947 от 7 февраля 2017 года «Стратегия действий по пяти приоритетным направлениям Республики Узбекистан в 2017–2021 годах».

- Рутгайзер В. М. и Будицкий А. Е. Оценка рыночной стоимости коммерческого банка URL: https://www.livelib.ru/author/208447/latest-v-m-rutgajzer-a-e-buditskij.

- Банковское дело. Экспресс — курс/ под ред. О. И. Лаврушина — М.: «Кнорус»,2009.-128 с.

- Банковское дело/Под ред. В. И. Колесникова Изд. 4-ое. — М: «Финансы и статистика» 2009.180 с.

- Боровская М. А. «Банковские услуги предприятиям» Учебное пособие. Таганрог: Изд-во ТРТУ, 1999. 169с.

- Woelfel C. J. The Handbook of Bank Accounting. Bankers Publishing Company. Probus Publishing Company. — Chicago, Illinois; Cambridge, England, 1993.

- Роуз П. С. Банковский менеджмент. Предоставление финансовых услуг: пер. с англ. — М.: Дело Лтд, 1995.

- Refinitiv (Thomson Reuters)

- Роуз П. С. Банковский менеджмент. М.: Дело. 2019. С.238.

- Щербаков С. С. Банковские инновации в цифровой экономике и оценка инновационного потенциала российских банков // Белгород: ООО Агентство перспективных научных исследований (АПНИ), 2020. С. 30–34. URL: https://apni.ru/article/1089-bankovskie-innovatsii-v-tsifrovoj-ekonomike.