В статье рассмотрена проблема достижения экономического роста России с помощью перехода производства на интенсивный путь развития и создания суверенного инвестиционного фонда.

Ключевые слова: Россия, фонд, Валовой внутренний продукт.

The article deals with the problem of achieving economic growth in Russia through the transition of production to an intensive path of development and the creation of a sovereign investment Fund.

Keywords: Russia, Fund, Gross Domestic Product.

Проблема достижения Россией экономического роста крайне актуальна в настоящее время по причине того, что наша страна, имея огромный потенциал в виде богатых запасов полезных ископаемых, обширных территорий и выгодного геополитического местоположения, не развивается должными темпами и до сих пор остается в списке стран с развивающейся экономикой.

Цель данной статьи — выяснить потенциально приемлемые и целесообразные пути достижения нашей страной высокого экономического роста, который позволит в будущем войти в список развитых стран со стабильной экономикой и крепкой национальной валютой, быстрым уровнем роста ВВП и высоким благосостоянием граждан. Достигнуть данной цели возможно после решения следующих задач: изучения текущего состояния экономики, анализе возможных вариантов достижения цели и проверки решения проблемы.

Объектом исследования данной статьи является современное экономическое положение Российской Федерации, предметом — способы ускорения роста экономики страны.

Методы исследования: теоретический анализ и обобщение научной литературы, анализ полученных данных, измерение.

Новизна приведенной статьи выражается, прежде всего, в конкретизации существующих идей и построении прогнозов по достижению результатов развития России в последующее десятилетие.

Экономический рост

«Потерянное десятилетие»

Перед тем как приступить к основной теме статьи, разберемся, что такое экономический рост.

«Экономический рост представляет собой процесс изменения объемов национального производства, что находит отражение в совокупности макроэкономических показателей, важнейшими из которых являются ВВП и ВНП» [9].

Рассмотрим, каковы реальные макроэкономические показатели России в данный момент и тенденции их изменения.

Россия входит в топ-10 стран по величине экономики (ВВП по ППС), находясь на 6 месте по оценкам МВФ и ВБ, с показателем равным 4227 млрд USD на 2018 год [2; 3].

Но при этом темпы роста ВВП России с 2010 года сокращаются (рисунок 1).

Рис. 1. Динамика ВВП России за 2010–2017 гг., млрд руб. [10]

Средний рост ВВП составляет 1,875 %, и этот показатель продолжает снижаться. Средняя величина данного показателя по миру составляет 2,8 % за последние 10 лет, а в развивающихся странах она равна 4,1 % [11].

Из этого следует вывод, что Россия отстает по показателям темпов роста не только странам с развивающейся экономикой, но и находится ниже общемировых уровней.

Из прогнозов Всемирного Банка на 2020–2021 года средний рост ВВП России будет на уровне 1,6–1,8 %.

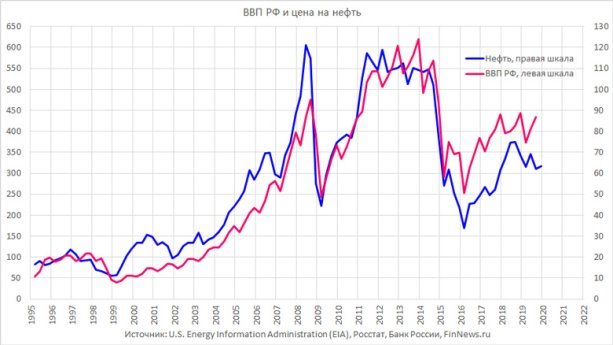

К тому же, наш ВВП полностью коррелирует с ценой на нефть (рисунок 2), что говорит о нашей крайней уязвимости от ее колебаний. В связи со снижением ее цены, вследствие увеличения добычи и падения спроса, можно смело предположить о дальнейшем снижении стоимости нефти, а следовательно, и российского ВВП.

Рис. 2. ВВП России и цена на нефть в 1995–2020 годах [12]

Главная проблема экономики России — зависимость от нефти. И до тех пор, пока Россия сидит на «нефтяной игле», ни о каком экономическом росте не может идти и речи.

«За прошедшее десятилетие в российской промышленности упала доля всех отраслей экономики кроме добычи сырья. Если в 2010-м году на нее приходилось 34,1 % производства, то в 2018-м — уже 38,9 %... доля обрабатывающей промышленности за десятилетие сократилась с 53,2 % до 50,7 %, доля тепло- и электростанций («обеспечение электроэнергией, газом и паром») — с 10,2 % до 8,7 %, доля коммунальной отрасли («водоснабжение, водоотведение, утилизация отходов») — с 2,5 % до 1,7 %» [13].

Исходя из официальных статистических данных, можно сделать вывод, что за последнее десятилетие в России экономического роста не было. Из этого становится ясно, что стране необходим другой вектор развития, и настоящая статья посвящена вопросу исследования возможных стимулов прогресса и последующего их внедрения в современную экономическую систему.

Расширение производства

При обсуждении экономического роста многие, первым делом, предлагают вариант перехода России от экстенсивного пути развития к интенсивному, а если конкретнее — производство из нефти товаров с добавленной стоимостью.

«Экстенсивный экономический рост — увеличение общественного производства за счет наращивания одинаковых в качественном отношении факторов производства.

Интенсивный экономический рост — увеличение объемов национального производства за счет более эффективного (интенсивного) использования существующих факторов производства» [6].

«В декабре 2019 г. средняя фактическая экспортная цена на нефть составила 455,5 доллара США за 1 тонну (104,6 % к ноябрю 2019 г.). Цена мирового рынка на нефть «Urals» составляла 470,6 доллара США за 1 тонну (101,8 % к ноябрю 2019 г.)» [14].

Цена на готовые продукты нефтепереработки гораздо выше, и, соответственно, торговать ими гораздо выгоднее.

Приведу прейскурант цен на нефтепродукты согласно РОСТАТНЕФТЬ:

Бензин автомобильный неэтилированный марки регуляр — 92 (АИ-92–4) — 46 800 руб/тн с НДС.

Керосин для технических целей марки КТ-1 СТО 11605031–010–2007 с изм. 1–6–43 800 руб/тн с НДС.

Топливо дизельное ЕВРО, сорт С, вид II (ДТ-Е-К5) (лето) — 48 500 руб/тн с НДС.

При переработке сырой нефти мы получаем продукты с добавленной стоимостью, которые можно отправлять на экспорт.

Тем самым есть масса плюсов:

– нефтепродукты стоят дороже, следовательно, за их продажу Россия увеличит выручку (интенсивный рост);

– организация новых рабочих мест на предприятиях по переработке нефти (экстенсивный рост);

– повышение уровня производства. Рост ВВП страны (экстенсивный рост).

Но у такого пути есть и масса минусов, которые необходимо учесть:

– современная Россия располагает совсем небольшим количеством предприятий по переработке, большинство которых, в свою очередь, ведут свою деятельность с советских времен и требуют модернизации. В связи с этим, необходимо в большом количестве строить новые заводы по всей стране. Это крайне дорого и продолжительно по времени;

– человечество серьезно волнуется относительно текущего состояния экологии и начинает переходить на альтернативные источники энергии. Данная тенденция имеет все основания на последующее развитие, и, в результате, даже если сейчас спрос на нефтепродукты останется относительно высоким, впоследствии ситуация может радикально поменяться, и произведенные нефтепродукты могут не найти себе покупателя;

– серьезная конкуренция в лице Китая. «За последние 26 лет нефтеперерабатывающая отрасль Китая выросла более чем в пять раз. С 2011 г. страна вошла в 12-ю пятилетку, экономическая программа которой включает планы значительного роста мощностей нефтеперерабатывающей отрасли и ее технологического совершенствования. Сегодня нефтеперерабатывающая отрасль Китая занимает второе место в мире по мощности после США. Ее интенсивный рост начался в 1980-х годах: за период с 1985 г. по 2011 г. суммарная мощность китайских НПЗ увеличилась с 107 млн т/год до 539 млн т/год» [1].

Данные минусы достаточно серьезны и имеют место быть в текущей ситуации, а потому крайне важно брать их в расчет при составлении плана по достижению высокого экономического роста страны.

Но, при этом, делать ставку на один лишь путь развития, который, в той или иной мере, по-прежнему зависит от цены на нефть, достаточно неразумно. На мой взгляд, необходимо в дополнение к этому отыскать новый источник дохода, который минимизирует зависимость страны от нефти и нефтепродуктов.

Норвежский опыт

Норвежский Пенсионный Фонд

«Норвежский Пенсионный Фонд состоит из двух отдельных суверенных фондов, принадлежащих правительству Норвегии.

– Государственный пенсионный фонд — Глобальный (бывший Государственный нефтяной фонд);

– Государственный пенсионный фонд — Норвегия (бывший Государственный страховой фонд).

Нас, в большей степени, интересует первый из них (ориентированность на зарубежные рынки позволит диверсифицировать риски).

Государственный пенсионный фонд — Глобальный (также известный как «нефтяной фонд») — фонд, основанный в 1990 году, в который отчисляются сверхдоходы нефтяной промышленности Норвегии с дальнейшим инвестированием их в международные активы. В действительности это не пенсионный фонд, поскольку формируется он на основе нефтяных доходов, а не пенсионных взносов.

19 сентября 2017 года стоимость фонда достигла 1 триллиона долларов [4].

При формировании стратегического портфеля долговых инвестиций GPFG (Government Pension Fund Global) опирается на индексы — бенчмарки[1], которые определяют границы допустимого риска и служат ориентиром для ожидаемой доходности фонда» [8].

Фонд имеет небольшие доли в более чем 9 000 компаниях по всему миру, включая Apple, Nestle и Microsoft, а также владеет государственными облигациями США, Германии, Японии и других стран. В среднем, фонд держит 1,5 % акций всех котируемых на биржах компаний. Инвестиции распределяются среди большого количества рынков, стран (74 страны) и валют для того, чтобы достичь широкого спектра возможностей для глобального роста и увеличения стоимости активов, а также обеспечить хорошую диверсификацию рисков. Большая часть фонда инвестируется в акции (70,8 %), другая часть инвестируется в облигации(26,5 %), а последняя часть инвестируется в недвижимость(2,7 %). При этом, все инвестиционные решения фонда основываются на глубоких исследованиях и анализах. В результате такого подхода и ориентира на долгосрочную перспективу фонд с 1998 года генерирует среднюю ежегодную доходность, равную 6.1 % или 5,358 миллиардов норвежских крон [32].

«Главная и единственная цель фонда — за счет нынешних сверхдоходов от продажи сырья обеспечить финансовое благополучие будущих поколений. Ибо никаких иллюзий о бесконечности потока нефтедолларов в Осло не питают» [15].

«We work to safeguard and build financial wealth for future generations» (мы работаем на сохранение и построение финансового богатства для будущих поколений) — таков главный слоган управляющей компании, написанный на официальном сайте данного фонда [32].

За счет широкой диверсификации фонд показывает достаточно устойчивый рост даже в периоды кризисов, одним из которых был кризис ипотечного кредитования 2008 года (рисунок 3).

Рис. 3. The fund's market value [16]

В данный период можно заметить небольшое снижение стоимости активов, но за счет грамотного подхода и разумного менеджмента столь крупное кризисное движение не сильно повлияло на состояние фонда, и уже спустя год растущая тенденция продолжилась с новой силой.

Особенностью данного фонда также является и наличие у него открытого инвестиционного портфеля, ознакомиться с которым может любой желающий в режиме онлайн [17]. Это позволяет проводить отбор компаний максимально открытым способом, что крайне важно для закрепления за собой статуса надежного и прозрачного государственного предприятия.

Выделим главные принципы, которых придерживается Норвежский Пенсионный Фонд:

– широкая диверсификация активов приводит к устойчивости фонда перед «черными лебедями», непременно случающимися в различные периоды времени;

– ориентированность на долгосрочную перспективу инвестиций;

– прозрачность в принятии инвестиционных решений;

– бережливость в расходовании сбережений. Несмотря на огромный запас денежных средств, бюджетные правила не позволяют правительству Норвегии право тратить из него больше 4 % годового дохода, равному 30 млрд долларов, основной капитал, при этом, остается неприкосновенным;

– нацеленность на этичные инвестиции. «Зеленая энергия становится важным аспектом для Государственного пенсионного фонда, поскольку добывающие компании просто не приносят такой большой прибыли, как раньше… Фонд планирует распродать акций на сумму более 10 миллиардов долларов США от компаний, которые используют слишком много ископаемого топлива. В надежде улучшить норвежскую экономику, фонд становится более экологически чистым, инвестируя в компании, которые продвигают возобновляемые источники энергии» [8]. За «зелеными» технологиями будущее, и политика фонда, заключающаяся в инвестициях в компании, которые внедряют данные технологии в свою операционную деятельность, внушает веру в перспективу роста вложенного капитала.

Целесообразность

Данный путь, построенный по примеру Норвегии, несет в себе массу преимуществ, о которых мы сейчас поговорим.

– инвестирование в развитый и действующий бизнес различных стран позволяет уменьшить риски и сделать их более контролируемыми, гарантируя тем самым сохранность вложенных средств. Инвестиционную стратегию данного фонда разработало министерство финансов на основании рекомендаций Norges Bank Investment Management — инвестиционной компании, которая управляет фондом от имени государства. Благодаря ее стратегии среднегодовая доходность фонда с 1998 года составила 5,5 % [32] — достаточно высокая доходность для фонда такого масштаба;

– инвестиции в проект такого рода позволят получить доход от них уже в течение первого года в виде дивидендов. Плюс к этому стоит учесть экспоненциальный рост, который, несомненно, будет присутствовать при условии, если мы не будем выводить из фонда основное тело инвестиционного капитала, а тратить лишь проценты, полученные в виде прибыли;

– фонд способен обеспечивать достойную жизнь всем гражданам Норвегии, в частности — пенсионерам. Мужчины и женщины, проживающие на территории этой страны, могут выходить на пенсию в 67 лет, но по договоренности с работодателем имеют возможность расстаться с работой и уйти на заслуженный отдых в 62 года. Это при том, что средняя продолжительность жизни жителя Норвегии составляет 82 года.Вдобавок к этому, «согласно пенсионному индексу уровень пенсии в Норвегии занимает первое место в рейтинге из сорока трех возможных. Немалое значение здесь имеет средний размер пенсии в Норвегии, который составляет около 21 тысячи норвежских крон или 152 тысячи в переводе нароссийские рубли в месяц» [18]. «Граждане в возрасте от 16 до 66 лет включительно, безвыездно находящиеся в стране не менее 3 лет, имеют право на получение минимальной пенсии, которая состоит из базовой части и специального дополнения к пенсии. Если стаж работы гражданина от 40 лет и более, он имеет право на получение еще и дополнительной пенсии… Базовая часть пенсии рассчитывается на основе страхового периода и не зависит от дохода лица или уплаченных им взносов в национальную страховую систему» [5]. Стоит учесть, что минимальный размер пенсионных выплат в Норвегии за 2019 год составил 170 000 крон (1,306 млн. рублей) [19]. Столь гуманная пенсионная система обеспечивается, помимо прочего, за счет инвестиционных доходов от фонда Норвегии.

Теперь, после того, как мы разобрались в положениях работы инвестиционного фонда на примере Норвегии, нам предстоит проанализировать, с помощью каких методов нам удастся внедрить данную концепцию в реалии современной России и поддерживать ее должную работоспособность в последующих годах.

Российский инвестиционный фонд

Бюджетное правило

На текущий момент цена на нефть снижается, что провоцирует нефтедобытчиков выкачивать из земли все больше «черного золота» ради сохранения текущего размера выручки от экспорта сырья. «К примеру, по прогнозам Rystad Energy, в I квартале 2020 года производство нефти обгонит спрос на нее на 700 тыс. баррелей в сутки, а во II квартале — уже на 1,3 млн. баррелей в сутки»... [20].

Данный фактор позволяет предположить, что в очень скором времени российский бюджет будет не в состоянии пополняться за счет продаж углеводородов, что приведет к достаточно пагубным последствиям.

«Проблемы с иссякающей нефтью видят и в России. «Если ничего не будем делать, мы можем столкнуться с негативными последствиями уже скоро. В 2018 году ожидаем 553 миллиона тонн, на пик выйдем в 2021 году — 570 миллионов. После чего может начаться постепенное снижение, и в 2035 году мы можем снизить добычу до 310 миллионов, то есть потерять 243, или 44 процента общей добычи», — заявил в середине сентября министр энергетики России Александр Новак» [21].

В связи с этим нам всерьез необходимо задуматься о создании инвестиционного фонда, который будет пополняться доходами от продажи нефти и газа до тех пор, пока спрос на них еще не упал до нуля.

К слову, примерный аналог такой концепции в России уже существует — это бюджетное правило, согласно которому все нефтегазовые доходы от цен на нефть выше базового значения (Urals $40 за баррель + 2 % индексации ежегодно) используются Министерством финансов не для стимулирования экономики, а для покупки валюты.

«За первые 4 месяца 2018 г. покупки валюты Минфином составили 988 млрд руб. С учетом мая совокупный объем средств, направленных в ФНБ, составит 1,3 трлн руб. Всего по итогам года ведомство прогнозирует поступления в резервы 3,5 трлн руб.» [22].

Встает вопрос: «откуда у Минфина столько денежных средств?» Тут стоит упомянуть, что «второй год подряд федеральный бюджет закрывается с изрядным профицитом — как сообщил в понедельник Минфин, по итогам 2019 года доходы превзошли расходы почти на 2 трлн руб., или на 1,8 % ВВП» [23]. «Профицит с января по декабрь 2018 года по предварительным оценкам составил 2,745 трлн руб. (2,7 % ВВП)» [24] (рисунок 4).

«Расходование средств ФНБ доступно в двух случаях: снижение цен на нефть ниже базовой и достижение фондом размеров 7 % от ВВП. В случае роста резервов выше 7 % от ВВП, дополнительные средства инвестируются в инфраструктурные проекты» [22], а также «могут быть использованы на софинансирование добровольных пенсионных накоплений граждан России, покрытие дефицита федерального бюджета и обеспечение сбалансированности бюджета Пенсионного фонда Российской Федерации» [7].

Рис. 4. Доходы и расходы федерального бюджета (трлн руб.) [25]

Данный подход относительно эффективен: он поддерживает стабильный курс российского рубля и снижает его зависимость от цен на нефть, но недостаточно.

«Ряд экспертов критикуют существующее бюджетное правило за чрезмерную жесткость. Высокий порог ФНБ в 7 % ВВП уменьшает эффективное инвестирование дополнительных нефтегазовых доходов в инфраструктурные проекты. По мнению сторонников смягчения правила, существующие жесткие условия не позволяют стране выйти на темпы роста экономики выше 2–3 %» [22].

Фонд национального благосостояния

На основе всего вышесказанного встает вопрос об эффективности работы Фонда национального благосостояния.

Для начала посчитаем доходность фонда. «Совокупный доход от размещения средств Фонда в разрешенные финансовые активы, за исключением средств на счетах в Банке России, в 2017 г. составил 50,84 млрд рублей, что эквивалентно 0,87 млрд долл. США. В 2018 году доходы федерального бюджета РФ от размещения средств Фонда национального благосостояния составили 70,52 млрд рублей или 1,12 млрд долл. США» [26].

Согласно данным из документа, расположенном на официальном сайте Минфина, на начало 2017 года объем фонда составлял 4 359,16 млрд рублей (71,87 млрд долларов), а на начало 2018 года — 3 752,94 млрд рублей (65,15 млрд долларов) [27]. Следовательно, годовая доходность фонда в 2017 и 2018 года составляла 1,2 % и 1,7 % соответственно (в долларах США) ($0,87 млрд / $71,87 млрд = 1,2 %; $1,12 млрд / $65,15 млрд = 1,7 %).

Доходность ФНБ недостаточно высокая, она даже не покрывает инфляцию, среднее значение которой на промежутке 2010–2019 годов составляет 1,76 % [28].

Необходимо разобраться, в чем причина такой низкой эффективности, и можно ли изменить ситуацию за счет пересмотра действующей политики фонда.

Проанализируем структуру активов ФНБ.

«В фонде соблюдается валютная диверсификация, и присутствуют четыре валюты — примерно по трети активов в долларах и евро, четверть в рублях и остаток (менее 10 %) в фунтах стерлингах» [29].

«По состоянию на 1 января 2018 деньги фонда (ликвидная часть, примерно 60 % объема) размещены:

– на отдельных счетах по учету средств ФНБ в Банке России размещено порядка 15 млрд долл. США, 15 млрд евро, 3 млрд фунтов стерлингов;

– на депозитах во Внешэкономбанке — более 222 млрд рублей и 6 млрд долл. США;

– в долговые обязательства иностранных государств на основании отдельного решения Правительства Российской Федерации, без предъявления требования к рейтингу долгосрочной кредитоспособности — 3,00 млрд долл. США;

– в ценные бумаги российских эмитентов, связанные с реализацией самоокупаемых инфраструктурных проектов, перечень которых утверждается Правительством Российской Федерации — 113 млрд рублей и 4 млрд долл. США;

– в привилегированные акции кредитных организаций — около 279 млрд рублей;

– на депозитах в Банк ВТБ (ПАО) и Банк ГПБ (АО) в целях финансирования самоокупаемых инфраструктурных проектов, перечень которых утверждается Правительством Российской Федерации — порядка 164 млрд рублей» [26].

Как мы видим, основная часть средств вкладывается в низкодоходные инструменты, такие как депозиты в банках и долговые обязательства. Также вызывает вопросы то, что 30 % средств Фонда направляются на сомнительные «самоокупаемые» проекты. «Эксперты утверждают, что вложения в высокоскоростную дорогу Москва—Казань, новую кольцевую объездную автодорогу на территории Мособласти (ЦКАД), а также реконструкцию железнодорожных магистралей — Транссиба и БАМа — себя не окупят» [29].

Складывается такое ощущение, что Россия до сих пор существует в индустриальную эпоху, когда инвестирование в проекты по строительству дорог и мостов считалось прибыльным делом. Неудивительно, что доходность ФНБ остается на столь низком уровне.

Если сравнивать подход к инвестированию средств Фондом национального благосостояния с подходом Норвежского пенсионного фонда, то проглядываются существенные различия.

Основной доход от инвестиций НПФ получает от акций компаний, но никак не от долговых обязательств и депозитов. Более того, «согласно данным, полученным за 2018 год, наименьшая часть прибыли была получена норвежским фондом от облигаций — 1,1 %» [30].

Если бы, к примеру, ФНБ с момента своего формирования (1 февраля 2008 года) направлял деньги на покупку американского индекса S&P 500, среднегодовая доходность которого с начала 2008 года до конца 2018 года составляла 9 % в валюте (с учетом дивидендов) [31], то Фонд обладал бы намного большей капитализацией, нежели сейчас.

Что нужно для изменения текущей ситуации?

– широкая диверсификация (валютная диверсификация, отраслевая диверсификация, диверсификация по странам). Четырех валют (доллар США, евро, рубль и фунт стерлингов), вложенных в облигации и банковские депозиты, недостаточно;

– бережливость в расходовании сбережений и тщательные расчеты потенциальной доходности от инвестиций в какие-либо проекты;

– нацеленность на этичные инвестиции.

Также стоит уточнить, что целью данного фонда должно быть создание пассивного денежного потока, который будет очень кстати в период, когда нефтяные источники начнут иссякать, и перед Россией встанет проблема поиска и разработки альтернативных источников энергии.

Дивиденды, полученные от зарубежных и отечественных активов, вернутся в казну в качестве доходов от инвестиций, которые можно будет реинвестировать в другие инструменты, перспективные проекты или направить на увеличение благосостояния граждан и развитие промышленности.

Если привести в действие все вышеизложенные принципы, то Фонд поможет в ближайшем десятилетии приблизиться к экономической свободе, так необходимой России, и остановить зависимость страны от полезных ископаемых.

Заключение

Подводя итоги, можно сказать, что цель данной статьи — выяснение потенциально приемлемых и целесообразных путей достижения нашей страной высокого экономического роста — достигнута. На ее страницах мы выполнили поставленные перед нами задачи: изучили, в каком экономическом положении находится современная Россия на основании информации из различных источников: официальных документов федеральных органов, научных и новостных статей отечественных и зарубежных авторов, официальных сайтов организаций и учреждений.

Далее мы рассмотрели способы ускорения экономического роста Российской Федерации. Прежде всего, необходимо наращивать производство для того, чтобы перерабатывать сырье с целью получения конечного продукта с добавленной стоимостью для последующего его потребления или экспорта. Данный путь позволит получить более высокие доходы от его продажи, и, соответственно, у государства в распоряжении появится больше денежных средств для осуществления своих задач.

Следом, мы изучили принципы работы Норвежского Пенсионного Фонда, и его вклад в развитие Норвегии. На основе доходов от его деятельности государство предоставляет гражданам бесплатное образование и медицину, поддерживает высокий уровень зарплат и пенсий, а также заботиться о благополучии текущих и будущих поколений, поддерживая, тем самым, высокий уровень потребительской активности населения.

Узнав, что в России существует аналог подобного проекта, мы разобрали политику и структуру активов Фонда национального благосостояния и выявили существенные недостатки в его рабочей деятельности.

Проблема достижения Россией экономического роста и впредь будет оставаться актуальной, а потому автор будет продолжать изучать данную тему и углублять свои знания в этом вопросе.

Литература:

- Семыкина И. О. Три кита и черепаха китайской нефтепереработки // ЭКО. 2012. № 8 (458), с. 57. Режим доступа: https://cyberleninka.ru/article/n/tri-kita-i-cherepaha-kitayskoy-neftepererabotki

- GDP, PPP (current international $) // The World Bank. URL: https://data.worldbank.org/indicator/NY.GDP.MKTP.PP.CD

- GDP based on PPP valuation of country GDP // International Monetary Fund. URL: https://is.gd/g7wYH7

- A trillion dollar fund // Norges Bank Investment Management [Электронный ресурс]. URL: https://www.nbim.no/en/the-fund/news-list/2017/a-trillion-dollar-fund/ (дата обращения: 28.04.2020).

- Телякова О. В. Обзор пенсионной системы Норвегии: до, во время и после реформы // Финансы и кредит. 2011. № 31 (463). Режим доступа: https://cyberleninka.ru/article/n/obzor-pensionnoy-sistemy-norvegii-do-vo-vremya-i-posle-reformy

- Экстенсивный и интенсивный экономический рост // Студопедия [Электронный ресурс]. URL: https://studopedia.ru/2_94792_ekstensivniy-i-intensivniy-ekonomicheskiy-rost.html (дата обращения: 24.04.2020).

- Фонд национального благосостояния. Использование // Минфин России [Электронный ресурс]. URL: https://www.minfin.ru/ru/perfomance/nationalwealthfund/expenditure/ (дата обращения: 09.04.2020).

- Свободная энциклопедия Википедия, статья «Государственный пенсионный фонд Норвегии» [Электронный ресурс]. URL: https://ru.wikipedia.org/wiki/Государственный_пенсионный_фонд_Норвегии (дата обращения: 28.04.2020).

- Экономический рост России [Электронный ресурс]. URL: http://newinspire.ru/lektsii-po-ekonomicheskomu-rostu/ekonomicheskiy-rost-rossii-2714 (дата обращения: 24.04.2020).

- World Economic Outlook Database. Report for Selected Countries and Subjects. — Текст : электронный // International Monetary Fund : [сайт]. — URL: https://www.imf.org/external/pubs/ft/weo/2018/01/weodata/weorept.aspx?sy=1992&ey=2023&scsm=1&ssd=1&sort=country&ds=.&br=1&c=922&s=NGDP_RPCH,PPPGDP,PPPPC,PCPIPCH,LUR,GGXWDG_NGDP&grp=0&a=&pr.x=36&pr.y=5 (дата обращения: 31.04.2020).

- GDP growth (annual %) // The World Bank [Электронный ресурс]. URL: https://data.worldbank.org/indicator/NY.GDP.MKTP.KD.ZG?end=2018&name_desc=false&start=2009 (дата обращения: 24.04.2020).

- ВВП РФ и цена на нефть в 1995-2020 годах. — Текст : электронный // FinNews.ru : [сайт]. — URL: http://www.finnews.ru/picture.php?id=1044 (дата обращения: 31.04.2020).

- Королева А. Доля сырья в российской экономике достигла абсолютного рекорда // Эксперт [Электронный ресурс]. URL: https://expert.ru/2020/02/18/dolya-syirya-v-rossijskoj-ekonomike-dostigla-absolyutnogo-rekorda/ (дата обращения: 24.04.2020).

- О состоянии рынка нефти в 2019 году // Федеральная служба государственной статистики [Электронный ресурс]. URL: https://www.gks.ru/bgd/free/b04_03/IssWWW.exe/Stg/d05/33.htm (дата обращения: 27.04.2020).

- Нефть в Норвегии закончится, а благосостояние останется // Made for minds [Электронный ресурс]. URL: https://www.dw.com/ru/нефть-в-норвегии-закончится-а-благосостояние-останется/a-40610618 (дата обращения: 28.04.2020).

- Market value // Norges Bank Investment Management [Электронный ресурс].URL: https://www.nbim.no/en/the-fund/market-value/ (дата обращения: 29.04.2020).

- Holdings // Norges Bank Investment Management [Электронный ресурс].URL: https://www.nbim.no/en/the-fund/holdings/holdings-as-at-31.12.2019/?fullsize=true (дата обращения: 29.04.2020).

- Пенсионная система в Норвегии // Пенсия и льготы [Электронный ресурс]. URL: https://pensiya-lgoty.ru/pensionnaya-sistema-v-norvegii/ (дата обращения: 08.04.2020).

- Пенсия в Норвегии в 2019 году // Кабинет пенсионера [Электронный ресурс]. URL: https://pfrf-kabinet.ru/novosti/pensiya-v-norvegii.html#i (дата обращения: 08.04.2020).

- Прогноз: сколько еще продлится нефтяное счастье России // Новые известия [Электронный ресурс]. URL: https://newizv.ru/article/general/27-02-2020/prognoz-skolko-esche-prodlitsya-neftyanoe-schastie-rossii (дата обращения: 01.04.2020).

- Сколько нефти осталось в мире и когда она закончится // РИА Новости [Электронный ресурс]. URL: https://ria.ru/20191012/1559682620.html (дата обращения: 01.04.2020).

- Что такое бюджетное правило и почему доходы от дорогой нефти не идут в экономику // БКС Экспресс [Электронный ресурс]. URL: https://bcs-express.ru/novosti-i-analitika/chto-takoe-biudzhetnoe-pravilo-i-pochemu-dokhody-ot-dorogoi-nefti-ne-idut-v-ekonomiku (дата обращения: 01.04.2020).

- Два триллиона лишних денег // Коммерсантъ [Электронный ресурс]. URL: https://www.kommersant.ru/doc/4226025 (дата обращения: 01.04.2020).

- Минфин: профицит бюджета за 2018 год составил 2,7% ВВП // Коммерсантъ [Электронный ресурс]. URL: https://www.kommersant.ru/doc/3860503 (дата обращения: 08.04.2020).

- Федеральный бюджет. — Текст : электронный // Минфин России : [сайт]. — URL: https://www.minfin.ru/ru/statistics/fedbud/ (дата обращения: 31.04.2020).

- Свободная энциклопедия Википедия, статья «Фонд национального благосостояния России» [Электронный ресурс]. URL: https://ru.wikipedia.org/wiki/Фонд_национального_благосостояния_России#Управление_средствами_ФНБ (дата обращения: 08.04.2020).

- Объем Фонда национального благосостояния // Минфин России [Электронный ресурс]. URL: https://www.minfin.ru/ru/document/?id_4=27068-obem_fonda_natsionalnogo_blagosostoyaniya (дата обращения: 08.04.2020).

- Таблицы Месячной и Годовой Инфляции в США // СтатБюро [Электронный ресурс]. URL: https://www.statbureau.org/ru/united-states/inflation-tables (дата обращения: 08.04.2020).

- Фонд национального благосостояния (ФНБ) // InvestProfit [Электронный ресурс]. URL: https://investprofit.info/fnb/ (дата обращения: 09.04.2020).

- Норвежский инвестиционный фонд – пример идеального госфонда // PROFVEST [Электронный ресурс]. URL: https://www.profvest.com/2019/04/norvezhskiy-investicionnyy-fond.html (дата обращения: 09.04.2020).

- S&P 500® // S&P Dow Jones Indices [Электронный ресурс]. URL: https://us.spindices.com/indices/equity/sp-500 (дата обращения: 01.04.2020).

- The fund // Norges Bank Investment Management [Электронный ресурс].URL: https://www.nbim.no/en/ (дата обращения: 29.04.2020).

[1] Бенчмарк – «эталонный» агрегированный индикатор, как правило, в форме индекса, процентной ставки или валютного курса, сопоставление значений которого позволяет анализировать динамику стоимости базовых активов во времени, оценить состояние рынка в целом или его отдельных сегментов.