В данной статье рассматриваются стратегии управления оборотным капиталом, источники его финансирования, показатели финансовой устойчивости организации и методы ее оценки.

Ключевые слова: оборотный капитал, ликвидность, рентабельность, оборотные средства, стратегии финансирования, показатели финансовой устойчивости.

Любая организация, начиная свою производственную деятельность, должна располагать определенными средствами. На данные средства организация закупает материалы, топливо, сырье у других организаций, оплачивает счета за коммунальные услуги, выплачивает работникам заработную плату, несет расходы по разработке своего продукта. Все это — один из важнейших параметров управления организацией — «оборотные средства».

Оборотные средства организации — это те денежные средства, которые вложены в фонды обращения и оборотно-производственные фонды, то есть оборотный капитал. А оборотный капитал в свою очередь — средства, обслуживающие процесс хозяйственной деятельности, участвующие и в процессе производства, и в процессе реализации продукции [9, c.76]. Он определяет разницу между оборотными (текущими) активами и текущими (краткосрочными) обязательствами организации. Величина оборотного капитала отражает сумму средств, которые принадлежат организации в текущих активах и является важной характеристикой ее финансовой устойчивости.

Оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Текущие обязательства — Суммы, которые организация должна кредиторам и которые подлежат выплате в течение 12 месяцев. К текущим обязательствам относятся задолженность по краткосрочным кредитам, кредиторская задолженность, авансы покупателей и др. [4, c. 35].

Потребность организации в оборотном капитале напрямую зависит от потребности в оборотных активах. Она определяется плановым объемом производства, плановыми расходами сырья и материалов, но при этом нужно определить нормативные сроки хранения запасов и сроки погашения дебиторской и кредиторской задолженностей.

После определения уровня потребности в оборотном капитале необходимо оценить эффективность его использования. Эффективность использования оборотного капитала определяется рентабельностью и показателем оборачиваемости.

Оборачиваемость оборотных средств — скорость оборота оборотных средств с момента оплаты материальных ценностей и до получения денежных средств за реализацию обратно. В нем отражается вся совокупность хозяйственных процессов: увеличение производительности труда и снижение фондоемкости производства [8, c. 14].

Рентабельность активов — индикатор доходности и эффективности организации. Рентабельность рассчитывается, как отношение чистой прибыли за определенный период к средней стоимости оборотных активов за такой же период. Чем выше данный показатель, тем эффективнее используется оборотный капитал.

Ликвидность организации — это наличие возможности погашать задолженности организации в краткие сроки. Степень ликвидности — это отношение объема ликвидных средств, находящихся в распоряжении организации (актив баланса), к сумме имеющихся у нее задолженностей (пассив баланса) [1, c. 21].

Управление оборотным капиталом строится на концепции взаимосвязи риска и прибыли, согласно которой инвестиции с большим уровнем риска приносят большую прибыль, а инвестиции с меньшим уровнем риска и имеющие запас ликвидности приносят меньше прибыли, за счет низкой рентабельности в инвестиции [6, c. 65]. Поэтому целью управления оборотным капиталом является установление оптимального баланса между различными составляющими оборотных средств и правильного подбора источников финансирования.

К источникам финансирования оборотного капитала относят:

- собственные и приравненные к ним средства;

- средства, привлекаемые через финансовые рынки;

- средства, поступающие в порядке перераспределения.

Управление оборотным капиталом реализуется через анализ коэффициентов, позволяющих оценить тенденции величины оборотного капитала и управления отдельными составляющими посредством различных стратегий. При управлении оборотным капиталом на основе баланса главной задачей является обеспечение оптимального уровня ликвидности (соотношения текущих активов и обязательств).

Потребность в оборотном капитале определяется между высоким уровнем риска, связанным с нехваткой оборотного капитала и высокой кредиторской задолженности, и чрезмерным удорожанием финансирования, вызванным значительным удельным весом оборотного капитала.

Стратегии финансирования оборотных активов, на основе источников их финансирования, а также потребности и эффективности их использования [3, c.25]:

- консервативная — постоянная и значительная доля переменной части оборотных активов финансируются чистым оборотным капиталом;

- агрессивная — переменная и значительная доля постоянных оборотных активов финансируются кредиторской задолженностью, а также краткосрочными кредитами и займами;

- компромиссная — баланс между постоянным оборотным капиталом и устойчивыми источниками финансирования.

Факторы успешной стратегии управления оборотным капиталом:

- постоянное поддержание оптимального запаса оборотных средств, обеспечивающего непрерывность производственного процесса и не превышающего сверхнормативного количества;

- экономически грамотное распределение уже имеющихся оборотных средств и их пополнение по выгодным тарифам;

- рациональное использование денежных средств.

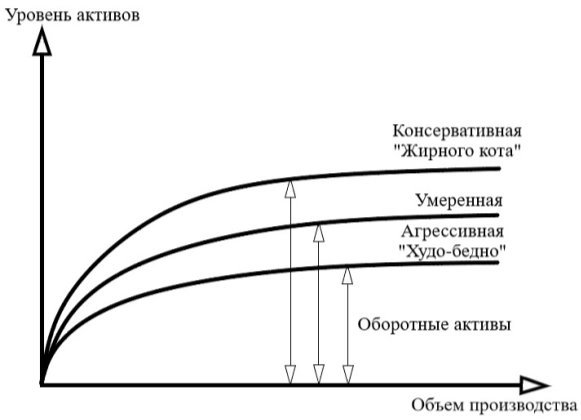

Рис. 1. Стратегии управления оборотным капиталом

Консервативная стратегия (стратегия «жирного кота») предусматривает больший уровень текущих активов, в отличие от других стратегий. Она подготавливает организацию к обеспечению всех возможных потребностей в оборотном капитале.

Агрессивная стратегия («худо-бедно») снижает ликвидность активов предприятия. Она не обеспечивает должного уровня денежных средств, дебиторской задолженности, рыночных ценных бумаги и товарно-материальных запасов. Организации, использующие данную стратегию, имеют предельно-низкий уровень оборотного капитала [2, c.33].

Таким образом, консервативная стратегия является наиболее ликвидной, но при этом не самой выгодной в плане рентабельности активов. Умеренная стратегия является наиболее компромиссной во всех отношениях. А агрессивная стратегия наиболее рентабельна, но имеет проблемы с ликвидностью. Данные выводы подтверждаются формулой доходности инвестирования (ROI):

![]()

Где активы — это дебиторская задолженность, денежные средства, товарно-материальные запасы и основной капитал.

Из приведенной выше формулы видно, что уменьшение активов приведет к увеличению потенциальной рентабельности. Однако с увеличением рентабельности снижается способность организации исполнять финансовые обязательства при наступлении сроков платежей, снижая таким образом ликвидность.

Отсюда становится ясным, что:

- рентабельность обратно пропорциональна ликвидности;

- рентабельность прямо пропорциональна риску.

Добавим, что оптимальный уровень каждой части оборотного капитала определяется отношением руководства организации к выбору между ликвидностью организации или риском ее неплатежеспособности.

Финансовая устойчивость организации — это состояние, свидетельствующее о стабильном положении организации (доходы превышают расходы, свободное и эффективное распоряжение денежными средствами, бесперебойный процесс производства и реализации продукции) [10, c.55]. Организация считается устойчивой, в случае если происходит рост ее прибыли и капитала, а также сохраняется ее платежеспособность и кредитоспособность.

Чтобы определить финансовую устойчивость организации необходимо провести ее финансовый анализ. С помощью расчетов, оценки финансовых показателей и интерпретации обнаруживаются уязвимости организации, которые устраняются с помощью ряда мер, а также выявляются резервы повышения эффективности производства. Анализ проводится с целью обеспечения непрерывности входящего потока финансов и его дальнейшее распределения для получения максимальной прибыли.

Методы анализа финансовой устойчивости подразделяются по абсолютным и относительным показателям финансовой устойчивости [5, c. 13].

Абсолютные показатели характеризуются степенью обеспеченности запасов и затрат источниками их формирования:

- наличие собственных средств;

- наличие функционирующего капитала;

- общая величина основных источников формирования запасов и затрат;

- внеоборотные активы.

Типы финансовых ситуаций:

- абсолютная независимость финансового состояния. Ситуация, в которой сумма запасов организации покрывается за счет собственных оборотных средств (нет внешних кредитов);

- нормальная независимость финансового состояния. Ситуация, которая гарантирует платежеспособность организации;

- неустойчивое финансовое состояние. Ситуация, в которой возможно нарушение платежеспособности, но есть возможность восстановить равновесие путем пополнения источников собственных средств за счет сокращения дебиторской задолженности и ускорения оборачиваемости запасов;

- кризисное финансовое состояние. Ситуация, в которой организации недостаточно собственного капитала для финансирования материальных оборотных средств, и она зависит от заемных источников финансирования, а пополнение запасов происходит за счет средств, которые образовались в результате замедления погашения кредиторской задолженности.

Относительные показатели [7, c.78]:

- коэффициент финансового левериджа — отношение заемного капитала организации к собственному;

- коэффициент автономии (коэффициент финансовой независимости) — характеризует отношение собственного капитала организации к сумме общего капитала;

- коэффициент покрытия инвестиций — отношение долгосрочных обязательств, а также собственного капитала к общей сумме капитала;

- коэффициент мобильности оборотных средств — отношение самой мобильной части оборотных средств, таких как финансовые вложения и денежные средства, к общей стоимости оборотных активов;

- коэффициент обеспеченности собственными оборотными средствами — отношение собственного капитала к оборотным активам;

- коэффициент маневренности собственного капитала — отношение собственных оборотных средств к их источникам;

- коэффициент мобильности имущества — отношение оборотных средств организации к стоимости баланса всего имущества;

- коэффициент обеспеченности запасов — отношение собственных оборотных средств организации к сумме ее материально-производственных запасов;

- коэффициент краткосрочной задолженности — отношение краткосрочной задолженности организации к сумме всей ее задолженности.

Основной показатель, влияющий на финансовую устойчивость организации — доля заемных средств. Если она составляет более половины от всех средств компании, то это не очень хороший признак для финансовой устойчивости организации.

Коэффициенты финансовой устойчивости дают возможность определить влияние различных факторов на изменение финансового состояния организации и оценить ее динамику. А стратегии финансирования необходимы для построения эффективной системы управления оборотным капиталом организации.

Заключение

На мой взгляд, необходимость выбора правильной стратегии управления оборотным капиталом является обязательным шагом для корректного функционирования организации и создания в ней благоприятных финансовых условий для дальнейшего роста и развития. Для этого необходимо грамотно управлять оборотным капиталом: устанавливать оптимальный баланс между различными составляющими оборотных средств, правильно подбирать источники финансирования.

Также необходимо выбрать именно ту стратегию, которая подходит по характеру для руководящего состава и определенной ситуации на рынке. Чаще всего выбирается именно сбалансированная стратегия, которая позволяет поддерживать оптимальный запас оборотных средств и экономически эффективно их распределять, а также рационально использовать денежные средства. Необходимо добиться такой ситуации, при которой стратегия будет одинаково рентабельна и ликвидна.

Не менее важным условием является финансовая устойчивость организации, благодаря которой мы можем оценить в каком состоянии находится организация в данный момент. Здесь нам помогут методы анализа финансовой устойчивости организации, подразделяющиеся на абсолютные и относительные. Основным показателем финансовой устойчивости организации является доля заемных средств. Чем она выше, тем хуже дела у рассматриваемой организаций. Коэффициенты финансовой устойчивости показывает финансовое состояние организации и ее динамику.

Все эти средства дают нам возможность прогнозировать финансовую ситуацию в будущем и правильно реагировать на нее в настоящем.

Литература:

- Бланк И. А. Управление активами. — Киев: Ника-Центр, Эльга, 2014.- 720 с.

- Бочаров В. В. Финансовый анализ. — СПб. Питер, 2016. — 240с.

- Волков О. И. Экономика предприятия. М.: Инфра-М, 2014. — 601 с.

- Володин Анатолий Алексеевич Оборотные средства и финансовое состояние предприятий // Вестник ГУУ. 2015. № 3. С.152–158.

- Гиляровская Л. Т. Экономический анализ. — М.: ЮНИТИ-ДАНА, 2015.-615с.

- Грузинов В. П. Экономика предприятия и предпринимательства. — М.: СОФИТ, 2014.

- Ковалев В. В. Введение в финансовый менеджмент. — М.: Финансы и статистика, 2014. — 768 с.

- Ковалев В. В. Практикум по финансовому менеджменту. — М.: Финансы и статистика, 2015. — 388 с.

- Экономика предприятия. Учебник для вузов. Под ред. В. Я. Горфинкеля. М.: Банки и биржи, ЮНИТИ, 2017.

- Ярыгина В. С. Управление оборотными средствами предприятий // Молодой ученый. — 2017. — № 14. — С. 491–493.