Основной целью функционирования кредитного института — получение максимально возможной прибыли путем обеспечения устойчивости, довольно долгого функционирования и прочности в позиции на банковском рынке. Все активные и пассивные операции отражают концентрацию прибыли либо убытков, полученных банками. Следовательно, изучать прибыль, ее элементы и факторы, которые влияют на ее динамику, необходимо в первую очередь при осуществлении анализа деятельности кредитных институтов. Объемы прибыли находятся в зависимости от количества полученного дохода и суммы произведенных затрат. Чем качественнее осуществлено управление доходом и расходом кредитной организации, будет зависеть эффективность осуществления деятельности кредитной организации, а также его финансовое положение на банковском рынке. В статье рассматривается анализ прибыли кредитной организации на примере КБ «ЭНЕРГОТРАНСБАНК» (АО).

Ключевые слова: прибыль, банк, коммерческий, банка, год, фонд, показатель, доход, эффективность, расход

Прибылью коммерческих банков называют основной финансовый результат функционирования коммерческих банков, который определяют как разницу между всеми доходами и расходами. Если расход больше дохода, то данный результат будет иметь отрицательное значение и называется он убытком. Прибыль — это источник как основной стабильности финансового состояния кредитных организаций и ликвидности их балансов, роста и обновления основных фондов коммерческих банков, прироста его собственных средств, роста и повышения качества предоставления банковских услуг. Чем больше абсолютный объем прибыли, тем больше возможность роста собственных средств банков и ресурсов для увеличения его активных операций. Прибыль коммерческих банков формируется и распределяется благодаря специфике банковской работы, кругообороту дохода и расхода коммерческих банков. [3, с.200]

Банковская практика показывает применение нескольких показателей прибыли. Разность между суммой ВВП и суммой расходов, которые относятся в соответствии с действующим положением на затраты коммерческих банков, следует называть балансовой либо валовой прибылью (убытком).

Взяв за основу, приведенную выше классификацию дохода и расхода, балансовую прибыль коммерческих банков можно разделить на:

– операционную прибыль, которую можно определить, как разность между суммой операционного дохода и расхода;

– процентную прибыль, которую необходимо определять, как превышение приобретенных банками процентных доходов над процентными затратами;

– комиссионную прибыль, которую можно определить, как превышение комиссионного дохода над комиссионным расходом;

– прибыль от операций на финансовом рынке, которую следует определять, как разность между доходом и расходом от данных операций;

– другой вид прибыли, который банки получают от прочих видов деятельности.

Наибольшая доля в составе прибыли принадлежит операционной прибыли, а в операционной прибыли — процентной прибыли. Можно отметить зависимость между объемом чистой прибыли коммерческих банков и объемом доходов коммерческих банков, величиной определенных затрат коммерческих банков и суммой налогов, которые уплачиваются за счет прибыли в бюджет.

Некоторая сумма от прибыли переводится в резервный фонд, если он равен не меньше пятнадцати процентов уставного капитала банков; каждый год в данный фонд необходимо отчислять не меньше пяти процентов прибыли.

Основываясь на действующую практику и положения Центрального Банка Российской Федерации, резервный фонд формируют за счет неиспользованных на начало отчетного периода остатков финансовых ресурсов фондов, которые образованы за счет прибыли предшествующих лет, которая осталась в распоряжении коммерческих банков. При этом основным условием является то, что применение данных финансовых ресурсов не будет снижать стоимости имущества коммерческих банков, и они входят в расчет объемов капитала коммерческих банков в основе методики Центрального Банка России. При всем при этом, средства перераспределяются между фондов только с фиксированием в специализированном Положении «О порядке формирования и использования фондов, сформированных за счет отчислений от чистой прибыли». Регламентация основных направлений и порядка применения резервного фонда содержится в Уставе коммерческих банков и Положении Центрального Банка Российской Федерации, в соответствии с которым финансовые ресурсы резервного фонда можно использовать:

– Для покрытия убытков коммерческих банков по результатам функционирования за отчетный год;

– Для увеличения уставного фонда при помощи капитализации в порядке, который установлен законодательством и акционерами (пайщиками) коммерческих банков;

– Для образования фондов за счет прибыли предшествующих лет, которая осталась в распоряжении коммерческих банков, применение которых не будет уменьшать величины имущества коммерческих банков и которые необходимо включать при осуществлении расчета величины капитала коммерческих банков, в область, которая превышает установленный минимальный размер уставного фонда.

Для того, чтобы простимулировать трудовую деятельность сотрудников кредитной организации и социальное развитие коллектива определенное количество прибыли можно отчислять в фонды специального назначения (фонд материального поощрения и фонд социального развития). Применение финансовых ресурсов фондов специального назначения коммерческие банки осуществляют, основываясь на утвержденных сметах.

От объема прибыли и ее структуры, при всей значимости данного показателя, не всегда можно получить подробные данные об уровне эффективной работы коммерческих банков. На завершающем этапе характеристики прибыльности коммерческих банков необходимо рассматривать рентабельность и норму прибыли.

Показатели рентабельности можно определить путем соотношения прибыли к расходам и данный смысл является характеристикой результатов эффективности осуществления деятельности коммерческих банков, то есть отдача их финансовых средств, но с дополнением экономического смысла показателей в виде качественного содержания. Суть общего экономического смысла показателей рентабельности заключена в том, что они дают характеристику прибыли, которую получают с каждого потраченного банками (собственного и заемного) рубля. На практике применяют большое число разных показателей рентабельности.

При помощи общего уровня рентабельности (Rобщ) банки могут оценивать свою общую прибыльность, в том числе прибыль, которая приходится на один рубль доходов (доля прибыли в доходе) [2, с.136]:

![]() (1)

(1)

где, П — прибыль; Д — доходы банка.

Мировой банковской практикой, данный показатель уточняется при помощи показателя общей рентабельности, который можно определить как отношение прибыли, которая была получена за определенное время, и акционерного капитал (уставного фонда). Название данного показателя в мировой банковской практике звучит как ROE (return on eguity), и исчисляют его как отношение балансовой либо чистой прибыли коммерческих банков (прибыль после налогов) (П) и их собственного капитала (К) либо оплаченного уставного фонда. Рассчитывать этот и другие показатели рентабельности, необходимо принимая во внимание зависимость от принятой в государстве системы отчетов и бухгалтерского учета. Российские банки, осуществляя расчет показателя рентабельности, применяют в настоящий период времени балансовую прибыль.

Благодаря показателю ROE можно увидеть, насколько эффективно осуществляет свою деятельность коммерческий банк, при этом дается характеристика производительности вложенных акционерами (пайщиками) финансовых ресурсов. Величина ROE напрямую зависит от отношения собственных средств и привлеченных в общей валюте баланса коммерческих банков. При данном, чем удельный вес собственных средств коммерческих банков больше, и как повелось, больше надежность банков, тем труднее осуществлять обеспечение высокой прибыльности своего капитала.

Еще один важный показатель общей рентабельности осуществления деятельности коммерческих банков — это норма прибыльности активов (ROA — return on assets), который показывает объем прибыли, который приходится на один рубль банковских активов. Данный показатель применяют при осуществлении анализа активных операций коммерческих банков, а также при оценке эффективности управления банками, в общем, и его можно определить при помощи следующей формулы:

![]() (2)

(2)

Процент по кредитам суммируются с чистой прибылью организаций для того, чтобы исключать их учет из коэффициента. Благодаря этому его расчет становится независимым от способов финансирования деятельности и делает легче сравнение показателей рентабельности различных организаций. [1, с.36]

Известно, что прибыль является одной из основных целей любой коммерческой организации, а коммерческий банк относится к таким организациям, потому анализ прибыли банков является достаточно интересной задачей.

Таблица 1

Финансовый результат банка КБ «ЭНЕРГОТРАНСБАНК» (АО) на 01.01.2015–01.01.2017гг., млн. руб. [4]

|

Показатель |

На 01.01.2016г. |

На 01.01.2017г. |

На 01.01.2018г. |

Абсолютное изменение 2017 к 2016 |

Темп прироста,% кпрошлому периоду |

|

Прибыль до налогообложения |

285,76 |

139,91 |

298,68 |

158,77 |

113,48 |

|

Возмещение (расход) по налогам |

127,11 |

-64,97 |

112,78 |

177,75 |

-273,59 |

|

Прибыль после налогообложения |

158,65 |

204,88 |

185,9 |

-18,98 |

-9,26 |

Снижение прибыли за 2017 г. по сравнению с аналогичным периодом прошлого года обусловлено в основном снижением процентных доходов от ссуд, предоставленных клиентам, не являющимся кредитными организациями, ростом комиссионных доходов, ростом доходов от операций с иностранной валютой. Рассмотрим наглядно динамику изменения прибыли на рисунке 1.

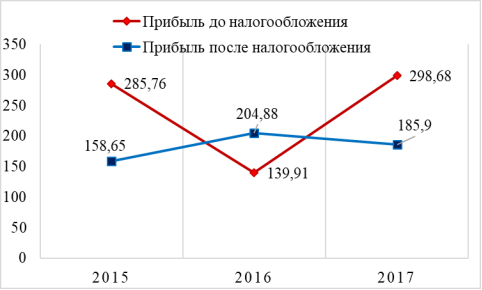

Рис.1. Динамика изменения прибыли, млн. руб. [4]

Можно отметить, что сумма чистой прибыли банка постоянно, колеблется. Так на 01.01.2018 года сумма чистой прибыли составила 185,9 млн. руб., что по сравнению с 01.01.2017 года на 18,98 млн. руб. меньше или на 9,26 %.

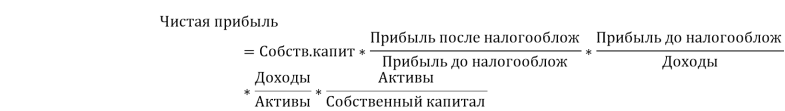

Оценить влияние основных показателей деятельности банка, на величину полученной за отчетный период прибыли позволяет факторный анализ. Проведем факторный анализ прибыли КБ «ЭНЕРГОТРАНСБАНК» (АО) на основе многофакторной мультипликативной модели по формуле:

(3)

(3)

Или

ЧП= ![]() (4)

(4)

Рассмотрим эффективность управления налогами в банке:

![]()

![]()

Эффективность управления налогами в банке к 2017 году была ухудшена на 0,842 единиц по сравнению с 2016 годом.

Рассмотрим эффективность контроля расходов в банке.

![]()

![]() 081

081

Эффективность контроля расходов в 2017 году в банке была выше на 0,035 единиц, чем в 2016 году.

Рассмотрим эффективность управления активами в КБ «ЭНЕРГОТРАНСБАНК» (АО):

![]()

![]()

Эффективность управления активами в 2017 году по сравнению с 2016 годом в КБ «ЭНЕРГОТРАНСБАНК» (АО) незначительно возросла, а именно на 0,001 пункта.

Рассмотрим эффективность управления ресурсами в банке.

![]()

![]()

Эффективность управления ресурсной базой в банке в 2017 году была улучшена на 0,726 пункта по сравнению с 2016 годом.

ЧП2016 = 4271,9*1,464 *0,046*0,123*5,807 = 205,48 млн. руб.

ЧП2017 = 4545,34*0,622*0,081*0,124*6,532 = 185,49 млн. руб.

По результатам анализа можно сказать, что снижение прибыли в 2017 году по сравнению с 2016 годом можно обусловить следующими изменениями: была ухудшена эффективность управления налогами на 0,842 пункта; за счет повышения эффективности контроля расходов на 0,035 пункта. В 2017 году отмечается рост эффективности управления активами на 0,01 пункта, а также, ростом эффективности управления ресурсной базой банка на 0,726 пунктов.

Список мер, направленных на обеспечение роста эффективности деятельности КБ «ЭНЕРГОТРАНСБАНК» (АО) в кризисном положении должен состоять из реализации задач по ряду таких блоков (обладающих определенными сроками выполнения мероприятий и определением ответственного лица): увеличение качества кредитного портфеля; осуществление организации деятельности с проблемными задолженностями; осуществление управления финансовыми результатами; осуществление ресурсного обеспечения работы кредитной организации.

Литература:

- Давыденко И. Г. Экономический анализ финансово-хозяйственной деятельности предприятия. — М.: КноРус. 2015. С. 36.

- Кропин Ю. А. Деньги, кредит, банки. -М.: Юрайт, 2016. С. 136.

- Лаврушин О. И. Деньги, кредит, банки.- М.: КНОРУС, 2015. С. 200.

- Портал банковского аналитика — КБ «ЭНЕРГОТРАНСБАНК» (АО) [Электронный ресурс] — URL: http://analizbankov.ru/bank.php?BankId=energotransbank-1307&BankMenu=analiz_dohodnosti