Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации, поэтому при принятии многих управленческих решений задача налогового планирования заключается в анализе всех наступающих налоговых последствий на основе вариантности (т. е. разработки альтернативных вариантов или версий) и оценке степени их влияния на финансовые результаты деятельности хозяйствующего субъекта.

Ключевые слова: налоговое планирование, налоговая оптимизация, методы налогового планирования, оценка эффективности налогового планирования

Для начала следует определить, что подразумевает понятие «налоговое планирование».

Налоговое планирование — законный способ обхода налогов с использованием предоставляемых законом льгот и приемов сокращения налоговых обязательств. Сущность налогового планирования — признание права налогоплательщиков применять все допустимые законами средства, приемы и способы (в том числе и проблемы в законодательстве) для максимального сокращения своих налоговых обязательств [1, с.65]. в подтверждение этой идеи можно привести слова американского судьи Лирнда Хэнда: «…Нет ничего дурного в том, чтобы осуществлять деятельность, платя минимум налогов. Так поступают все — и бедные, и богатые, — и все поступают правильно, поскольку никто не должен платить более предписанного законом: налог является закрепленным изъятием, а не добровольным пожертвованием».

В случае несоответствия данным нормам (закону) эти мероприятия признаются налоговыми органами как способы уклонения от уплаты налогов.

Значение налогового планирования в организациях увеличивается в связи с появившейся тенденцией в налоговом администрировании Российской Федерации предоставлять в налоговые органы по месту регистрации налогоплательщиков информацию о прогнозах налоговых платежей в предстоящий налоговый период (год, квартал). Несмотря на то, что подобные запросы налоговых органов не урегулированы законодательством о налогах и сборах, данная практика находит все большее распространение.

Распространению практики налогового планирования в организациях способствует также совершенствование налогового администрирования — осуществление налогоплательщиком контроля за уровнем налоговых рисков в соответствии с Концепцией системы планирования выездных налоговых проверок (утв. Приказом ФНС России от 30 мая 2007 г. № ММ-3–06/333 «Об утверждении Концепции системы планирования выездных налоговых проверок»). Данной концепцией установлены общедоступные критерии оценки риска налоговых правонарушений, которые используются налоговыми органами с целью отбора налогоплательщиков для выездных налоговых проверок. Налогоплательщики получили возможность самостоятельно оценить свои риски и исправить ошибки при исчислении налогов. Очень важно, если налогоплательщик будет прогнозировать наступление налоговых рисков в рамках налогового планирования, а не только по итогам налогового или отчетного периода.

Необходимо отметить правоприменительный аспект налогового планирования, который заключается в полном и правильном использовании налогоплательщиком всех предусмотренных налоговым законом льгот и других благоприятных положений налогового законодательства, в оценке позиций налоговых органов по вопросам толкования и применения актов о налогах и сборах и анализ основных направлений налоговой, бюджетной и инвестиционной политики государства.

Налоговое планирование может проводится несколькими методами:

– замена налогового субъекта;

– замена вида деятельности;

– замена налоговой юрисдикции;

– использование вариантов учета, отраженных в учетной политике;

– использование налоговых кредитов;

– использование специальных режимов и пр.

Метод замены налогового субъекта основывается на использовании такой организационно- правовой формы (юридическое лицо или индивидуальный предприниматель), в отношении которой действует более благоприятный режим налогообложения, к примеру упрощенная система налогообложения.

Метод изменения вида деятельности предполагает переход на осуществление таких операций, которые облагаются налогами в меньшей степени. В частности, его используют торговые организации, заключая с контрагентами не договоры поставки, а агентские контракты или договоры комиссии.

Метод замены налоговой юрисдикции заключается в регистрации организации на территории, предоставляющей при определенных условиях льготное налогообложение, например, в регионах Российской Федерации.

Выбор учетной политики, разрабатываемой и принимаемой один раз в финансовый год, — важнейший метод налогового планирования. Этот документ подтверждает обоснованность и законность того или иного толкования нормативных правовых актов и действий в отношении ведения бухгалтерского учета — например, применение ускоренной амортизации и (или) переоценки основных средств, создание резервов на списание дебиторской задолженности по безнадежным долгам.

В процессе налогового планирования можно использовать все методы оптимизации, а также формировать налоговую политику не только по каждому отдельному налогу, сделке, но и бизнесу в целом.

Оптимизация следующим способом:

– путем использования налогоплательщиком в контрактах четких и ясных формулировок, а не принятых типовых, размытых положений договора;

– использование нескольких договоров, обеспечивающих одну сделку.

Все это помогает выбрать оптимальный налоговый режим осуществления конкретной сделки с учетом графика поступления и расходования финансовых и товарных потоков.

Одним из важнейших инструментов налогового планирования, являются льготы, их применение в значительной степени зависит от регионального законодательства. Развитие методов налогового планирования приводит к появлению совокупности новых приемов налоговой оптимизации. К примеру, использование механизма тонкой капитализации в налоговом планировании.

На практике с точки зрения налогообложения наиболее выгодно организовать финансирование компании займами (кредитами), а не за счет вкладов в уставный капитал. Значительно реже приносит больше выгоды передача фондов в качестве распределенной прибыли, а не путем выплаты процентов.

Наибольшими возможностями использования механизма тонкой капитализации в целях получения налоговых выгод располагают многонациональные группы компаний.

Так, группа, состоящая из материнской компании в одной стране и дочерней — в другой, при прочих равных условиях в целом уплачивает меньшие суммы налога в случае перевода прибыли дочерней компании в материнскую в форме процентов, которые подлежат вычету при определении налогооблагаемой прибыли дочерней компании, чем в случае выплаты дивидендов, не подлежащих вычету. Включение в группу такого промежуточного участника, как холдинговая компания, базирующаяся в так называемой налоговой гавани, позволяет сочетать это преимущество с отсрочкой (возможно, на неопределенное время) любой задолженности по налогу на доход, находящийся в распоряжении материнской компании.

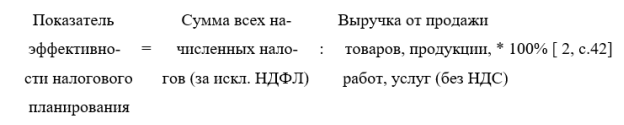

Оценить эффективность налогового планирования можно по формуле:

Рассчитывая ежемесячно или ежеквартально коэффициент, организация будет наглядно представлять налогового бремени. Но для более качественного анализа необходимо сгладить эффект колебания выручки. Это можно сделать путем деления налогов на зависимые от выручки (налог на прибыль, акцизы, НДС) и не зависимые от выручки (налог на имущество, страховые взносы, транспортный и земельный) налоги. Далее следует рассчитать коэффициенты по постоянным и переменным налогам.

Необходимо анализировать полученные результаты в разрезе постоянных и переменных налогов. В противном случае может оказаться, что коэффициент эффективности налогового планирования снизился только за счет уменьшения переменных налогов, а в целом применение метода налогового планирования не дало никакого эффекта [2, с.11]

В заключение, можно сделать ряд выводов.

- Налоговые платежи в значительной степени влияют на расходы организации, что приводит к необходимости их планирования, оптимизации.

- Целесообразно начинать процесс налогообложения в организации с налогового планирования, так как это позволит выбрать наиболее приемлемый режим налогообложения.

Налоговое планирование является неотъемлемой частью управления хозяйственно- финансовой деятельностью организации, включающей:

– управление величиной налоговой базы;

– оптимизацию условий хозяйствования организации с точки зрения налогообложения;

– регулирование сроков налоговых платежей и другие целенаправленные действия.

Содержание этапов и видов налогового планирования свидетельствует о его заметном влиянии на конечный финансовый результат деятельности организации.

Литература:

- Евстигнеев Е. Н., Викторова Н. Г. Налоги и налогообложение. Теория и практикум: учебное пособие. — Москва: Проспект, 2015–520 с.

- Митюгова Э. С. Налоговое планирование: более 60 законных схем / Э. С. Митюгова. — М.: Издательство АйСи, 2017. — 360 с.

- Налогообложение организаций: учебник / коллектив авторов; под науч. ред. Л. И. Гончаренко. — М.: КНОРУС, 2014. — 512 с.