В статье рассмотрены основы функционирования микрофинансовых организаций (МФО); проанализированы базовые характеристики работы МФО в РФ; обоснована модель функционирования МФО в условиях Калининградской области

Ключевые слова: микрофинансирование в РФ, микрозаймы, кредитные риски, модель функционирования МФО в Калининградской области.

Анализ проблем, с которыми сталкивается малый и стартующий бизнес Калининградской области, в том числе связанных с ситуацией на валютном рынке и необходимостью прибегать к заемным средствам для поддержания текущей деятельности и увеличения оборотных средств, подтверждает целесообразность развития микрофинансирования на территории региона.

Цель проведенного исследования - формирование рекомендаций по созданию и построению модели функционирования МФО на территории Калининградской области.

Актуальность выбранного исследования заключается в том, что в условиях экономической нестабильности возрастает роль рынка микрофинансирования, которая заключается в дополнении предложения банковских услуг в невыгодных по различным причинам для банков секторах, сокращении «теневого» финансирования малого и среднего предпринимательства.

Микрофинансирование является относительно новой формой кредитования физических и юридических лиц. Прародителем микрокредитования, как центрального звена микрофинансового сектора, является профессор экономики Мухаммед Юнус, основавший в 1976 году в Бангладеш банк «Грамин» (GrameenBank) для выдачи кредитов без залога и поручительства беднейшим слоям населения.

Микрофинансирование, с одной стороны, служит инструментом поддержки стартующего и малого бизнеса, с другой стороны, содействует решению социальных проблем, сглаживанию социального неравенства, преодолению бедности и безработицы, поскольку микрофинансирование бизнеса дает возможность открыть собственное дело, развить деловую инициативу и самостоятельность. Общеэкономическая цель микрофинансирования – сокращение и полное уничтожение «теневого» финансирования малого предпринимательства 6.

В 2010 году с вступлением в силу ФЗ № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» было дано определение «микрофинансовой организации», согласно которому собственно микрофинансовой организацией (далее - МФО) является юридическое лицо, зарегистрированное в форме фонда, автономной некоммерческой организации, учреждения (за исключением казенного), некоммерческого партнерства, хозяйственного общества или товарищества, осуществляющее микрофинансовую деятельность и внесенное в государственный реестр микрофинансовых организаций.

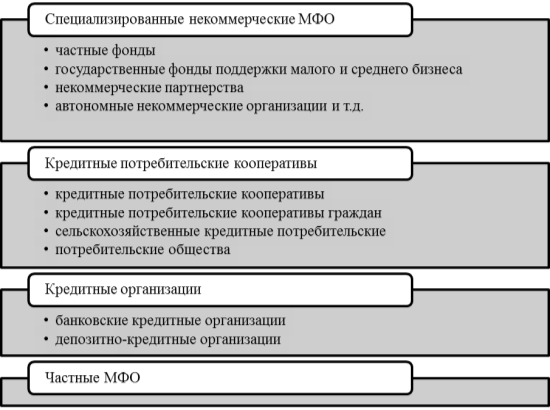

Совокупная институциональная структура микрофинансирования представлена на рисунке 1.

Рис. 1. Институциональная структура микрофинансирования

Важным аспектом, отличающим МФО от других организаций, осуществляющих микрофинансирование, является социальная направленность, поэтому микрофинансирование имеет большой потенциал в обеспечении социально - экономического развития России. Микрофинансовые организации, согласно ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» являются составным звеном инфраструктуры поддержки субъектов малого и среднего предпринимательства.

На 1 марта 2015 года по официальным данным Центрального Банка России доступны следующие оценки количества МФО в России (табл. 1).

Таблица 1

Количество МФО в России, 2014-2105 гг.

|

Статус МФО |

Дата оценки |

||

|

01.01.2014 |

01.07.2014 |

01.03.2015 |

|

|

Всего МФО |

3855 |

4265 |

4035 |

|

Исключенные МФО |

693 |

1073 |

2298 |

В 2014 году значительное количество МФО столкнулось со сложностями в фондировании своих операций и ухудшением качества активов. Как следствие, многие компании снизили объемы выдаваемых микрозаймов (прежде всего в сегментах микрозаймов бизнесу и потребительских микрозаймов физическим лицам). Также определенное влияние на динамику портфеля микрозаймов оказало исключение из реестра МФО более 2000 компаний к началу 2015 года 8.

В таблице 2 представлена пятерка российских лидеров по общему размеру портфеля микрозаймов на 01.01.2015 8.

Таблица 2

Топ-5 российских МФО, млн. руб.

|

Наименование организации |

Совокупный размер портфеля займов на 01.01.2015 |

Совокупный размер портфеля займов на 01.01.2014 |

Темп прироста, в % |

|

ООО «Домашние деньги» |

5321,0 |

3884,9 |

37 |

|

ООО «МигКредит» |

1611,6 |

1525,9 |

6 |

|

ГК Деньги Сразу |

1487,2 |

902,3 |

65 |

|

ООО «Микрофинанс» |

1312,5 |

1373,6 |

-4 |

|

«ООО «Магазин Малого Кредитования» |

1260,2 |

1283,7 |

-2 |

Российская пятерка крупнейших МФО относительно стабильна и не претерпевает значительных изменений в своей структуре.

По состоянию на 27 февраля 2015 года в Калининградской области зарегистрировано 23 МФО, при этом только 2 организации предоставляют микрозаймы юридическим лица и индивидуальным предпринимателям, остальные специализируются на предоставлении потребительских займов и «займов до зарплаты».

В целом, можно сказать, что микрофинансирование в Калининградской области развито слабо. Микрофинансирование юридических лиц и индивидуальных предпринимателей осуществляют ООО «Инвестиционно-финансовая компания «АльфаКредит»» и фонд «Фонд микрофинансирования Калининградской области».

Деятельность МФО носит универсальный характер, который проявляется в кредитовании наименее платежеспособных групп заемщиков (включая население и предпринимательский сектор), в предложении им разнообразных видов кредитных услуг и продуктов (по целям, суммам, срокам) 10. Более гибкие требования к заемщикам, диверсифицированное предложение кредитных продуктов, обеспечивают МФО переток заемщиков из банковского сектора, но, в то же время, требует повышенного внимания к существующим рискам.

Кредитный портфель МФО представляет собой набор ссуд, дифференцированных с учетом уровня риска и уровня доходности, управляемый как единое целое 5. Основные факторы, влияющие на качество портфеля и увеличивающие риск МФО:

- большое количество мелких займов (приводит к необходимости обработки большого количества мелких платежей);

- высокая себестоимость обработки займа и его сопровождения;

- децентрализованные операции по микрокредитованию (возникают при географической разбросанности филиалов (отделений) МФО, что приводит к трудностям при создании информационных систем эффективного управления портфелями займов);

- быстрый рост портфеля займов (рост портфеля означает увеличение числа клиентов, и, как следствие, ведет к вынужденному увеличению персонала, возникновению дополнительных расходов);

- обучение персонала;

- политика поправок на непредвиденные расходы и политика списания 3.

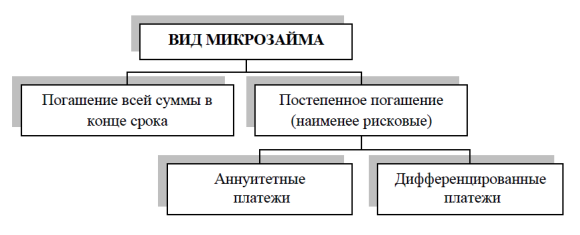

Формирование и управление кредитным портфелем является одним из основополагающих моментов в деятельности МФО. Как правило, в зависимости от кредитной политики МФО микрозаймы делятся на микрозаймы с постепенным погашением, которые менее подвержены рискам невозврата, и займы с погашением всей суммы в конце срока (рис. 2). Микрозаймы с ежемесячным погашением основного долга можно разделить на два типа: с фиксированной суммой ежемесячных платежей (аннуитетными платежами) и с дифференцированными ежемесячными платежами 7.

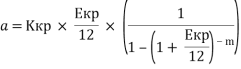

На практике наиболее популярны микрозаймы с фиксированной суммой ежемесячных платежей, которые рассчитываются по следующей формуле:

, (1)

, (1)

где: Ккр – сумма займа, тыс. рублей; Eкр– процентная ставка по займу, % m – срок предоставления займа, месяцев.

Рис. 2. Виды микрозаймов в зависимости от способа их погашения

С сентября 2014 года наблюдается резкий переток заемщиков из банковского сектора в сектор МФО, и перед МФО стоит задача выстраивания системы точного разделения заемщиков на тех, кому банки отказывают ввиду их неблагонадежности и тех, кто перешел из банковского сектора в связи с ограничением банковского предложения.

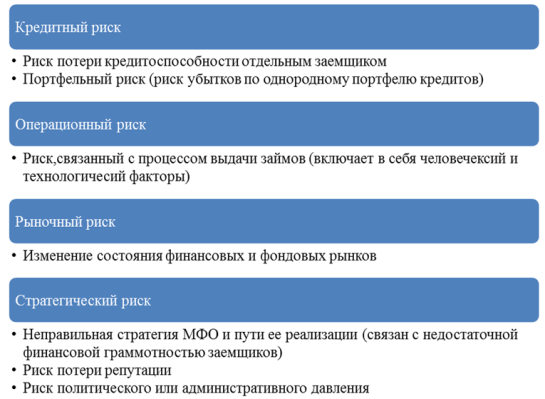

Риски являются неотъемлемой частью деятельности любого финансового института, однако, ввиду неполноценности нормативно-правовых норм регулирования микрофинансовой деятельности, частым неуважительным отношением заемщиков к своим обязанностям перед микрофинансовыми организациям, микрофинансированию свойственны особенно высокие риски. Типовая классификация рисков микрофинансирования с комментариями представлена на рисунке 3 4, с.9.

Наиболее существенным для МФО является кредитный риск, который проявляется в процессе принятия решения о целесообразности кредитования того или иного заемщика. Данные решения должны приниматься на основании быстрой и качественной оценки текущего и будущего финансового состояния заемщика и его способности выполнять свои финансовые обязательства. Кредитный риск может быть связан как с отдельным заемщиком, так и с крахом всего кредитного портфеля МФО вследствие воздействия каких-либо внешних факторов.

Основные факторы и показатели, влияющие на степень надежности и эффективности МФО, включают в себя 9:

1) внешние факторы: поддержка со стороны собственников и органов власти;

2) внешние угрозы: негативное влияние собственников, риски регулирования и надзора, экономическая и политическая ситуация;

3) внутренние угрозы: факторы ресурсной базы, активно-пассивных операций, специализации;

4) показатели: рыночные характеристики (география деятельности, репутация, история); финансовый анализ (достаточность капитала, прибыльность, ликвидность, рыночные риски); управление рисками, корпоративное управление и стратегия.

Рис 3. Классификация рисков микрофинансирования

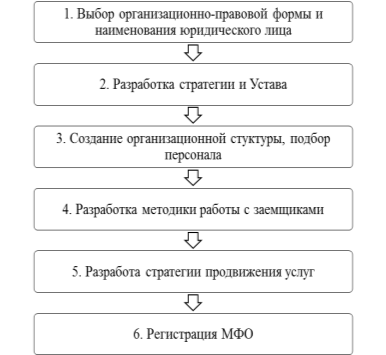

Принимая решение о создании МФО, необходимо определить, в какой форме будет функционировать данная организация, целевой сегмент рынка и характеристики предлагаемого продукта. Организационный план создания микрофинансовой организации представлен на рисунке 4.

На первом этапе осуществляется выбор организационно-правовой формы и наименования юридического лица. Далее разрабатываются стратегия и Устав МФО, определяются целевые группы и возможные дополнительные направления деятельности МФО. Основным направлением деятельности МФО на территории Калининградской области является выдача займов субъектам малого и среднего предпринимательства, микропредприятиям и стартапам. Дополнительные направления – консультирование и обучение финансовой грамотности.

На третьем этапе происходит создание организационной структуры МФО и подбор профессиональных кадров в качестве сотрудников. Кадровый состав должен быть подобран таким образом, чтобы организация была способна решить все поставленные задачи в соответствии с намеченными направлениями деятельности. При этом МФО может оказывать услуги по юридическому и бухгалтерскому сопровождению деятельности и аутсорсинга.

Рис. 4. Организационный план создания МФО

Высшим органом управления МФО является Правление. Далее устанавливаются порядок и условия предоставления микрозаймов микрофинансовой организацией в правилах предоставления микрозаймов, утверждаемых Правлением.

На следующем этапе создания МФО разрабатывается методика привлечения клиентов и продвижения услуг МФО. В рамках данного исследования было изучено состояние рынка микрокредитования субъектов малого и среднего бизнеса Калининградской области, доступность финансовых ресурсов для стартующих предприятий и были сделаны следующие выводы:

- на сегодняшний день средний процент, под который банки предоставляют кредиты бизнесу, составляет от 13 до 25 % в зависимости от условий предоставления (в декабре - январе 2014-2015 гг. произошло резкое увеличение процентных ставок по кредитам банков);

- ставки по депозитам в банках колеблются от 9 до 16% годовых;

- банковский сектор на 2015 год характеризуется снижением банковской маржи и ухудшением кредитного портфеля, происходит ужесточение требований к заемщикам (как к личности руководителя, сферы деятельности, так и к обеспечению), в результате чего многие малые и микропредприятия лишились возможности привлечения банковских кредитов.

Целевые сегменты МФО могут быть разбиты на четыре категории: малые предприятия Калининградской области, в том числе 74% членской базы КТПП (около 285 предприятий); стартующий бизнес (стартапы); индивидуальные предприниматели, микропредприятия; субъекты среднего бизнеса.

На шестом этапе для получения статуса микрофинансовой организации необходимо предоставить в Банк России ряд документов:

- заявление о внесении сведений об МФО в государственный реестр микрофинансовых организаций, подписанное Генеральным директором с указанием его фамилии, имени, отчества, места жительства и контактных телефонов;

- копии учредительных документов МФО;

- копии решения о создании МФО и об утверждении его учредительных документов;

- копию решения об избрании органов управления юридического лица с указанием их состава на день представления документов в Банк России;

- сведения об учредителе;

- сведений о месте нахождения МФО.

Решение о включении в государственный реестр микрофинансовых организаций принимается в течение четырнадцати рабочих дней со дня представления в Банк России всех необходимых документов. После получения юридическим лицом статуса МФО менеджер может начинать проводить работу по привлечению клиентов и источников фондирования и формированию продуктов, отвечающих потребностям бизнеса.

Типовая микрофинансовая организация обеспечивает покрытие рисков невозврата займов за счет увеличенных процентных ставок, таким образом, все кредитные риски организации «перекладываются» на самих заемщиков. Поскольку первоначальной целью создания микрофинансовой организации является оказание помощи субъектам малого и среднего предпринимательства в развитии бизнеса и удовлетворении потребности в финансовых ресурсах, в рамках данного исследования рассмотрено залоговое предоставление займов по ставкам, конкурентоспособным рыночным.

Обеспечением микрозайма (займа) может выступать: залог автотранспортных средств; - залог оборудования; залог недвижимости; залог готовой продукции и товаров в обороте; поручительство третьего лица (юридического или реального владельца бизнеса).

Поскольку первоначальной целью создания МФО является поддержка бизнеса, неудовлетворительный результат количественной оценки заемщика не отрицает возможности предоставления займа на определенных условиях. При этом менеджер должен четко понимать насколько выдача такого займа будет способствовать улучшению финансового состояния заемщика, а также затраты и риски самой МФО. Типовой механизм ранжирования заемщиков (займов) МФО с учетом уровня риска представлен в таблице 3.

Таблица 3

Механизм ранжирования заемщиков/займов МФО с учетом группы риска

|

Критерий для формирования группы |

Типовой продукт |

Качественный показатель для группы |

Уровень риска |

|

Малые и средние предприятия, имеющие подтвержденную кредитную историю, привлекающие займы на развитие |

максимальная сумма займа 1 миллион рублей на срок от 1 до 18 месяцев; типовые требования к залогу; |

репутация заемщика; сфера деятельности (торговля/производство/сфера услуг/др.); членство в КТПП, Союзе промышленников и |

Низкий |

|

бизнеса/покрытия кассовых разрывов/ выплату заработной платы сотрудникам, выполнение обязательств перед контрагентами |

процентная ставка по займу от 25% |

предпринимателей Калининградской области; характеристики залогов по аналогичным займам; Рекомендуемая доля группы 40-50% от общего числа заемщиков. |

|

|

Клиенты, впервые начинающие собственный малый бизнес, «стартапы» |

максимальная сумма займа 800 000 рублей, на срок до 15 месяцев; процентная ставка по займу от 27% годовых |

доля «стартапов» в качестве активных заемщиков; сфера планируемой деятельности, возможности предъявления обеспечения, перспективность и актуальность «стартапа»; рекомендуемая доля группы 5-15% от общего числа заемщиков. |

Высокий |

|

Индивидуальные предприниматели и микропредприятия |

максимальная сумма займа 600 000 рублей, на срок от 3 до 12 месяцев; ставка от 27% годовых |

доля ИП женщин/мужчин в качестве активных заемщиков (стиль руководства), вид деятельности, цели займа; рекомендуемая доля группы 30-40% от общего числа заемщиков |

Средний |

|

Сельскохозяйственные предприятия (в том числе ИП) |

максимальная сумма займа 800 000 рублей на срок до 12 месяцев ставки от 25% годовых

|

доля с/х предприятий в качестве активных заемщиков, среднемесячные доходы; вероятность просрочки займа (как правило, 2% на 30 дней); рекомендуемая доля группы 20-30% от общего числа заемщиков. |

Средний / высокий |

В зависимости от степени риска займа (микрозайма) и срока действия договора, окончательная ставка устанавливается в размере, представленном в таблице 4.

Таблица 4

Ставки по займам ООО «МФО КТПП»

|

Уровень риска |

Процентная ставка, % годовых |

||

|

до 6 месяцев |

6-12 месяцев |

12-18 месяцев |

|

|

Низкий |

Минимальная |

Минимальная |

Минимальная |

|

Средний |

+2 % |

+2,5% |

+3% |

|

Высокий |

+3% |

+4% |

+5% |

Таким образом, идеальной моделью функционирования МФО в условиях Калининградской области будет модель, при которой займы будут выдаваться только за счет имеющихся в обороте денежных средств, без привлечения заемных. Менеджеру МФО необходимо формировать такой кредитный портфель, который будет приносить доходы, достаточные для выдачи новых займов и покрытия постоянных расходов организации. МФО необходимо четко определить маркетинговую стратегию привлечения клиентов и инвесторов, а также механизм минимизации кредитных рисков.

Литература:

- Федеральный закон от 24 июля 2007г. №209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» // [Российская газета,2007, № 164]

- Федеральный закон от 02 июля 2010г. № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» // [Российская газета, 2010, № 147.

- Волохонский Ю.Н., Кадров А.М., Коновская Е.А., Коханова М.А. Организация деятельности микрофинансовых организаций: Методическое пособие. Ростов-на-Дону: ЮАКС, 2012. 420 с.

- Гладкова В.Е. Методологические особенности развития микрофинансирования с учетом принципов либерализации кредитной инфраструктуры: Монография. М.: АП «Наука и образование», 2013. 200 с.

- Костерина Т.М. Кредитная политика и кредитные риски / Московская финансово-промышленная академия. М.: МФПА, 2005. 104 с.

- Досмухамедов Б. Р. Моделирование и подходы к управлению бизнес-процессами в микрофинансовых организациях //Вестн. Астрахан. гос. техн. ун-та. Сер.управление, вычисл. техн. информ., 2013, № 2, С. 121–130.

- Царьков В.А., Сапаров С.Ю. Аналитика бизнеса микрофинансовых компаний // «Микроfinance», 2013. №5 (14).

- Исследование «Рынок микрофинансирования в 1 полугодии 2014 года: период адаптации». Рейтинговое агентство эксперт РА - URL:http://raexpert.ru/researches/mfo/1h2014 (дата обращения: 10.10.2015)

- Эксперт РА Рейтинговое агентство. URL:http://raexpert.ru/ (дата обращения: 10.10.2015)