Формирование методологии комплексной оценки эффективности реструктуризации нефтегазовых компаний

Авторы: Тасмуханова Альфия Ерсаиновна, Мазитова Алиса Рифилевна

Рубрика: 14. Экономика и организация предприятия, управление предприятием

Опубликовано в

Дата публикации: 22.11.2014

Статья просмотрена: 486 раз

Библиографическое описание:

Тасмуханова, А. Е. Формирование методологии комплексной оценки эффективности реструктуризации нефтегазовых компаний / А. Е. Тасмуханова, А. Р. Мазитова. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы III Междунар. науч. конф. (г. Санкт-Петербург, декабрь 2014 г.). — Санкт-Петербург : Заневская площадь, 2014. — С. 216-221. — URL: https://moluch.ru/conf/econ/archive/131/6669/ (дата обращения: 15.05.2024).

В статье сделана попытка разработать методологию комплексной оценки эффективности реструктуризации предприятий нефтегазового комплекса, основанной на применении сбалансированной системы показателей. Описывается сущность предлагаемой классификации направлений реструктуризации нефтегазовых компаний, являющейся первым этапом оценки эффективности реструктуризации, а также раскрывается содержание оцениваемых ключевых показателей для каждого направления реструктуризации.

Ключевые слова: реструктуризация, подразделение, сбалансированная система показателей (ССП), эффективность.

Для достижения российскими нефтегазовыми компаниями уровня развития мировых конкурентов необходимо обеспечить соответствующую организационную структуру внутри предприятий, без создания которой стабильный экономический рост становится невозможен, даже при наличии достаточных запасов накопленного управленческого опыта и высоких темпов инвестиций.

Формирование модели реструктуризации на предприятиях нефтегазовой промышленности в настоящее время является актуальным вопросом, поскольку на первый план выходит повышение эффективности функционирования.

Процедура реструктуризации предполагает комплексную перестройку экономической, производственной и социальной систем компании, направлена на обеспечение эффективного развития и повышения конкурентоспособности компании и, как правило, является ответом компании на неблагоприятные изменения внутренней и внешней среды [3, c. 75]. Главная цель модернизации организационной структуры — поиск источников повышения стоимости бизнеса на основе реорганизации видов деятельности и оптимизации организационно-производственной структуры.

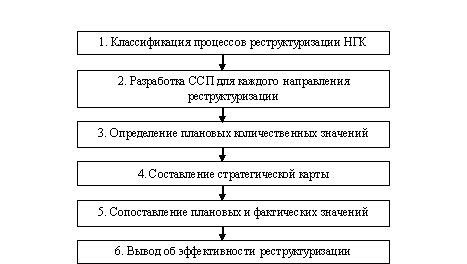

На наш взгляд, оценки эффективности реструктуризации — это комплекс работ и мероприятий, которые включают в себя проработку направлений и видов реструктуризации предприятия, разработку системы стратегических показателей для каждого из направлений реструктуризации, составление стратегической карты и т. д. (рис.1).

Рис. 1. Этапы оценки эффективности реструктуризации

Для осуществления не только процесса реструктуризации, но и оценки ее эффективности необходимо в первую очередь разобраться в классификации видов реструктуризации, по которым будет осуществляться данный процесс. Разработка видов реструктуризации включает в себя анализ миссии, организационной культуры и организационной структуры, бизнес-процессов, стратегий развития, положения на рынке.

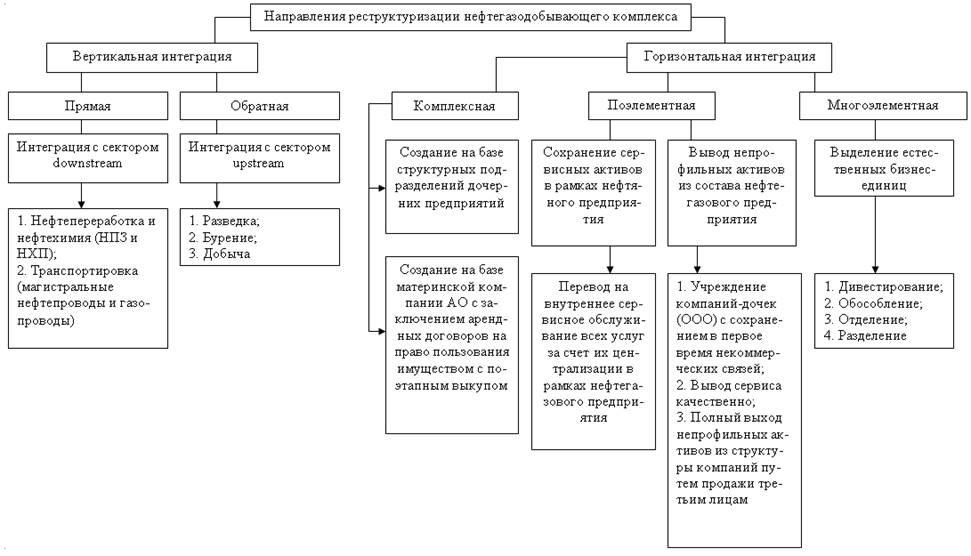

На основе анализа работ Н. В. Раевской, И. В. Зуденко, А. В. Павловской в работе предложена собственная классификация направлений реструктуризации нефтегазового комплекса, у каждого из которых есть определенные подвиды (рис. 2).

Горизонтальная реструктуризация в зависимости от охвата видов деятельности предприятия, предполагает следующие ниже перечисленные виды реструктуризации:

1. Комплексная

- Создание на базе структурных подразделений дочерних предприятий.

Дочерние предприятия могут создаваться либо в форме акционерных обществ, либо в виде обществ с ограниченной ответственностью. При этом материнское предприятие будет располагать контрольным пакетом акций или соответствующей долей в ставном капитале общества с ограниченной ответственностью.

Таким образом, создается самостоятельное предприятие, которое оперирует основными средствами, оставшимися в собственности материнского предприятия. Очень важным моментом является то, что отношения собственности здесь не меняются.

Рис. 2. Видо-типологическая классификация процессов реструктуризации нефтегазодобывающего комплекса

Налог на имущество платит материнское предприятие, но эти затраты компенсируются, как правило, акционерным обществом, созданным в результате реорганизации.

Данная модель позволяет сохранить целостность сложившейся производственной системы предприятия за счет регулирования деятельности дочерних предприятий путем управления пакетами их акций, находящихся в собственности материнского предприятия. Повышается оперативно-хозяйственная самостоятельность подразделений, что способствует быстрой адаптации к требованиям рынка, освоению новых, пользующихся спросом видов продукции, диверсификации производства. Это дает возможность снять с основного предприятия бремя финансирования подразделений, не являющихся жизненно важными для производства. Для формирования уставного капитала дочернего предприятия могут быть привлечены средства инвестора, что будет способствовать развитию предприятия в целом. Данная модель привлекательна для крупных и средних предприятий.

- Создание на базе материнской компании акционерных обществ с заключением арендных договоров на право пользования имуществом с поэтапным выкупом.

При реструктуризации материнского предприятия часть имущества, переданного в долгосрочную аренду с правом поэтапного выкупа, учитывается на забалансовом счете «Основные средства, сданные в аренду». Арендованные средства учитываются в активе баланса дочернего предприятия в разделе основные средства по счету «арендованное имущество», а в пассиве балансируются кредиторской задолженностью по статье «Прочие кредиторы». Списание кредиторской задолженности происходит по мере выплаты части балансовой стоимости арендованных основных средств материнскому предприятию. Средства, перечисляемые в счет погашения стоимости арендованного имущества, отражаются на счете «Добавочный капитал». Таким образом, в течение оговоренного срока аренды с правом поэтапного выкупа происходит уменьшение кредиторской задолженности и увеличение добавочного капитала на балансе выделенного структурного подразделения.

Необходимо отметить, что средства, перечисляемые за аренду и как выплата за имущество, поступают в полное распоряжение материнского предприятия, тогда как распределение средств (прибыли, амортизации) между структурными подразделениями в составе материнского предприятия затруднено процессом взаимного согласования.

Общие модели реструктуризации могут быть применены ко всем структурным подразделениям со следующими вариантами: а) все подразделения преобразуются в самостоятельные юридические лица, включая основное производство. В этом случае материнское предприятие не осуществляет производственные функции и выполняет функцию собственника имущества и арендодателя; б) все подразделения преобразуются в самостоятельные юридические лица, непосредственно не связанные с производственным процессом. Этот вариант более приемлем для металлургических предприятий, однако он не учитывает различный уровень адаптации каждого подразделения к условиям рынка, реальную возможность самостоятельно работать в условиях жесткой конкуренции; в) преобразуются в самостоятельные предприятия лишь те структурные подразделения, у которых созданы реальные предпосылки для определения своего места на рынке.

Общие модели реструктуризации могут быть применены ко всем структурным подразделениям со следующими вариантами: а) все подразделения преобразуются в самостоятельные юридические лица, включая основное производство. В этом случае материнское предприятие не осуществляет производственные функции и выполняет функцию собственника имущества и арендодателя; б) все подразделения преобразуются в самостоятельные юридические лица, непосредственно не связанные с производственным процессом. Этот вариант более приемлем для металлургических предприятий, однако он не учитывает различный уровень адаптации каждого подразделения к условиям рынка, реальную возможность самостоятельно работать в условиях жесткой конкуренции; в) преобразуются в самостоятельные предприятия лишь те структурные подразделения, у которых созданы реальные предпосылки для определения своего места на рынке.

Что касается организации самих акционерных обществ, то их можно создать как открытые (ОАО), так и закрытые (ЗАО). Уставный капитал в первом случае образуется через открытую подписку на акции, а во втором случае, через распределение акций среди инвесторов. В качестве учредителей, как правило, выступают предприятие и физические лица. Закрытое акционерное общество дает возможность ограничить проникновение в капитал и возможность концентрации контрольного или блокирующего пакета акций аутсайдерами.

При реализации данной модели все имущество предприятия остается в его собственности. Одновременно на базе структурных подразделений предприятия за счет привлечения средств сторонних организаций или частных лиц создаются независимые предприятия, которые получают право на использование имущества предприятия на основе заключения договора аренды. Не изменяется отношение собственности на имущество предприятия, принадлежащее предприятию, что особенно важно в случае проведения реорганизации предприятия, находящегося в государственной собственности или когда реструктуризация происходит после процесса акционирования. Предоставляется возможность координировать деятельность организаций, путем периодической корректировки договоров аренды и препятствовать выходу вновь созданных предприятий из состава производственной системы за счет права собственности.

2. Поэлементная

- Основана на сохранении сервисных активов в рамках нефтегазового предприятия по различным причинам (возможность попасть в зависимость от одного поставщика сервисных услуг, нерентабельность самого процесса реструктуризации, невозможность осуществления процесса реструктуризации). Здесь происходит переход на самостоятельное сервисное обслуживание за счет централизации всех видов услуг в рамках нефтегазодобывающей компании.

- Строится на выводе непрофильных активов из состава нефтегазодобывающих предприятий. В этом случае нефтегазодобывающее производство остается ядром новой организационной структуры, а вспомогательное закрывается или выводится из нее. В ней было выделено три вида реструктуризации:

1) учреждение нефтегазодобывающей компанией других обществ «ООО» с выводом всех непрофильных услуг в данные общества, которые будут являться сервисными компаниями. На ранних стадиях ООО и компания-учредитель будут строить отношения не на конкурентной основе. В дальнейшем данные ООО будут набирать все большую силу и развиваться.

- Вывод всех непрофильные активов в эти сервисные компании позволит достигнуть следующих результатов:

- оптимизируется численность персонала, увеличивается централизация бизнес процессов;

- повышается качество выполняемых работ.

2) вывод из структуры компании определенного вида сервисных работ (частично). В зависимости от ситуации в компании и на рынке, возможно, выгодно выводить непрофильные активы частично. Так же в перспективе необходимо рассматривать вариант, чтобы вывести сервис полностью, но не сразу. Возможно, что на географической территории, на которой работает компания-нефтедобытчик, много организаций, которые делают капитальный ремонт скважин, но нет тех, которые могут сделать какой-либо другой вид работ. Тогда из структуры компании предполагается выводить только подразделения ремонта скважин. Данный вариант позволяет минимизировать практически все риски. Он позволяет нефтегазовой компании подстраховаться от сервисных компаний «монополистов» на данной территории, оптимизировать свои бизнес-процессы: избавиться от лишних непрофильных активов и в тоже время сохранить активы, которые позволяют выполнять работы, которые невыгодно делать у сервисников.

3) продажа непрофильных активов третьим лицам. К данному варианту следует прибегать, если в регионе есть большое количество сервисных организаций, которые предлагают свои услуги в условиях большой конкуренции. Так что если в регионе небольшое количество сервисных организаций данный вариант становится очень рисковым для нефтегазовой компании. Таким образом, компания-нефтедобытчик рискует остаться без определенного вида услуг на территории разработки основного месторождения частично, либо полностью.

В целом по двум вышеописанным видам реструктуризации можно сказать, что, вывод на внешний сервис позволяет повысить эффективность нефтегазодобычи и снизить затраты. Также меняется мотивация всех участников процесса: персонала, исполнителей, заказчиков.

3. Многоэлементная

Основывается на выделении естественных бизнес-единиц. Среди современных технологий бизнес-единиц можно выделить следующие процессы реструктуризации: дивестирование, обособление, отделение и разделение.

Дивестирование (дивестиции) представляет собой продажу части компании внешнему покупателю. Продающая компания, как правило, получает взамен деньги, или ликвидные ценные бумаги, или комбинацию и того и другого. Расщепление капитала является вариантом дивестирования, включающим продажу внешним инвесторам доли в акционерном капитале дочерней компании. При расщеплении капитала материнская компания может утрачивать контроль над дочерней. Новые акции дают инвесторам права собственности на дивестируюмую часть продающей компании. При расщеплении капитала создается новое юридическое лицо с акционерной базой, которая может отличаться от акционерной базы продающей материнской компании. Дивестируемая компания имеет иную команду менеджеров и управляется как отдельная фирма.

Обособление — это сделка, при которой материнская компания создает новую дочернюю фирму и распределяет акции этой фирмы между своими нынешними акционерами пропорционально пакетам акций материнской компании, находящимся в их собственности [1, с. 145]. Поэтому доля собственности каждого акционера в новой дочерней фирме соответствует его доле в материнской компании. Хотя акционеры остаются теми же, обособленная компания имеет свое собственное руководство и управляется как автономное предприятие. Другими отличием обособлений от дивестиций является тот факт, что дивестиции обеспечивают приток средств в материнскую корпорацию за счет средств продажи бизнеса, в то время как обособление обычно не дает ей денежных поступлений. Обособление дает возможность проведения оптимизации организационной структуры без лишних затрат, а также без налоговых последствий по сравнению с вариантом продажи периферийного актива.

Обособление положительным образом сказывается на стоимости как материнской, так и выделяемой компании. Обособление периферийных направлений деятельности позволяет материнской компании уделить большее внимание развитию своего основного бизнеса, что повышает ее собственную эффективность. Одновременно выделяемая компания может привлекать средства и развивать собственный бизнес, не акцентируя внимание на состояние дел в отрасли материнской компании.

Целями обособления периферийного бизнеса является повышение его эффективности, оптимизация управления, возможность дальнейшего роста. Также обособление отдельного бизнеса позволяет раскрыть дополнительную стоимость этого бизнеса, если у него существует своя специфика в оценке. Также причиной для обособления может быть необходимость освобождения головной компании от непрофильного бизнеса, который в то же время представляет интерес для ее акционеров, и поэтому продажа стратегическому инвестору была бы менее предпочтительным вариантом.

При отделении некоторые акционеры материнской компании получают акции подразделения, которые передаются в обмен на их акции материнской компании.

Наконец, при разделении разбивает вся компания, проходящая через ряд отделений. Конечным результатом этого процесс является прекращение существования материнской компании, и остаются лишь вновь созданные компании. Акционеры этих компаний могут быть разными, поскольку они обмениваются свои акции материнской компании на акции одного или более отделяющих подразделений.

Вертикальная интеграция, как видно из рисунка 2, предполагает процессы прямого присоединения секторов нефтепереработки, транспортировки и реализации готовой продукции, а также объединение с секторами разведки, бурения и добычи. В экономической литературе достаточно широко раскрыты цели, задачи и стадии вертикальной интеграции предприятий, в том числе нефтегазовых компаний, поэтому на теоретическом освещении данного направления не представляется значимым.

На втором этапе оценки эффективности реструктуризации (рис.1) предлагается разрабатывать сбалансированная система показателей (ССП) для каждого направления реструктуризации. При оценке эффективности реструктуризации нефтегазодобывающих комплексов предложено использовать четыре составляющих ССП: финансовая, клиентская, внутренние бизнес-процессы, обучение и развитие (табл. 1).

Представленные показатели являются лишь приблизительными (рекомендуемыми) и могут корректироваться в зависимости от целей и особенностей процесса реструктуризации для каждого конкретного предприятия. Взаимосвязь проекций ССП должна наглядно отражаться на стратегической карте, что позволит аналитикам более четко и свое-временно контролировать процесс достижения плановых уровней.

Апробация данных показателей, включающая с 3 по 6 этапы, представленные на рисунке 1, будет проведена на примере нефтегазовой компании РФ.

Таблица 1

Показатели составляющих ССП для каждого направления реструктуризации

|

Направления реструктуризации |

Показатели для составляющих ССП |

||||

|

Финансовая |

Клиентская |

Внутренние бизнес-процессы |

Обучение и развитие |

||

|

Прямая |

Интеграция с сектором downstream |

Прирост выручки от реализации; чистая прибыль; рентабельность продаж |

Доля рынка; число претензий на тыс единиц продукции; рентабельность потребителя |

Выход светлых нефтепродуктов; общее количество АЗС; реализация нефтепродуктов на внутреннем рынке. |

Процент рабочих с высшими квалификационными разрядами |

|

Обратная |

Интеграция с сектором upstream |

Рыночная капитализация |

Своевременная доставка; показатель исполнения заказа |

Годовой прирост добычи; экспорт нефти; прирост доказанных запасов |

Показатели производственного травматизма; технологическая инфраструктура |

|

Комплексная |

Создание на базе структурных подразделений дочерних предприятий |

Процент дохода от продаж нового продукта или услуг новым клиентам |

Расширение клиентской базы |

Рентабельность инвестиций в развитие нового продукта |

Степень удовлетворенности работников; текучесть кадров |

|

Создание на базе материнской компании АО с заключением арендных договоров на право пользования имуществом с поэтапным выкупом |

Чистый денежный поток; инвестици (процент продаж) |

Взаимодействие с клиентами |

Отношение дилеров к новым программам |

Удельные расходы на повышение квалификации персонала; индекс удовлетворенности работника |

|

|

Поэлементная |

Сохранение сервисных активов в рамках нефтяного предприятия |

Коэффициент обеспеченности оборотных активов собственными оборотными средствами; коэффициент оборачиваемости оборотных активов |

Лояльность потребителей |

Выполнение планов; выполнение нормативов |

Доля сотрудников прошедших программу повышения квалификации и переподготовки кадров |

|

Вывод непрофильных активов из состава нефтегазового предприятия |

Фондоотдача; фондовооруженность; коэффициент фондорентабельности; |

Удовлетворение потребностей клиента |

Время, затраченное на обсуждение с клиентами нового направления работы |

Эффективность работника; сохранение кадровой базы |

|

|

Многоэлементная |

Выделение естественных бизнес-единиц |

Рентабельность; размеры дебиторской и кредиторской задолженности; оборачиваемость материальных затрат |

Сохранение клиентской базы |

Индекс эффективности проекта |

Число внесенных сотрудниками предложений по совершенствованиию бизнес-процессов (доля предложений, принятых к реализации) |

Исходя из результатов практического использования данной методологии, можно будет сделать вывод о целесообразности применения сбалансированной системы показателей при оценке эффективности реструктуризации нефтегазовых компаний.

Литература:

1. Забродин Ю. Н., Курочкин В. В., Шапиро В. Д., Ольдерогге Н. Г. «Управление реструктуризацией компаний: справочное пособие/ Ю. Н. Забродин, Курочкин В. В., Шапиро В. Д., Ольдерогге Н. Г. — М.: «Дело» АНХ, 2010. — 528 с.

2. Каплан Р. С., Нортон Д. П. «Сбалансированная система показателей. От стратегии к действию. — 2-е изд., испр. и доп./ [Пер. с англ. М.Павловой]. — М.: ЗАО «Олимп-Бизнес», 2013. — 314 с.

3. Тасмуханова А. Е. «Управление и реструктуризация. — 2-ое издание, переработанное» — Уфа: УГНТУ «ИДПО», 2012. — 270 с.

Ключевые слова

эффективность, реструктуризация, реструктуризация, подразделение, сбалансированная система показателей (ССП)Похожие статьи

Реструктуризация предприятий на современном этапе

реструктуризация, предприятие, внешняя среда, изменение, иностранный капитал, организационная структура, процесс реструктуризации.

Реструктуризация предприятий на примере ГУП «Тавакан»

Расчёт эффективности после проведения реструктуризации кредиторской задолженности.

предприятие, имидж, реструктуризация, перспектива, стоимость, экономические показатели, задолженность.

Оценка эффективности организационной структуры торгового...

В работе рассматриваются методы оценки эффективности управления процессами организационных изменений на предприятии, определяются модели структурной эффективности...

Банкротство как метод реструктуризации корпорации

Как правило, к реструктуризации прибегают в самом крайнем случае, с целью повысить эффективность работы и избежать банкротства.

Риски, связанные с управлением дебиторской и кредиторской задолженностью предприятия в условиях кризиса, возрастают...

Особенности финансовой реструктуризации учреждений сферы...

Большинство проектов реструктуризации российских предприятий осуществлялось при участии консалтинговых компаний, работа которых финансировалась за счет этих программ или кредитов международных организаций.

Особенности реструктуризации российских компаний

Реструктуризация предприятий на современном этапе. Реструктуризация компании — это долгосрочная стратегическая задача, требующая постоянных целенаправленных усилий.

Реструктуризация как важнейшее направление по оздоровлению...

Реструктуризация предприятий на современном этапе. Реструктуризация компании — это долгосрочная стратегическая задача, требующая постоянных целенаправленных усилий.

Анализ дебиторской и кредиторской задолженности

- оценка и анализ динамики и структуры кредиторской задолженности по сумме и кредиторам

3) расширить систему авансовых платежей.

Просроченная дебиторская и кредиторская задолженность у предприятия отсутствует.

Управление кредиторской задолженностью производственного...

Структура и динамика кредиторской задолженности анализируемого предприятия представлены в таблице 1.

Реструктуризация задолженности была бы не самым лучшим инструментом улучшения ситуации, так как в данном случае предприятие молодое и...

Похожие статьи

Реструктуризация предприятий на современном этапе

реструктуризация, предприятие, внешняя среда, изменение, иностранный капитал, организационная структура, процесс реструктуризации.

Реструктуризация предприятий на примере ГУП «Тавакан»

Расчёт эффективности после проведения реструктуризации кредиторской задолженности.

предприятие, имидж, реструктуризация, перспектива, стоимость, экономические показатели, задолженность.

Оценка эффективности организационной структуры торгового...

В работе рассматриваются методы оценки эффективности управления процессами организационных изменений на предприятии, определяются модели структурной эффективности...

Банкротство как метод реструктуризации корпорации

Как правило, к реструктуризации прибегают в самом крайнем случае, с целью повысить эффективность работы и избежать банкротства.

Риски, связанные с управлением дебиторской и кредиторской задолженностью предприятия в условиях кризиса, возрастают...

Особенности финансовой реструктуризации учреждений сферы...

Большинство проектов реструктуризации российских предприятий осуществлялось при участии консалтинговых компаний, работа которых финансировалась за счет этих программ или кредитов международных организаций.

Особенности реструктуризации российских компаний

Реструктуризация предприятий на современном этапе. Реструктуризация компании — это долгосрочная стратегическая задача, требующая постоянных целенаправленных усилий.

Реструктуризация как важнейшее направление по оздоровлению...

Реструктуризация предприятий на современном этапе. Реструктуризация компании — это долгосрочная стратегическая задача, требующая постоянных целенаправленных усилий.

Анализ дебиторской и кредиторской задолженности

- оценка и анализ динамики и структуры кредиторской задолженности по сумме и кредиторам

3) расширить систему авансовых платежей.

Просроченная дебиторская и кредиторская задолженность у предприятия отсутствует.

Управление кредиторской задолженностью производственного...

Структура и динамика кредиторской задолженности анализируемого предприятия представлены в таблице 1.

Реструктуризация задолженности была бы не самым лучшим инструментом улучшения ситуации, так как в данном случае предприятие молодое и...